É fixada, para o ano de 2016, a meta para a inflação de 4,5% (quatro inteiros e cinco décimos por cento), com intervalo de tolerância de menos dois pontos percentuais e de mais dois pontos percentuais, de acordo com o § 2º do art. 1º do Decreto nº 3.088, de 21 de junho de 1999.

[caption id="attachment_1679" align="aligncenter" width="597"] Alexandre Tombini, presidente do Banco Central, mostrando por quanto ele errou a meta.[/caption]

Na primeira parte do post (clique aqui), discutimos as bases teóricas para a implantação e funcionamento do regime de metas de inflação.

Alexandre Tombini, presidente do Banco Central, mostrando por quanto ele errou a meta.[/caption]

Na primeira parte do post (clique aqui), discutimos as bases teóricas para a implantação e funcionamento do regime de metas de inflação.Esse regime foi implantado no Brasil em 1999, após a flutuação cambial como alternativa para não deixar a inflação retornar. O IPCA (Índice de Preços ao Consumidor Amplo) foi escolhido como o índice de inflação a ser perseguido pela autoridade monetária, o Banco Central do Brasil.

Atualmente a lei estabelece a meta de 4,5% ao ano para o IPCA e uma banda de tolerância (atualmente de 2 pontos percentuais para mais ou para menos) para que eventuais choques externos que estão fora do controle do Banco Central não invalidem o trabalho da autoridade monetária.

Por exemplo: se em um dado ano houver uma seca e uma consequente quebra da safra agrícola, os preços dos alimentos tenderão a subir e aumentar o IPCA. Porém, o Banco Central não se verá obrigado a subir os juros para conter a inflação, uma vez que esse processo de elevação de preços é temporário e numa próxima safra os preços dos alimentos tenderão a retornar a um patamar mais baixo.

E então, como o Brasil está se saindo na tarefa de manter sua inflação na meta?

Os dados disponíveis no site do Banco Central nos permitem uma análise inicial, segundo o quadro abaixo:

[caption id="attachment_1680" align="aligncenter" width="509" class=" "] Fonte: Banco Central do Brasil [/caption]

Fonte: Banco Central do Brasil [/caption]Dos 16 anos considerados, o IPCA ficou abaixo ou na meta somente em 4 anos, sendo que em 2000 – um dos anos em que conseguimos atingir uma meta – o objetivo era ter uma inflação de 6% ao ano! O ano de 2014 não acabou, mas a meta não será atingida nem que o Vladimir Putin mande seus tanques para a sede do Banco Central. Para tanto, utilizamos a projeção do último Boletim Focus que aponta uma estimativa para a inflação.

Nos outros 12 anos da série, conseguimos a proeza de ter uma inflação acima da meta, sendo que em 4 desses anos a inflação rompeu o limite superior de tolerância. Para não haver picuinha partidária, o PSDB fica com 2 anos de IPCA acima do limite superior (2001 e 2002) e o PT também fica com 2 anos de falha completa (2003 e 2011).

E então, por que não atingimos a meta?

Temos algumas hipóteses baseadas na discussão teórica:

1) Banco Central Independente

Apesar de durante os governos FHC e Lula a autoridade monetária ter gozado de independência operacional, o governo Dilma parece que virou a mesa e passou a ter maior influência nas decisões sobre política monetária. Justamente nos 12 anos de independência de fato conseguimos atingir a meta. É bom ressaltar que nos anos de 2002 e 2003 a apreensão (mais tarde equivocada) com uma possível mudança dos rumos macroeconômicos com a chegada de Lula ao poder teve um efeito grande na inflação.

Bom, desde que Dilma assumiu a presidência, o IPCA no Brasil namora persistentemente com o rompimento da banda de tolerância (para mais, é claro). O gráfico abaixo indica – a linha pontilhada azul se refere à meta de 4,5% ao ano. Repararam que desde 2010 o negócio começou a degringolar?

A tentativa de baixar os juros básicos da economia na base da marretada e o atual debate entre os candidatos sobre a independência do Banco Central mostra claramente que a autoridade monetária não é mais a mesma de outrora.

IPCA e a Meta de Inflação

[caption id="attachment_1681" align="aligncenter" width="577"] Fonte: IBGE e Boletim Focus.[/caption]

Fonte: IBGE e Boletim Focus.[/caption]A independência de fato do Banco Central é essencial para o cumprimento da meta de inflação estabelecida. No post anterior desta semana há uma aula sobre o que significa essa tal de independência (clique aqui).

2) Coordenação entre política fiscal e monetária – dominância fiscal

Ter as contas públicas em dia também é condição para o bom funcionamento do regime de metas de inflação. E como estão nossas contas? Os gráfico abaixo do superávit primário do governo (receitas menos despesas, sem contar as despesas com juros) ao longo do tempo indica que estamos reduzindo o superávit (sem contar os truques contábeis), sobrando cada vez menos dinheiro para pagar juros e reduzir dívida e, consequentemente, a taxa de juros. O resultado não pode ser outro, senão mais dívida e maiores juros.

A ata do COPOM (Comitê de Política Monetária) de 27/10/2011 deixou claro que tal coordenação é condição necessária para o cumprimento de seu dever, enquanto o comitê “apostava” nessa coordenação. Acontece que desde 2011 a trajetória da Política Fiscal é contrária ao prometido. Meninos que mentem devem ser punidos, não?

“Importa destacar que a geração de superávits primários compatíveis com as hipóteses de trabalho contempladas nas projeções de inflação, além de contribuir para arrefecer o descompasso entre as taxas de crescimento da demanda e da oferta, solidificará a tendência de redução da razão dívida pública sobre produto. A propósito, cabe enfatizar que, desde o início deste ano, importantes decisões foram tomadas e executadas, e reforçam a visão de que está em curso um processo de consolidação fiscal.“

Superávit Primário em % do PIB

[caption id="attachment_1682" align="aligncenter" width="676"] Fonte: O Estado de São Paulo[/caption]

Fonte: O Estado de São Paulo[/caption]3) Eficácia da Taxa de Juros

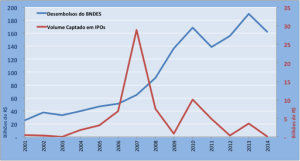

Além da falta de coordenação das políticas fiscal e monetária, o Brasil ainda sofre de um outro problema que torna a taxa de juros controlada pelo Banco Central (sim, a SELIC) menos potente: o crédito subsidiado/direcionado.

A lógica do aumento de juros para conter a inflação é a seguinte: aumento dos juros, encarecimento o crédito, menos tomadores de empréstimos, menos crédito significa menor demanda o que arrefece as pressões inflacionárias. Mas quando o BNDES entra em campo e concede crédito a uma taxa de juros menor que a SELIC e não atrelada à taxa básica, boa parte do poder de arrefecer a demanda é retirado da autoridade monetária.

Em números? O gráfico abaixo mostra a evolução do crédito nas mãos do BNDES desde 2001.

O crédito concedido pelo banco de desenvolvimento representa em torno de 20%-25% do crédito total da economia. Ou seja, por volta de 1/4 do crédito no Brasil não obedece às variações da taxa básica de juros. Isso tira poder do Banco Central no combate à inflação.

Créditos do BNDES – Crédito Total e PIB

[caption id="attachment_1683" align="aligncenter" width="676"] Fonte: Banco Central [/caption]

Fonte: Banco Central [/caption]Além desse canal do crédito a taxas de juros diferentes, a concessão de empréstimos pelo BNDES afeta também as contas fiscais, já que alguém precisa pagar essa conta de empréstimos mais baratos que o custo de captação. Mais um ingrediente para que a política fiscal não esteja em linha com a política monetária.

4) Expectativas de Inflação

Por fim, o que acontece quando ano após ano o Banco Central erra o alvo e a inflação fica acima da meta de 4,5%? Bom, os agentes – empresas, bancos, trabalhadores, a velhinha de Taubaté – vão pensar que a meta na verdade é outra: a inflação entregue pelo Banco Central.

Volte ao gráfico dos dados do IPCA. Reparou que no ano de 2015 a expectativa é de inflação acima da meta? Pois é, ninguém mais acredita que a meta seja 4,5% e, assim, caso o Banco Central queira realmente trazer a inflação para a meta, terá de subir os juros ainda mais, já que a expectativa é de inflação maior.

Alguns outros países também adotam o regime de metas de inflação, com resultados bastante satisfatórios. O FMI poupou meu trabalho e fez um resumão dos países que adotam tal sistema e como estão se saindo no geral.

Mas aqui uma breve comparação entre a inflação média de 22 dos 28 países que adotaram o regime de metas de inflação desde 1990 até hoje (escolhi os países que adotaram o sistema antes de 2006). Os pontinhos azuis indicam a inflação do período pré-adoção do regime de metas e os pontinhos vermelhos indicam a inflação média do período pós-adoção. É apenas uma aperitivo, mas podemos ver que com exceção da Islândia, os demais países que adotaram o regime de metas reduziram sua inflação média no período subsequente.

Claro que a comparação requer maior refino e consideração por outras variáveis, mas como mencionado: é um aperitivo!

Inflação Média Pré e Pós Regime de Metas (escala logarítimica)

[caption id="attachment_1684" align="aligncenter" width="676"] Fonte: Banco Mundial [/caption]

Fonte: Banco Mundial [/caption]Conclusão: conforme mostra a experiência de outros países e a nossa própria história recente, parece que o sistema de metas de inflação, se utilizado conforme os manuais ensinam, é bem eficaz em trazer a inflação para patamares civilizados. Entretanto, ao invés de caminharmos na direção do aperfeiçoamento do sistema – garantir a independência legal do Banco Central, coordenar a política fiscal com a política monetária, reduzir o crédito subsidiado e reafirmar o compromisso com a meta em 4,5% com ações e não com discursos – para termos uma inflação cada vez menor, andamos na direção contrária. E o resultado é muito fácil de prever: mais inflação e zero impacto no crescimento econômico.

Só uma pergunta, de leigo mesmo, que está tentando entender essa bagunça complicada que é economia. Sabemos que toda ação traz uma reação, e que na prática todas as ideologias tem suas contradições e brechas. Mas só para citar um exemplo, você diz que é necessário ter uma menor oferta de crédito subsidiado, e na teoria eu entendo de onde vem seu raciocínio, e concordo com ele levando em conta tal teoria, é bem lógico. Mas aí vem uma pergunta: então quem e como se bancará o desenvolvimento de infraestrutura? Não seria esse um papel importante do estado? Me ajude a entender essa contradição.