Existe no Brasil um apetite voraz para encontrar e difundir soluções fáceis para problemas complexos. No que tange aos juros, não surpreende por suposto que o governo tenha levado a cabo a redução forçada a partir de 2011, contando com o apoio de analistas e professores de economia reconhecidos. Há ai e em muitos outros episódios da história econômica brasileira uma espécie de malandragem macunaíma, que prefere os atalhos às soluções difíceis, porém definitivas. É o que se observa quando a discussão envolve política fiscal e juros. A rejeição ao teto de gastos e à reforma da previdência, que têm efeitos claros sobre os juros, é uma unanimidade entre os analistas e professores de economia que apoiaram a solução simples – e errada.

Antes de mais nada, nunca é demais explicar como juros e política fiscal se relacionam. Um governo perdulário pressiona a curva de demanda (chamada de Curva IS), o que eleva o juro de equilíbrio da economia. Ademais, governos que gastam muito e de forma crescente vão precisar cobrar mais impostos, se endividar mais ou, no limite, emitir moeda, todas essas tendo consequências graves para o organismo econômico. Naturalmente, portanto, moderar a trajetória do gasto é essencial em qualquer economia civilizada.

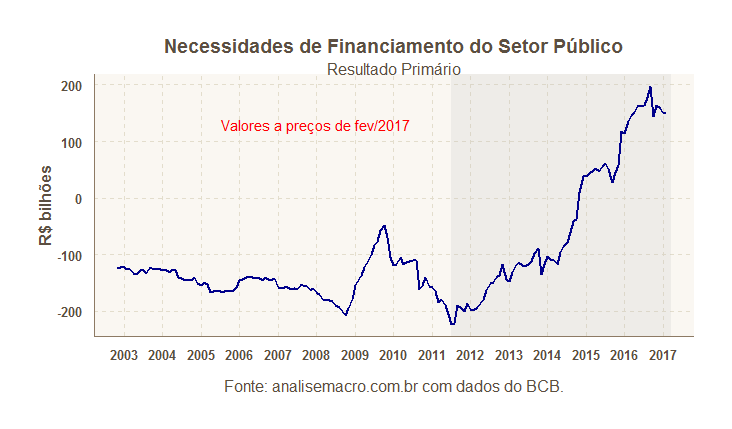

E onde está o Brasil nesse empreitada? Em fevereiro desse ano, o setor público consolidado registrou um déficit primário real, que não inclui despesas financeiras, de R$ 149,5 bilhões, no acumulado em 12 meses. O gráfico abaixo, por suposto, ilustra a trajetória dessa métrica ao longo do tempo. Significa dizer, leitor, que o setor público brasileiro não consegue pagar contas primárias, como salários de funcionários ou aposentadorias e pensões, sem recorrer a mais endividamento – emissão de títulos públicos no mercado.

Nessas condições, por suposto, se algo não fosse feito, a nossa dívida, o estoque de títulos públicos em poder do público, só faria aumentar, chegando a um ponto onde não seria mais possível rolá-la, restando ao governo apenas a emissão de moeda para se financiar. É o que ocorre na Venezuela, a título de exemplo. Limitar o crescimento da despesa, que é de 6% ao ano em termos reais há mais de vinte anos, era o caminho mais do que razoável para enfrentar esse problema.

O segundo passo era enfrentar a rubrica com maior peso no orçamento do setor público: a previdência pública. Hoje, com 5,7% da população com 65 anos ou mais, o Brasil gasta cerca de 12,6% do PIB com previdência. O japão, por exemplo, com 19,8% da população com 65 anos ou mais, gasta 8,7% do PIB. Se nada for feito, portanto, tudo o que faremos daqui a algumas décadas será pagar aposentadorias, pensões e salários de servidores, não restando muita coisa para toda a sorte de bens e serviços públicos.

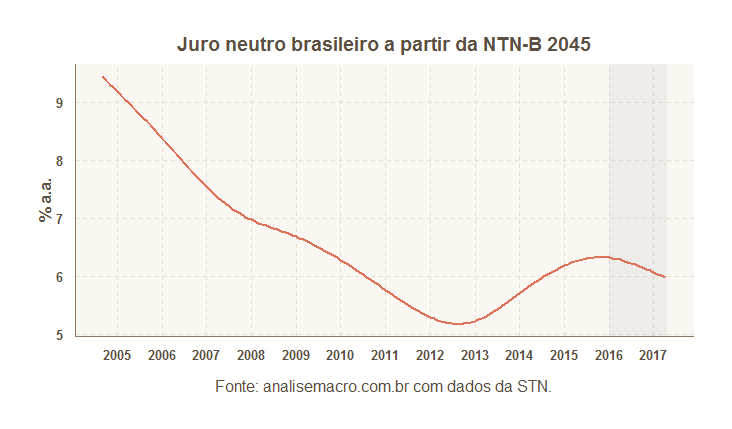

E os juros, pergunta o leitor. E aqui é incrível como o mercado responde às soluções estruturais. A despeito de um déficit primário de 2,3% do PIB, a simples aprovação do teto de gastos e o encaminhamento de uma reforma da previdência foram suficientes para inverter a deterioração dos juros de equilíbrio da economia brasileira. Como capturar isso? Basta obter a tendência dos juros de um título público de longo prazo, como a NTN-B com vencimento em 2045. O gráfico abaixo ilustra.

Os críticos das soluções estruturais e definitivas, comprometidos que estão com suas narrativas, não conseguem ver o que diz a evidência empírica. Ao combater a trajetória insustentável das finanças públicas com o teto de gastos e a reforma da previdência o que se produz é uma queda dos juros, que beneficia todo o organismo econômico. E isso não é estória, pode ser verificado pelos dados.

Resta perguntar a esses economistas e professores alternativos, portanto, por que não querem dar atenção ao que diz a evidência. Será que querem juros mais altos?

Vítor Wilher – Bacharel e Mestre em Economia pela Universidade Federal Fluminense

Texto originalmente publicado no Análise Macro

Um Comentário