“Armas de destruição em massa”. Warren Buffet, sobre os derivativos de crédito

O título (irônico) do presente artigo pode se assemelhar com um dos episódios de Star Wars, mas temos como objetivo introduzir o leitor a um conteúdo ainda pouco discutido no Brasil, mas que vem ganhando terreno e relevância no contexto internacional, sobretudo após a hecatombe financeira de 2008.

Estamos falando do Shadow Banking System (traduzido como Sistema Bancário Sombra), no qual pode ser definido de forma mais geral, na colocação de Jeffers e Plihon [1], como um “sistema de funding paralelo, fora do sistema bancário tradicional, incluindo todos os agentes envolvidos em empréstimo alavancados que não possuem acesso a seguros de depósitos ou a operações de redesconto de banco centrais”… Estes autores levantam uma questão em Universal Banking and the Shadow Banking System: seria o SBS o último estágio do desenvolvimento das instituições bancárias?

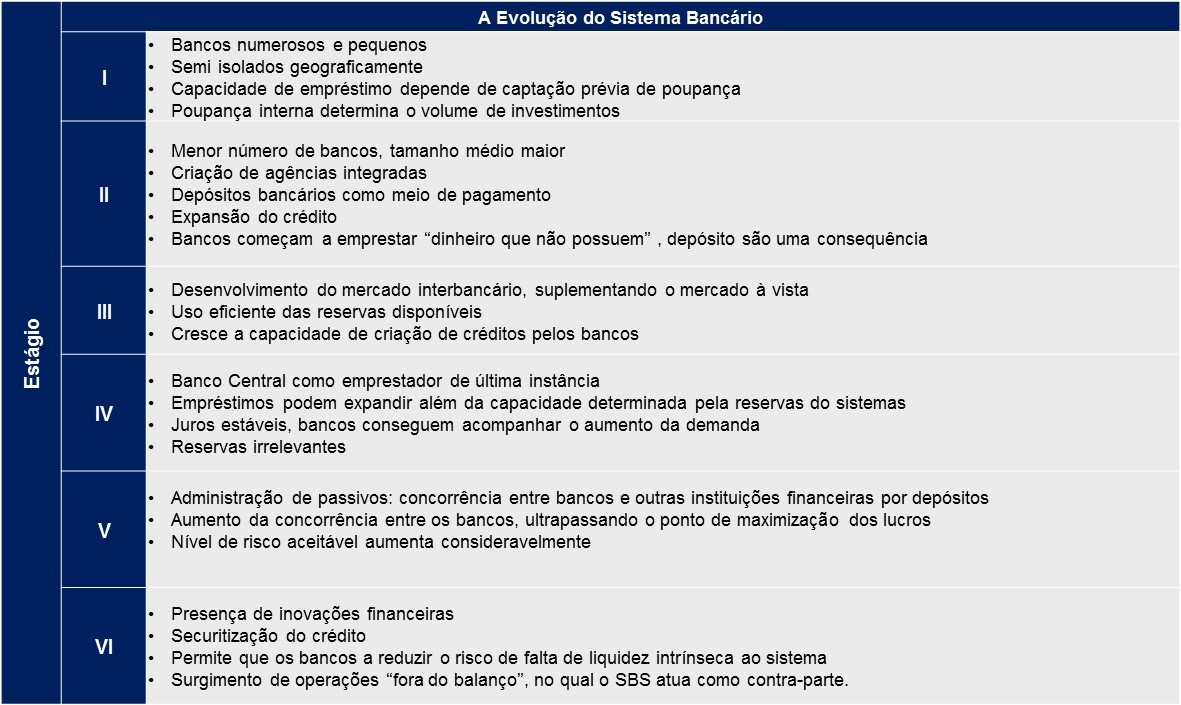

Porém, devemos especificar o que é o SBS e quais são suas origens. Victoria Chick [2] acompanha a evolução do sistema bancário, com foco especial ao inglês, desde meados dos anos 1970. Seus trabalhos se notabilizaram pela pertinência da sua crítica com relação à desregulamentação bancária, às inovações financeiras que potencializam o risco sistêmico e à mutação da própria natureza dos bancos ao longo do tempo. Em seus papers de 1986 e 1993, ela categoriza os bancos em seis estágios de desenvolvimento, cada qual mais complexo em relação ao anterior no que tange a administração do passivo dos bancos e na liberdade com que os bancos se lançam ao mercado aprofundando o risco sistêmico.

[caption id="attachment_5774" align="aligncenter" width="700"]

Já para Prates e Farhi [3], em O Sétimo estágio de desenvolvimento do sistema bancário, concluem que na virada do milênio chegamos a um novo tipo de sistema financeiro: os bancos tradicionais estariam entrelaçados ao sistema off the balance sheet de securitização de crédito, utilizado para alavancar os resultados das operações, e também “retirar” o risco de seus balanços, transferindo-os para os famosos SIV (Special Investment Vehicles). Tais veículos são patrocinados pelos próprios bancos. Incentivando grandes investidores institucionais, como fundos de pensão e fundos de investimentos, compradores dos novos produtos “exóticos”: um mix de créditos de procedência duvidosa (os famosos empréstimos ninja [4]) tornando-os em ativos estruturados, combinados assim com derivativos financeiros, os quais eram divididos em tranches por qualidade de crédito, e o que em tese, poderia reduzir o risco de default de toda a estrutura. Foi então que surgiam das mentes criativas dos banqueiros os CDOs – Collateralized Debt Obligations.

E quem são os compradores dessas alquimias financeiras? Agora que o SBS entra em cena! Para os mais íntimos de mercado, estamos falando de:

- Fundos de investimento com alavancagem superior a 25% (podendo ser fundos de private equity, hegde funds, SIV, etc..)

- Concessão de crédito com funding de curto prazo. Sociedades de arrendamento mercantil, sociedades de crédito ao microempreendedor, sociedades de crédito imobiliário e sociedades de crédito imobiliário (também os populares “agiotas”)

- Corretoras e distribuidoras de títulos e valores mobiliários não ligadas a conglomerado bancários.

- Intermediação de crédito baseada em securitização e funding de entidades financeiras. Fundos de Investimento em Direitos Creditórios (FIDC).

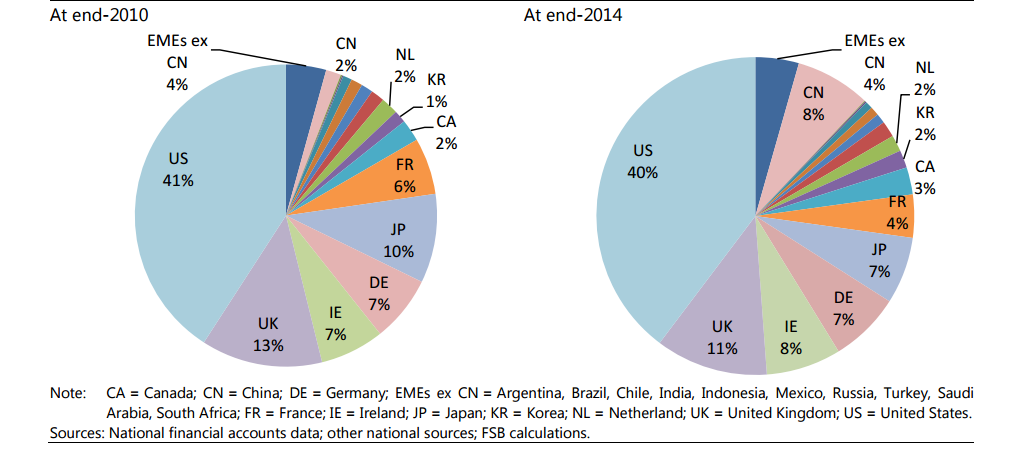

Estamos falando de um mercado, que segundo o Conselho de Estabilidade Financeira em seu relatório de 2015 (clique aqui para ler), alcançou USD 137 trilhões (aproximadamente 40% dos ativos globais), praticamente triplicou de tamanho desde 2002, dos quais USD 65 trilhões estão domiciliados nos EUA (os países com taxa de crescimento anual acima de 20% são: China, Argentina, Índia e África do Sul)

A China é o país onde os bancos na sombra mais crescem nos últimos anos. Estimativas mostram que a participação da China na atividade financeira não regulada global cresceu mais de seis vezes desde 2007 e o país já responde por 4% desse mercado mundial.

Isso quer dizer que bancos na sombra da China têm cerca de cerca de US$ 3 trilhões sob sua responsabilidade. Em 2013, o ritmo de crescimento do setor foi de 33,5% na China – o maior entre as grandes economias mundiais. A desaceleração da economia chinesa, e consequente crise na bolsa de valores tem ligação intima com essa expansão, e pode oferecer riscos significativos no contagio da economia real.

[caption id="attachment_5777" align="aligncenter" width="700"]

O monitoramento do tamanho, tendências, riscos e metamorfoses é feito por diversas instituições especializadas, visando trazer estabilidade e o mínimo de controle sobre todo esse gigantesco montante, mas como visto nos últimos dados, mesmo após a crise de 2007-08, que colocou em cheque a doutrina da desregulamentação do sistema bancário, o SBS continua seu crescimento vertiginoso, deixando dúvida sobre o futuro: a regulação seria retomada?

Sim, a preocupação e regulação existe, mas como podemos observar, a transparência dessas estruturas é muito opaca e complexa, a arquitetura financeira desmantelada pela crise se desenvolveu ao longo das últimas décadas tendo como pano de fundo as complexas relações que se estabeleceram entre instituições financeiras nos sombrios mercados de balcão (no qual as partes negociam sigilosamente todas as informações).

Isso ocorreu em um contexto que foi outorgada ampla liberdade de ação aos agentes financeiros. As instituições de supervisão e regulação estavam convictas de que os mecanismos de governança corporativa e os instrumentos de gestão e monitoramento dos riscos bancários haviam evoluído a tal ponto que suas decisões poderiam ser consideradas as mais apropriadas e eficientes para se evitar a ocorrência de episódios que desembocariam em risco sistêmico.

A frase que inicia este artigo é simbólica e demostra como tais instrumentos, casados com o SBS podem gerar instabilidade intrínseca ao sistema. Na construção dessa pirâmide, os riscos originais foram multiplicados por um fator “n” e sua distribuição passou a constituir uma incógnita. Os riscos de crédito bancário, que saíram dos balanços dos bancos, transformaram-se em riscos de contraparte, dependentes da capacidade de pagamento dos agentes que os assumiram no conjunto da pirâmide.

Sendo assim, apesar de carregarem o nome de “sombra” são muito mais próximos da nossa realidade do que nossa vã sabedoria pode imaginar, sobretudo pela rápida expansão que vem apresentando no pós 2008 nas economias emergentes.

Então, qual foi o impacto do surgimento do SBS para o Brasil? Temos um sistema semelhante ao europeu e norte-americano? Esse é o assunto na parte II deste estudo.

Pretendemos realizar uma aproximação sumária destes pontos, que é baseada nos Relatórios de Estabilidade Financeira do Banco Central, de 2007 a 2015.

Pedro Lula Mota, Editor do Terraço Econômico

Victo José, é bacharel pela economia pela Unicamp e bacharel em RI / PUC-SP

Referências Bibliográficas [1] JEFFERS, E., PLIHON, D. Universal Banking and Shadow Banking in Europe. [2] CHICK, V. A evolução do sistema bancário e a teoria da poupança, do investimento e dos juros. Ensaios FEE, Porto Alegre, 1994. [3] FAHRI, M.; CINTRA, M. The financial crisis and the global shadow banking system. Revue de la regulation, Paris, 2009. [3.1]FARHI, M., PRATES, D. O sétimo estágio de desenvolvimento do sistema bancário. IV encontro internacional da AKB, Rio de Janeiro, 2011. [4] No income, no job and no assets

Um Comentário