Nos últimos dias o mercado de criptomoedas entrou em euforia. O Bitcoin bateu seu “touro de ouro”, sua máxima histórica, em U$ 37.141,86 ou R$ 197.208,35 até a última vez que olhei e o mercado bate recordes de capitalização de U$ 690.475.539,27. Muitos que julgavam que o Bitcoin seria somente mais uma bolha financeira e que nunca se reergueria após sua queda de preço em 2018 passaram vergonha (e com razão!) e vários analistas viram a atual alta como um sinal de que as criptomoedas vieram para ficar.

Em meio a essa euforia, naturalmente, voltaram aquelas vozes mais exaltadas que defendem que a atual alta é um sinal de que o Bitcoin está se tornando uma moeda. As pessoas estão entendendo mais as criptomoedas e a tecnologia blockchain, perdendo o medo e vendo suas maravilhosas potencialidades.

Não é de hoje que as pessoas defendem que as criptomoedas (especialmente o Bitcoin) tem tudo para ser a “moeda do futuro”. Os defensores intelectualmente mais rigorosos pontuam para a teoria austríaca da moeda, particularmente a expressa em Menger (1871) e Mises (1912), para demonstrar como a moeda não é uma criação do estado, mas que ela é o resultado das trocas em uma economia de mercado. Segundo o Teorema da Regressão de Mises, as pessoas em uma economia de escambo primitiva, com o objetivo de melhorar a eficiência de suas trocas, teriam que ter escolhido dentre uma cesta de mercadorias aquela que elas valorizavam mais. Uma vez que essa mercadoria seria valorizada igualmente entre todos os membros da sociedade, ela seria selecionada pelos agentes em suas transações como o melhor “bem intermediário” para transacionar dois valores semelhantes. Ao invés de se trocar 50 kg de farinha por 3 ovos, esses indivíduos poderiam trocar 50 kg de farinha por 3 pedaços de ouro, por exemplo, que teria o mesmo valor para ambos os agentes que 50kg de farinha; e o indivíduo que recebeu o ouro pode agora trocar o mesmo por algo de mesmo valor que desejar.

Eu concordo totalmente com essa visão e não teria o que criticar das teorias de Menger e Mises. Contudo, essa abordagem colocada por defensores das criptomoedas é incompleta em explicar como as moedas surgem. Mais do que isso, ela falha como argumento de defesa do Bitcoin como uma forma de moeda.

A razão disso é que essa abordagem da teoria austríaca retira algumas complexidades importantes do processo. Particularmente, ela não explica a razão das pessoas escolherem adotar uma moeda. Vamos explorar um pouco isso.

Primeiramente, imagine uma economia primitiva baseada no escambo de diferentes mercadorias, mas onde as pessoas não possuam um conhecimento perfeito sobre essas mercadorias. Por mais que alguém possua e queira trocar ouro, safiras ou afins, ninguém conhece a fundo as propriedades desses bens; qual sua melhor qualidade, qual seu melhor peso, qual sua melhor procedência, etc. Como é natural de se esperar, as trocas nessa economia se tornarão mais difíceis conforme menos informadas forem as partes de uma troca, pois mais custoso será para elas conseguirem informações sobre o que estão trocando. Como ter certeza de que os bens que outra pessoa está lhe dando em troca dos seus não estão falsificados, tem procedência duvidosa ou são mesmo propriedades dela e não de outro?

Além disso, também seria bastante realista assumir que essas mercadorias transacionadas sejam diferentes entre si em seus custos de informação; isto é, nos custos envolvidos em averiguar a qualidade de um dado bem. O processo de checar se uma pepita de ouro é mesmo de ouro e sua pureza é bem diferente do processo de verificar se uma pedra é diamante ou zircônia, de forma que a verificação de todas as mercadorias de uma economia é um processo quase impossível para um indivíduo.

Suponha que nessa economia duas pessoas troquem, por exemplo, uma barra de ouro por um diamante. Dado o cenário em que estão inseridos, quando eles completarem suas trocas, cada um irá incorrer em custos de informação para identificar se as características da mercadoria batem com o que se espera delas; a validade de seus direitos de propriedade, sua procedência, sua qualidade, etc. Logo, considerando que as trocas ocorram em equilíbrio (ganhos de utilidade iguais), o valor total da troca após as partes incorrerem nos custos de informação será menor do que se elas possuíssem conhecimento sobre essas mercadorias. Ou, se falando em economês, as trocas se tornam ineficientes do ponto de vista de um ótimo de Pareto.

Agora considere que com o passar do tempo, com os mercadores passando por uma série de trocas ruins por causa de falsificação e afins, algumas pessoas se tornaram grandes conhecedoras de determinadas características das mercadorias. Elas passaram a saber identificar um diamante de qualidade, a atestar a pureza do ouro e a verificar de maneira rápida os direitos de propriedade. Surge os especialistas.

A introdução dos especialistas leva a economia a um novo paradigma. Agora pelo menos uma das partes da transação conhece bem aquilo que está trocando. Dado que as mercadorias possuem diferentes custos de verificação, devemos supor que esses especialistas conheciam apenas uma ou algumas poucas mercadorias bem. Contudo, mesmo assim, com pelo menos um agente conhecendo bem as mercadorias o custo total da troca é reduzido e a transação se torna mais eficiente do que em outro cenário.

Mais do que isso, o especialista cria um elemento bastante importante: fiducia (confiança). Como coloca Alchian (1977), a introdução do especialista torna possível que alguém possa agora certificar as mercadorias. Ele pode carimbar ou assinar um papel atestando a qualidade ou procedência de um bem e isso ser usado por alguém como prova de que suas mercadorias são boas para troca. Desde que o especialista tenha a confiança dos outros agentes da economia, isso pode facilitar todas as trocas em uma economia uma vez que diminuirá os custos de informação envolvidos em averiguar cada mercadoria em cada troca, pois agora ao invés de alguém ter que ir procurar informações que validem a “qualidade” do bem recebido ele pode simplesmente olhar o atestado do especialista e confiar que aquele bem é válido.

Mas mesmo a presença de um especialista torna as trocas ainda custosas. Você tem que procurar um para ele atestar suas mercadorias e só então poder trocar com outra pessoa. Os custos de informação na forma dos custos de procura de um bom especialista respeitado por todos os membros do mercado são significativos. E se ao invés disso as pessoas pudessem usar confiança pura para as trocas? E se tivesse um jeito, uma forma de pegar os atestados dos especialistas e usá-los diretamente para trocas ao invés de carregar por aí valor na forma de pesadas barras de ouro ou quilos e quilos de alimentos? E se tivesse uma mercadoria que pudesse ser trocada sem necessitar de um especialista? É assim que nasce a moeda; um bem por definição totalmente líquido, confiança solidificada e em que todos confiam.

Ao usar a moeda, o indivíduo reduz a quantidade de informação que ele necessita adquirir, processar e armazenar para realizar uma troca de maneira eficiente. Assim, a moeda eleva o bem-estar de cada usuário ao reduzir a incerteza, o tamanho da cadeia de trocas e pela possibilidade de controlar melhor o tempo ao fornecer uma estabilidade de preços.

É o custo de informação que importa na moeda. Se os custos de assegurar a qualidade de um bem é menor entre uma cesta ampla de bens, esse bem será racionalmente como meio de troca pelos membros da sociedade. Ou, usando a formulação de Brunner e Meltzer (1971), a moeda enquanto meio de troca, como ativo dominante das transações de uma economia, é um produto das oportunidades oferecidas pela distribuição de informação incompleta e da procura por potenciais transações em cadeia.

Esse problema de informação entre mercadorias é a base do problema monetário clássico colocado por Jevons (1876) chamado de “problema da dupla coincidência de desejos”. Se existe um número N de bens em uma economia de escambo e nenhuma unidade padrão de troca definida, um indivíduo que queira transacionar nessa economia deverá saber cada uma das taxas de conversão N(N-1)/2 da matriz de bens de uma economia inteira. Para efeito de comparação, imagine saber de cabeça todas as taxas de câmbio do mundo e suas variações diárias.

Suas trocas seriam bem mais fáceis se o vetor das trocas fosse reduzido a uma matriz Nx1 com a adoção de uma unidade comum de troca. Essa unidade é a moeda.

O interessante é que o que foi dito até aqui não é somente teoricamente válido, mas também possui uma vasta verificação histórica. Segundo Groseclose (1967), as primeiras formas de moeda da história humana surgiram como mercadorias atestadas por uma alguma autoridade tida como especialista. Elas foram primeiramente inventadas na Babilônia e na Fenícia e eram lingotes de cobre ou prata que tinham cunhados em si selos atestando a pureza e o peso do metal; geralmente em nome do governante da cidade em que foi feito ou do templo local. Os gregos antigos evoluíram essa ideia e as autoridades das cidades-estados começaram a fabricar discos de electrum (uma liga natural de ouro e prata) com selos que atestavam que a autoridade daquela cidade reconhecia o metal naquele disco como legítimo. Mesmo Menger (1871) é bastante enfático ao dizer que, mesmo as moedas sendo criações espontâneas das trocas de mercado, é a confiança que o selo das autoridades governamentais trás que torna o sistema viável:

“O dinheiro não foi gerado pela lei. Em sua origem, ele é de uma instituição social e não estatal. A sanção pela autoridade do estado é uma noção estranha a ele. Por outro lado, no entanto, por meio do reconhecimento do estado e da regulação estatal, esta instituição social do dinheiro tem sido aperfeiçoada e ajustada as múltiplas e variadas necessidades de um comércio em desenvolvimento, assim como direitos consuetudinários tem sido aperfeiçoados e ajustados pela lei estatuária (…) O estabelecimento de uma cunhagem para incluir todos os graus de valor, e o estabelecimento e manutenção de peças cunhadas de modo a ganhar a confiança do público e, na medida do possível, prevenir o risco quanto à sua autenticidade, peso e finura, e sobre tudo assegurando sua circulação em geral, tem sido reconhecido em todo lugar como uma importante função da administração do Estado.” (pág 40).

Mas no que isso tem relação com o Bitcoin e outras criptomoedas não serem moedas? A razão é que elas são formas imperfeitas de moeda; ou seja, não são perfeitamente líquidas ou transacionáveis. Seguindo nossa linha de raciocínio anterior, uma moeda é tal se ela não necessitar de um especialista para atestar sua validade e poder gerar confiança por si mesmo dentro do sistema de trocas. Uma moeda é boa (sound money) quando ela tem a confiança dos agentes econômicos sem que esse precisem incorrer em nenhum custo de procura para atestar sua confiança. Quando existe a necessidade de um especialista, a moeda perde sua liquidez e acaba podendo ser alvo de operações de desconto; uma vez que alguém pode não confiar totalmente naquilo que está recebendo e acaba por aceitar apenas uma fração do valor de face da moeda. Nesse cenário ela é imperfeita.

O Bitcoin e outras cripto se encaixam nesse cenário. Já perceberam que o Bitcoin não possui um preço, mas sim diversos preços? Geralmente os valores que nos são informados em pesquisas como Google Search são apenas médias dos valores de diversas exchanges ou o valor de uma exchange adotada como padrão.

Mas por qual razão isso acontece? Uma moeda geralmente não se comporta assim. Uma das características da moeda que a transformam em um elemento central para uma economia de trocas é que seu valor se mantém constante em uma determinada área; ou, traduzindo para a linguagem macroeconômica, ela é capaz de gerar uma área monetária ótima.O mercado monetário tem como característica . Imagine o caos que seria o Real valer X em São Paulo e 2X no Rio ou X/4 em Minas Gerais, como fazer trocas nesse cenário?

O Bitcoin se parece menos com uma moeda e muito mais com o….ouro! Você pensou que as semelhanças entre os dois estava apenas no conceito da limitação de quantidade? Como notou J.P Konings, assim como o Bitcoin o ouro possui diversos preços. Essa variação nos preços de uma mesma mercadoria transacionada em um mesmo mercado é resultado da necessidade de especialistas ou intermediários no processo. O ouro pode não ter a pureza que seu vendedor diz ter ou ter sido minerado por mão-de-obra escrava na África e por isso os vendedores de ouro buscam a certificação de empresas autenticadoras, como a London Bullion Market Association (LBMA). Como a reputação desses vendedores varia, tento autenticadores melhores do que outros, o preço de uma mesma quantidade de ouro acaba variando devido à diferença dos selos de autenticação.

De forma semelhante, um Bitcoin dificilmente é transacionado P2P, mas sim via exchanges. A variação no preço do Btc reflete a confiança do mercado. As criptos mais valiosas serão transacionadas por aquelas exchanges em que o público tem mais confiança de que não irão lhe roubar, que possui bom histórico de transações, etc. Além disso, a não falta de confiança na qualidade do ativo acaba por tornar o público pouco propenso a deter carteiras dele por muito tempo. Como resultado, o Bitcoin é pouco líquido e não serve como reserva de valor devido sua volatilidade.

Você poderia argumentar: “mas o ouro já não foi usado como moeda mesmo tendo esse problema? Por qual razão o Bitcoin não pode?”

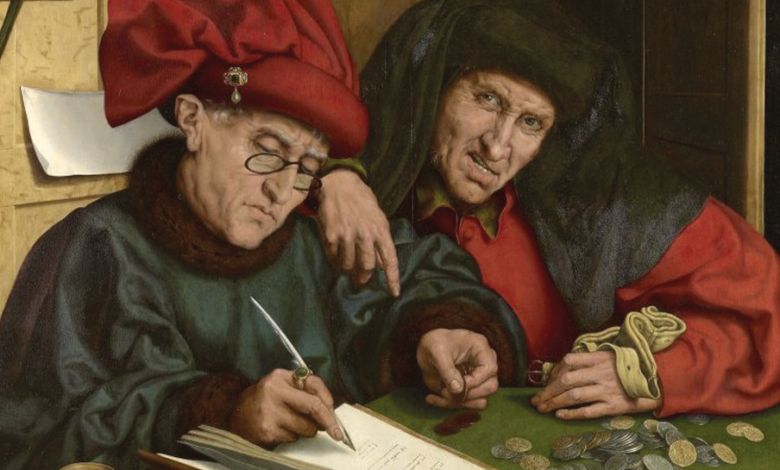

A resposta para isso é bastante simples: nós nunca usamos ouro propriamente como moeda no mundo moderno. Primeiramente, a experiência antiga com moedas de ouro é bastante ruim. Como coloca Groseclose (1967), a maioria das moedas de ouro da Antiguidade e da Idade Média era transacionada com desconto devido à desconfiança dos mercadores com o sistema monetário. Desde Nero as moedas eram cunhadas com uma quantidade de ouro menor do que atestavam em valor de face e como resultado muitos mercadores realizavam operações apenas com desconto de valor.

Segundo é que a própria evolução da moeda tornou o uso do ouro obsoleto. Isso é visível na própria evolução financeira moderna. Por qual razão um mercador andaria por aí com moedas pesadas de ouro para realizar suas atividades? Como confiar que o príncipe local não diluiu a quantidade de ouro nas moedas?

A resposta para esse problema foi a invenção das notas promissórias (Bank Notes). Para verificar a qualidade de suas moedas de ouro, um mercador poderia ir a um ourives ou a um negociante de câmbio local e pedir a ele para atestar a qualidade de suas moedas. Com o tempo, os mercadores acharam melhor deixar as moedas com os ourives e cambistas em troca de um papel assinado por eles atestando a existência e qualidade das moedas. Após isso, alguns passaram a confiar tanto nesses papeis que sequer voltavam ou se importavam se o ouro estava nos cofres do ourives ou se ele fora emprestado a um terceiro. O que importava era a confiança nos papéis.

Mesmo na época do Padrão-Ouro de 1666 as pessoas não usavam ouro para realizar suas trocas, mas papeis pintados emitidos pelo estado nos quais elas confiavam mesmo sabendo que o ouro não estava lá.

O Bitcoin e outras criptos podem ter seu preço elevado e alta capitalização, mas isso não é indicador para algo ser moeda ou não (do contrário, ações seriam moeda também). Elas ainda são pouco usadas como meios de transação e apenas em mercados de nicho. Usando uma linguagem keynesiana, o Bitcoin é mais um ativo que apresenta baixa demanda por transações e mais demanda por especulação. Sua recente subida tem mais relação ao seu uso como ativo de hedge do que como moeda. Cerca de 78% de todos os Bitcoin estão sendo mantidos em carteiras por investidores apenas pela esperança de que ele irá se valorizar no futuro.

Ele pode ser um bom ativo financeiro, mas está longe de ser uma moeda.

BIBLIOGRAFIA

– MENGER, Carl. Principles of Economics. Ludwig von Mises Institute, Auburn, 1871 [2007];

– VON MISES, Ludwig. The Theory of Money and Credit. Skyhorse Publishing, Inc., 1912 [2013];

– ALCHIAN, Armen A. Why Money?. Journal of Money, Credit and Banking, v. 9, n. 1, p. 133-140, 1977;

– BRUNNER, Karl; MELTZER, Allan H. The Uses of Money: money in the theory of an exchange economy. The American Economic Review, v. 61, n. 5, p. 784-805, 1971;

– JEVONS, William Stanley. Money and the Mechanism of Exchange. D. Appleton, 1876;

– GROSECLOSE, Elgin Earl. Money and Man: a survey of monetary experience. F. Ungar Pub. Co., 1967.

NOTA: Para uma abordagem mais elaborada da teoria monetária por um ponto de vista das transações consultar o excelente “OSTROY, Joseph M.; STARR, Ross M. The Transactions Role of Money. Handbook of Monetary Economics, v. 1, p. 3-62, 1990.”