Atualmente professor na Universidade de Chicago, Richard Thaler desde sua pós-graduação na University of Rochester, já demonstrava interesse sobre as divergências entre o comportamento real das pessoas com os descritos pela teoria econômica. Inicialmente sem evidência empírica, Thaler concebeu uma série evidências anedóticas que descreviam o comportamento das pessoas de forma desviante dos resultados de um comportamento racional previsto na teoria econômica padrão. Apenas anedotas não eram suficientes para a produção de um artigo, mas a partir de seu contato com a produção de Daniel Kahneman e Amos Tversky, Thaler teve acesso a uma abordagem poderosa que possibilitou o desenvolvimento de trabalhos posteriores na área da economia comportamental. Em 2017 o professor foi laureado com o prêmio Nobel de economia por suas contribuições na área da economia comportamental ao incorporar suposições mais realistas da psicologia comportamental, as análises econômicas explorando as consequências da racionalidade limitada, preferências sociais e o autocontrole.

O ponto de partida de Richard Thaler

Thaler associa seu contato com as teorias dos psicólogos israelenses Kanheman (Nobel de economia em 2002) e Tversky como sua passagem de uma visão narrativa para uma abordagem cientifica (Thaler, 2017). Ele dá destaque a dois artigos publicados por eles, “Judgment under Uncertainty: Heuristics and Biases” de 1974 e o artigo de 1979 “Prospect Theory: An Analysis of Decision Under Risk”. Esses estudos demonstraram que as pessoas diante de problemas complexos julgam e fazem previsões a partir de regras simples, heurísticas que diferem de uma ação racional e podem ser vistas como vieses cognitivos. Esses vieses levam a erros sistemáticos e previsíveis. Essa informação era inovadora. Alguns economistas podiam aceitar a suposição de uma racionalidade limitada, porém, se os erros forem aleatórios eles em média se cancelam no final e não impactam nos modelos. Se os erros são previsíveis os desvios e anomalias dos modelos de escolha racional também são, o que implica que seria possível melhorar a capacidade explicativa e preditiva deles. (Thaler, 2018)

O segundo artigo faz uma crítica à teoria da utilidade esperada como modelo descritivo e propõe um modelo alternativo denominado “teoria do prospecto” ou “teoria da perspectiva” incorporando parte dos seus achados anteriores a microeconomia. Os autores defendem a necessidade de dois tipos de teorias, a normativa do que é considerado uma escolha racional e uma descritiva que simplesmente preveem e descrevem o que as pessoas efetivamente vão fazer em determinadas situações.

Thaler faz um destaque importante no artigo “Toward a positive theory of consumer choice, Journal of Economic Behavior & Organization” também defendo as mesmas ideias.

“A lição aqui não é que devemos descartar as teorias neoclássicas. Eles são essenciais tanto para caracterizar as escolhas ótimas quanto para servir como benchmarks sobre os quais construir teorias descritivas. Em vez disso, a lição é que, ao tentar construir modelos para entender como as pessoas realmente se comportam, precisávamos de uma nova geração de teorias descritivas projetadas especificamente para essa tarefa.” (Thaler, 1980)

Nesse artigo Thaler já traz parte do que será sua linha de pesquisa nos próximos anos. No decorrer desse texto será resumido parte das contribuições do autor que o levaram a ser premiado com o Nobel.

Autocontrole

Nem sempre seguimos o que é melhor para nós, muitas vezes sabemos qual decisão nos traria maior retorno e mesmo assim seguimos na direção errada como quando decidimos procrastinar ou consumir algo que só trará prazer no curto prazo. Outras vezes planejamos para que isso não aconteça e criamos formas de evitar esse desvio. Para evitar uma escolha irracional podemos limitar as escolhas possíveis para não cair em tentação. Por exemplo, limitar nossas escolhas para evitar consumir algo ou para não assumir o custo psíquico de ter que decidir e incorrer no risco de se arrepender. Esses comportamentos estão ligados ao nosso autocontrole, uma das lacunas da teoria da escolha que Richard Thaler contribuiu para responder.

Na Teoria dos Sentimentos Morais (1759), Adam Smith caracteriza os problemas de autocontrole como uma luta entre nossas “paixões” e nosso “expectador imparcial”. Seguindo os mesmos passos Richard Thaler em parceria com Hersh Shefrin modelaram o autocontrole dos indivíduos como organizações com dois componentes: um “Planejador” de visão longa e um “Executor” focado nas paixões de curto-prazo.

O planejador tem duas ferramentas para manter o executor na linha. Ele pode empregar estratégias de compromisso estabelecendo certas regras antecipadamente ou criar culpa. Essa abordagem se baseia no modelo de agente principal onde há um conflito de interesse entre o chefe (principal) e os agentes (trabalhadores). Dessa forma, os problemas envolvendo autocontrole são mais importantes para as atividades que envolvem uma dimensão de tempo.

Os problemas de autocontrole podem ser superados restringindo as escolhas possíveis e criando algum pré-comprometimento.

“o ato de escolher ou mesmo apenas o conhecimento de que existe escolha induz custos, e esses custos podem ser reduzidos ou eliminados restringindo-se a escolha previamente definida.” (Thaler, 1980)

“consideramos um motivo para reduzir a escolha, que é um tipo especial de custo de tomada de decisão. Aqui, o ato de escolher ou mesmo apenas o conhecimento de que existe escolha induz custos, e esses custos podem ser reduzidos ou eliminados restringindo-se a escolha previamente definida. Esses custos se enquadram na categoria geral de arrependimento” (Thaler, 1980)

Os exemplos desses casos são infinitos. Uma pessoa pode escolher não comprar certos alimentos para ter em casa evitando assim perder o controle de uma dieta e incorrer em um custo de culpa e arrependimento. O mesmo vale para alguém viciado em álcool que quer evitar seu consumo. A dificuldade em guardar dinheiro e planejar aposentadoria também se encaixa nesse problema.

Há também casos que ilustram como as pessoas evitam o custo de ter que escolher, tal como a preferência por um Resort com tudo pago previamente, dado que dessa forma não há o custo psíquico de ter que decidir o quanto gastar em cada coisa. A característica dos serviços de streaming em cobrar um preço fechado independente do quanto se consome também funciona de maneira similar. Na área de seguros de saúde onde se paga previamente pelos custos médicos mesmo que estes não sejam usados, também se evita o custo psíquico de ter que decidir pelo uso de um procedimento médico, por exemplo um exame para uma doença rara. Mesmo com baixa probabilidade de ter a doença, não usar pode gerar um custo de arrependimento caso efetivamente esteja doente, usar e saber que não era nada pode gerar arrependimento por ter pagado o custo do exame. Pagando previamente esse custo deixa de existir.

Muitas das suposições da economia neoclássica conflitam com os conceitos apresentados por Thaler como as ideias defendidas por Friedman de que as preferências de um indivíduo são sempre melhor conhecidas por ele próprio, o conceito de “preferência revelada” de Samuelson (1938) que afirma que “as preferências são definidas pelo que essencialmente escolhemos” (Thaler, 2018) e que levou Becker e Murphy (1988) a concluírem que pessoas viciadas em drogas, por fazerem essa escolha, indicam que sua preferência é por continuarem viciadas em drogas, o que ignora justamente o conflito entre planejamento de curto e longo-prazo. Além disso, pelos axiomas da teoria da escolha racional, escolhas adicionais quase sempre deixam alguém em melhor situação, dado que não se considera o custo em haver mais opções, de arrependimento e o autocontrole.

Sunk Costs ou Custos Irrecuperáveis

A teoria econômica tradicional considera que apenas custos e benefícios incrementais afetam a decisão, custos históricos irrecuperáveis não. Isso significa que um investimento por exemplo deve levar em conta apenas o retorno do que ainda será investido nele e não o que já foi investido e não tem mais retorno. Isso indica que continuar investindo em algo unicamente porque já foi investido dinheiro nele é irracional se esse investimento é irrecuperável, porém isso acontece em várias situações, inclusive em governos que insistem em investir em projetos que já se provaram economicamente inviáveis.

Dois exemplos disso, o investimento no avião concorde se mostrou um fracasso, mas mesmo diante dessas evidências os governos da Inglaterra e França permaneceram investindo nisso, o que incorreu num prejuízo maior, algumas pessoas associam ao efeito de sunk costs. O mesmo já aconteceu em investimentos em usinas nucleares economicamente inviáveis que permaneciam tendo investimentos (De Bondt e Makhija, 1988). Um exemplo mais cotidiano aparece quando permanecemos no cinema mesmo ao perceber que o filme é ruim, apesar do custo do ingresso ser irrecuperável e não haver mais retorno em continuar assistindo o filme. Em um experimento Arkes e Blumer (1985) demonstraram que os clientes que pagaram mais por uma série de teatros assistiram a mais peças durante 6 meses e sugerem que seria uma evidência do mesmo efeito.

Contabilidade Mental

A contabilidade mental é uma das estratégias usadas pelas pessoas e mesmo firmas que também foge do que seria esperado dentro de um comportamento racional na perspectiva neoclássica, o que leva a prejuízos. Nela uma mesma quantidade de dinheiro é avaliada de forma diferente com base em critérios subjetivos.

As famílias podem dividir seu dinheiro com base em critérios como despesas para comida, lazer, aposentadoria etc. Em tese o comportamento racional faria com que esse dinheiro fosse transacionado entre essas áreas com base no que traz melhor retorno, mas não é o que acontece. Um exemplo claro se dá quando ao mesmo tempo um indivíduo tem uma dívida com juro alto no cartão de crédito e um dinheiro guardado para aposentadoria rendendo a um juro baixo. A racionalidade esperada é que esse recurso fosse gasto para sanar a dívida dado o juro mais alto, porém o fato de o recurso estar contabilizado para aposentadoria cria um viés no qual o indivíduo tem mais dificuldade de usar ele pois sobrevaloriza o fato de ter destinado aquele montante para aposentadoria.

“Se alguém colocar rótulos em categorias de orçamento específicas e adicionar regras de que o dinheiro de uma conta não pode ser usado para algo que pertence a outra categoria, a suposição de fungibilidade é destruída. Este não é um assunto menor. Teorias tão básicas para a teoria econômica quanto a hipótese do ciclo de vida de Modigliani começa com a premissa de que as pessoas estão reduzindo o consumo de um estoque vitalício de riqueza, ponto final. Nesse modelo, a riqueza não tem categorias. Mas pessoas e organizações criam categorias.” (Thaler, 2018)

O conhecimento desse comportamento é fundamental para entender como as pessoas estão alocando seus recursos, o que possibilita prever diversas anomalias, erros sistemáticos que os agentes comentem ao investir e planejar sua vida financeira.

Efeito Dotação e Aversão a Perda

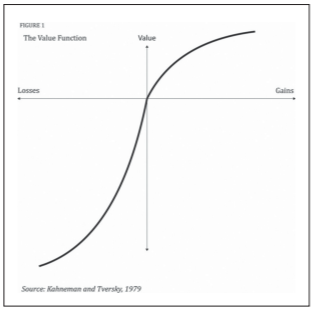

Outros critérios subjetivos que determinam o valor observado é o efeito dotação e aversão a perda. Esses efeitos criam uma diferença fundamental entre a teoria da perspectiva e a teoria da utilidade esperada, pois as pessoas passam a observar o valor não de forma absoluta, mas relativa a certas perspectivas. Thaler destaca que “em primeiro lugar, as funções de ganho e perda exibem sensibilidade decrescente. A diferença entre $ 10 e $ 20 parece maior do que a diferença entre $ 1.010 e $ 1.020. Em segundo lugar, a função de perda é mais íngreme do que a função de ganho; as perdas prejudicam mais do que os ganhos” o que pode ser classificado como uma aversão a perda (Thaler 2017). Olhando para o gráfico isso fica claro, uma perda de $10 no gráfico tem um valor negativo em magnitude maior que uma ganho de $10. Ou seja, as perdas têm um impacto psicológico maior que os ganhos de mesma magnitude.

Essa curva parece explicar o efeito dotação. Esse efeito consiste no fato de que os indivíduos tendem a valorizar mais o que já tem do que o que ainda não pertence a eles. Pela teoria padrão um mesmo objeto tem um único valor, porém o que os testes indicam é que o fato do objeto pertencer ao indivíduo faz com que ele o veja com um valor maior do que o mesmo objeto que não o pertence. Ou seja, o indivíduo pode estar disposto a vender um objeto por $20, mas não estaria disposto a pagar mais do que $10 para adquiri-lo. O valor do objeto se torna subjetivo ao fato dele pertencer ou não a ele.

Um exemplo ilustrativo que Thaler frequentemente utiliza é:

“O presidente do departamento de economia da Universidade de Rochester (e um de meus conselheiros), Richard Rosett, era um amante de vinhos que começou a comprar e coletar vinhos na década de 1950. Ele comprou algumas garrafas de escolha por apenas $5, que agora poderia vender a um revendedor local por $100. Rosett tinha uma regra contra pagar mais de US$ 30 por uma garrafa de vinho, mas ele não vendia nenhuma de suas garrafas antigas. Em vez disso, ele os bebia em ocasiões especiais. Em resumo, ele apreciaria suas garrafas velhas no valor de US$ 100 cada, mas não compraria nem venderia por esse preço.” (Thaler, 2018).

Pela teoria da utilidade esperada teríamos que considerar que a garrafa tem um valor simultaneamente maior e menor que 100. Com a teoria da perspectiva o entendimento desse comportamento passa a fazer mais sentido.

“Thaler (1980) chamou esse padrão – o fato de que as pessoas muitas vezes exigem muito mais para desistir de um objeto do que estariam dispostas a pagar para adquiri-lo – o efeito dotação. O exemplo também ilustra o que Samuelson e Zeckhauser (1988) chamam de viés do status quo, uma preferência pelo estado atual que viesa o economista contra a compra e venda de seu vinho. Essas anomalias são uma manifestação de uma assimetria de valor que Kahneman e Tversky (1984) chamam de aversão à perda – a desutilidade de desistir de um objeto é maior do que a utilidade associada a adquiri-lo” Kahneman, Knetsch e Thaler 1991

Isso acontece porque o ato de se desvencilhar de um objeto é visto como uma perda, enquanto a compra do mesmo objeto é vista como um ganho. Como o agente tem o viés de valorizar mais as perdas que os ganhos, ele tende a cobrar um valor maior para vender o objeto que o pertence do que ele mesmo estaria disposto a gastar para comprar o objeto. Vários estudos demonstraram a existências desse viés como o publicado por Kahneman, Knetsch e Thaler em 1991.

Justiça

As pesquisas sobre justiça marcam algumas das contribuições que Thaler deu em trabalhos junto a Kahneman em 1984-85 quando o visitou na Universidade de Columbia. O objetivo não era responder o que era justiça, mas sim criar um modelo descritivo de justiça baseado no que os cidadãos consideram como justo. Ao entender como as pessoas viam as ações das empresas, ficava mais claro que tipo de ações elas viam como perdas.

Um exemplo dessas ações está na imposição de uma taxa para uso do cartão de crédito. “Impor uma sobre taxa para o uso é considerado mais injusto do que oferecer descontos para quem paga no dinheiro” Thaler 2017. A princípio poderia parecer que as duas tem o mesmo custo, mas a forma como é feita altera a percepção dos clientes e isso pode ter impacto nas decisões das empresas.

Em outro exemplo da pesquisa, Thaler menciona sobre o fato de as pessoas entenderem como injusto um aumento de preço em certos produtos em momentos de desastres ambientais, como o aumento de preço em pás de neve durante uma nevasca. Apesar de parecer intuitivo, economicamente faz sentido que as empresas aumentem os preços quando a demanda aumenta e geralmente não se leva em conta que estas vão internalizar o que os consumidores enxergam como justo. No entanto, Thaler destaca alguns exemplos onde a percepção de justiça afeta a decisão das empresas. Grandes varejistas como Walmart e Home Depot, após desastres naturais como no caso de furacões, “oferecem suprimentos emergenciais como água e madeira compensada a preços promocionais (ou grátis) na região afetada. Eles estão jogando de forma inteligente um jogo longo; manter uma reputação de negociação justa após a crise garantirá que eles recebam uma boa parte dos negócios que virão quando o processo de reconstrução começar” (Thaler, 2017).

Em outro caso a empresa Uber foi processada pelo procurador do estado de Nova York por aumentar os preços excessivamente durante uma tempestade de neve. A empresa entrou em acordo para limitar o aumento de preços em momentos de emergência. Dado os problemas regulatórios que a empresa enfrentava para entrar no mercado, a decisão inicial de aumentar os preços ignorando a percepção de justiça não foi uma decisão ótima, mesmo que do ponto de vista econômico tradicional parecesse ser a decisão racional.

Outro experimento feito junto a Kahneman e Knetsch que ficou bastante conhecido foi o “jogo do ditador”. O jogo consiste em dois jogadores um proponente que recebe uma quantia, nesse experimento $10, que pode ser dividida da forma como quiser pelo proponente com um outro jogador desconhecido. O proponente decide o quanto dar, porém só pode ficar com a quantia restante se o outro jogador aceitar a oferta. Se não for aceita os dois jogadores ficam sem nada. Considerando indivíduos maximizando como prevê a ideia do homo economicus, o esperado é que o proponente de a menor quantia possível e o outro jogador aceite, esse seria resultado do jogo. No entanto, o que eles observaram é que propostas abaixo de $2 não eram aceitas, a princípio esse resultado não faria sentido dado que o jogador sairia ganhando mais se aceitasse a proposta. O que fica claro é que a percepção do que é justo pelas pessoas interfere na negociação.

A ideia de justiça interfere na forma como nos relacionamos e como algumas pesquisas indicam é uma variável a ser levado em conta quando queremos prever os resultados das interações entre as pessoas como em negociações e na forma como as empresas interagem com o público.

Nudges: Paternalismo Libertário e Arquitetura das Escolhas.

Desde o início um dos objetivos de Thaler era criar formas de ajudar nas políticas públicas, porém deliberadamente evitou esse tema por medo de parecer que os estudos de economia comportamental tinham um viés mais políticos que científico. Seu medo era a resistência de alguns economistas mais críticos ao intervencionismo econômico com a aplicabilidade dos resultados.

Efetivamente os conhecimentos sobre economia comportamental são de grande utilidade na formulação de políticas públicas, com uma definição mais realista sobre o comportamento humano na forma como as pessoas planejam e fazem escolhas, toda política pública pode ser pensada de forma diferente. Entre essas contribuições está o conceito de “nudges”, popularizado por Richard Thaler e seu colega da Faculdade de Direito de Chicago Cass susstein no livro “Nudge: Improving Decisions About Health, Wealth and Happiness”. Os nudges são baseados em dois princípios, a arquitetura das escolhas e o paternalismo libertário.

Nudge pode ser traduzido para o português como empurrão e significa estratégias cognitivas que induzem o indivíduo a fazer algo específico. A arquitetura das escolhas é o ambiente onde o indivíduo faz essas escolhas. A partir do conhecimento sobre vieses cognitivos podemos desenhar esse ambiente de forma a incentivar, a dar um “empurrão” em uma direção específica, como na maximização do bem-estar dos indivíduos. Basicamente ajudar as pessoas a fazerem as melhores escolhas possíveis caso estivessem bem-informadas, isso sem impedir que a pessoa tome decisões contrárias, ela continua tendo liberdade de escolher o que quiser. Por isso o termo paternalismo libertário, paternalismo porque induz a pessoa a tomar as melhores decisões e libertário porque não impede que a pessoa tome decisões diferentes desta, não há uma coerção que a obrigue a fazer algo.

Quando se admite existência da racionalidade limitada e que as pessoas agem a partir de heurísticas, vieses que muitas vezes as afastam de uma decisão racional, que não só as opções em si, mas o ambiente onde as escolhas são feitas influenciam as decisões das pessoas, faz todo sentido que esses ambientes sejam pensados de forma a superar essas limitações que prejudicam os próprios indivíduos.

Entre alguns exemplos de Nudges estão:

Taxa de Poupança

As atividades que envolvem uma dimensão temporal em muitos casos enfrentam problemas de autocontrole. Como dito antes, há um conflito de interesse entre os desejos de curto e longo-prazo. Esse é justamente o problema enfrentado para o planejamento de uma aposentadoria. Como ajudar as pessoas a fazerem a melhor escolha?

Thaler junto de seu ex-aluno Shlomo Benartzi criaram um plano. Primeiro eles consideraram 3 pontos sobre o comportamento das pessoas.

- Procrastinação e Autocontrole. As pessoas têm mais autocontrole com coisas planejadas para o futuro do que com comportamentos imediatos. O planejamento de economizar mais seria mais aceito marcando seu início para um momento futuro que imediatamente.

- Pelo viés de aversão a perda há uma resistência a economizar mais dado que percebem uma redução no seu salário como uma perda. Assim foi ajustado para que a taxa de poupança aumentasse quando o salário aumentasse, dessa forma o individuo não sentiria a mudança.

- Há uma inércia no comportamento dos poupadores. Assim que entram em um plano tendem a não os alterar. Então assim que o trabalhador aderisse a um programa ele permaneceria em vigor até que optasse por sair ou atingisse sua meta.

O plano foi aplicado e uma pequena empresa de Chicago, 80% das pessoas aderiram ao plano que alterou a taxa de poupança de 3,5% para 13,6%. Esses resultados foram apresentados no artigo “Using Behavioral Economics to Increase Employee Saving” de 2004.

Doação de Órgãos

Nos EUA 85% dos americanos aprovam a doação de órgão, mas apenas 28% são registrados como doadores. O mesmo padrão aparecia na Alemanha, Espanha e Suécia. [] Um dos motivos que podem explicar esse fenômeno é que a opção “default” ou opção padrão. Quando alguém deixa de se registrar como doador a opção padrão é de que ele não quer ser doador de órgão. Talvez pela burocracia ou custo psicológico de ter que decidir sobre isso, a pessoa mesmo aceitando ser doadora não deixa isso registrado. Uma forma de alterar isso é mudando a opção padrão, quando alguém deixar de se registrar se é doador ou não, geralmente se considera que ela não é doadora. A opção padrão pode ser alterada considerando que quem deixou de se registrar na verdade é um doador e caso a pessoa discorde basta alterar o registro.

Essa estratégia de “default subscrition” ou “assinatura por omissão” ou “assinatura padrão” é comum em serviços de streaming que geralmente oferecem um período gratuito e caso não cancele a assinatura, o consumidor passa a pagar por ela automaticamente. Os países que consideram doadores todos os que não deixaram explícitos que não são tiveram uma quantidade de doadores potencial acima de 80%, já os que a opção default é de que sem registro considera-se não doador, o número de doadores efetivos fica em média abaixo de 20%. (Johson, 2003)

Conclusão

As contribuições de Richard Thaler trouxeram avanços para diversas áreas da economia desde campos mais teóricos como da microeconomia e diretamente no setor financeiro, em políticas públicas, nos estudos sobre regulação e no setor de saúde. Atrelando novas descobertas sobre o comportamento humano Thaler foi capaz de melhorar diversos modelos econômicos sempre em contribuição junto a diversos outros economista, psicólogos e especialistas no direito o que mostra bem a importância da integração com diversos campos do conhecimento. O debate com os economistas neoclássicos foi essencial para que o campo entendesse onde havia limitações e como fazer avanços, o que permitiu uma rápida evolução no nosso conhecimento mesmo em áreas onde havia paradigmas bem estabelecidos. Dessa forma, o prêmio nobel de economia de 2017 vem enaltecer de forma merecida todas essas contribuições históricas.

Pedro Ruas – Economista formado pela Universidade Federal Fluminense.

Referências:

Johnson, Eric J. and Goldstein, Daniel G. (2003). Do Defaults Save Lives? Science, Vol. 302, pp. 1338-1339.

Illiashenko, Pavlo. (2017). Book Review. Misbehaving: The Making of Behavioral Economics by Richard H. Thaler.

Thaler, Richard H. (2018). From Cashews to Nudges: The Evolution of Behavioral Economics, American Economic Review, 108 (6): 1265-87.

Thaler, Richard H. (1980). Toward a positive theory of consumer choice, Journal of Economic Behavior & Organization, Volume 1, Issue 1, 1980, Pages 39-60, ISSN 0167-2681.

Kahneman, Daniel, Jack L. Knetsch, and Richard H. Thaler. (1991). “Anomalies: The Endowment Effect, Loss Aversion, and Status Quo Bias.” Journal of Economic Perspectives, 5 (1): 193-206.

De Bondt, Werner F. M. and Makhija, Anil K. (1988). Throwing good money after bad?: Nuclear power plant investment decisions and the relevance of sunk costs, Journal of Economic Behavior & Organization, 10, issue 2, p. 173-199.

Hal R Arkes, Catherine Blumer. (1985). The psychology of sunk cost, Organizational Behavior and Human Decision Processes, Volume 35, Issue 1, 1985, Pages 124-140, ISSN 0749-5978.