Desde maio deste ano, quando a ex-presidente Dilma Rousseff foi afastada do cargo pelo Senado, circula pela internet uma lista com dados duvidosos da economia brasileira. Ao que parece, ela apareceu primeiro no popular site O Cafezinho, com o título de “Entenda a pressa dos golpistas em derrubar a Presidenta Dilma Rousseff”, e se espalhou rapidamente como argumento de discussões políticas em redes sociais e blogs. A senadora Fátima Bezerra (PT/RN) chegou a compartilhar o texto em seu perfil no Facebook, em sua cruzada contra o impeachment.

Acontece que mais da metade dos dados da lista estão incorretos. Mais grave do que isso, os dados são apresentados sem qualquer interpretação ou contextualização, levando o leitor a tirar conclusões precipitadas e errôneas sobre a grave situação do país.

Dados acurados são de fundamental importância para se compreender a conjuntura econômica, mas significam rigorosamente nada se não forem analisados e colocados em perspectiva. Por isso, tiramos a limpo, com capricho, cada item da lista e explicamos tudo (ou quase tudo) que você precisa saber para um debate qualificado.

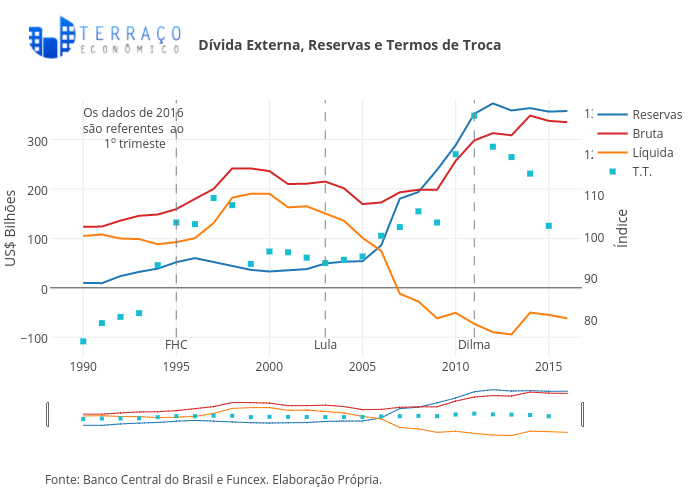

1) As reservas internacionais líquidas do Brasil são de US$ 376,3 bilhões (eram de apenas US$ 16 bilhões em 2002). Elas superam, com folga, toda a dívida externa do país, que é de US$ 333,6 bilhões. Assim, o Brasil é credor externo líquido em US$ 42,7 bilhões.

FALSO.

Quando o texto apareceu pela primeira vez, em maio de 2016, as reservas eram de US$ 363.45 bilhões. Em dezembro de 2002, antes do boom das commodities em meados dos anos 2000, eram de US$ 37.82 bilhões. Atualmente, são de US$ 369.54 bilhões. Já a dívida externa bruta somava US$ 334.7 bilhões em maio de 2016, alcançando US$ 338.1 bilhões em julho deste ano, de quando data o último dado disponível.

Além de fornecer dados equivocados, o autor do texto comete outros dois erros bastante comuns. Primeiro, estabelece que o critério de robustez das reservas é a diferença entre elas e a dívida externa bruta, e que não precisamos nos preocupar. Depois, usa esta simples subtração para concluir que o Brasil é credor externo líquido.

Em primeiro lugar, as reservas não são tão robustas assim. O Banco Central sob Alexandre Tombini lutava diariamente para conter a desvalorização do real frente ao dólar valendo-se de operações de swap cambial (explicadas pelo Terraço nesse link), o suficiente para que sua posição nas transações chegasse a ser de US$ 110 bilhões [1]. Isto implica que uma parte significativa das reservas não está livre, pois os agentes que contratam swaps só o fazem porque imaginam que estão garantidos pelas reservas. Então, para se ter uma ideia da magnitude real das reservas livres, é preciso subtrair o volume de swaps das reservas. Tombini dizia estar confortável com a posição de US$ 110 bilhões, mas a gestão de Ilan Goldfajn, determinada em não estabelecer uma meta implícita para a taxa de câmbio, já reduziu este valor para US$ 49 bilhões [2].

Há um estudo de Fábio Kanczuk e Laura Alfaro [3] que calcula o nível teórico ótimo das reservas internacionais, contrapondo os custos que elas representam em termos de dívida interna aos benefícios de seu papel de seguro contra o risco de crises externas. A conclusão é que as reservas efetivas (descontados os swaps) deveriam ser da ordem de 24% do PIB. Como o PIB nominal no 2º trimestre ficou em torno de US$ 1.84 trilhões [4], as reservas menos os swaps deveriam ser de cerca de 441 bilhões, mais de 52% maior que o valor atual, de US$ 289 bilhões. Consequentemente, por este critério, as reservas estão bastante aquém do nível suficiente.

Ademais, podemos argumentar que um possível valor de resgate das fragilizadas gigantes estatais, como a Eletrobras e a Petrobras, deva ser deduzido das reservas. Por simplicidade, vamos nos ater à Petrobras, cuja situação financeira é bem mais dramática. Sua dívida, hoje, é de impressionantes US$ 125 bilhões, maior que a de 85% das empresas do mundo [5]. Não é difícil imaginar que, eventualmente, os credores desejem antecipar o pagamento dos títulos dessa dívida, bastando que os problemas da empresa escalem em meio a escândalos de corrupção, retornos pífios de projetos malfadados e, com menor probabilidade, intervenções no sistema de preços que tragam ainda mais prejuízo para a companhia, como ocorreu no governo anterior.

Colocando na conta um eventual bail-out da Petrobras, o volume de reservas realmente livres passa a ser de US$ 369.54 bi menos US$ 49 bi menos US$ 125 bi, ou seja, de US$ 195.54 bilhões. Como avaliamos se isso é satisfatório? Pelo critério do estudo mencionado anteriormente estamos mal, muito mal. Mas existe, também, uma regra de bolso que diz que as reservas prudenciais devem ser da ordem de 6 meses de importação. Pela regra, pecisaríamos de algo em torno de US$ 114 bilhões. Portanto, as reservas efetivas superam as ditas prudenciais em US$ 195.54 bi menos US$ 114 bilhões, isto é, em cerca de US$ 81 bilhões, perfazendo 22% das reservas totais.

Não é um número pequeno, mas não podemos afirmar, tampouco, que há uma enorme folga. Vivemos, afinal, em um cenário de incertezas persistentes, no bojo da maior crise doméstica desde os anos 30 e com a economia mundial enfraquecida. Qualquer pequena perturbação pode ter terríveis consequências nas exportações e nos créditos internacionais, demandando o uso das reservas para o que foram, de fato, feitas.

Além de não considerar todos os pontos aqui citados, o critério do autor para “folga” foi mal calculado. A dívida externa líquida, que permite determinar se o Brasil é credor externo, deve ser obtida subtraindo-se da dívida externa bruta não apenas as reservas internacionais, mas também os haveres de bancos comerciais no exterior e os créditos brasileiros no exterior [6]. Em outras palavras, é preciso verificar o total que o país tem a receber do exterior e subtrair deste valor tudo o que o país deve ao exterior. De acordo com o último dado do Banco Central, do primeiro trimestre deste ano, o Brasil é credor externo líquido, pois sua dívida externa líquida está em em -61.84% do PIB.

Voltaremos a discutir o setor externo no quarto tópico.

2) O Brasil é credor do FMI

VERDADEIRO.

O Brasil quitou sua dívida com o fundo em dezembro de 2005 e, em 2009, passou à condição de credor do fundo. Porém, é possível que a decisão do FMI de incluir o Brasil entre seus cotistas tenha se dado muito mais em face da necessidade de ampliar seus recursos para enfrentar a crise financeira global daquele ano do que em função de méritos próprios. Assim, os países emergentes, embalados pela intensa subida dos preços de suas exportações e mergulhados em políticas protecionistas que os mantiveram mais ou menos isolados, poderiam ajudar a salvar os bancos de países como a Grécia, a Irlanda e Portugal.

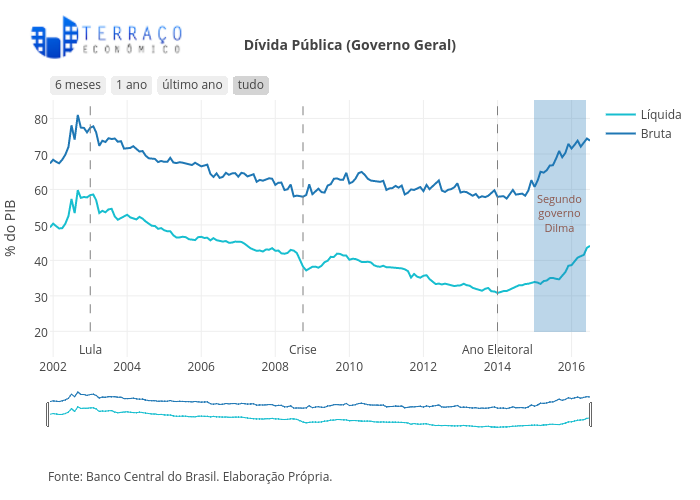

3) A dívida pública líquida é de 38,9% do PIB (era de 60,4% do PIB em 2002)

FALSO.

Em maio de 2016, a dívida pública líquida era de 41.56% do PIB. No final de 2002, de 57.75% do PIB. Hoje, ela é cerca de 44.08% do PIB [7].

Claramente, o autor sugere que a dívida pública caiu de maneira espetacular entre o fim do governo de Fernando Henrique Cardoso e o de Dilma Rousseff. Entretanto, esta não é a história que a melhor medida de dívida, a dívida pública bruta, conta. É bem verdade que seguidos superávits primários e um ambiente externo favorável levaram a uma retração da dívida pública entre setembro de 2002 (ainda no governo de FHC) e outubro de 2008, e depois entre maio de 2010 e abril de 2014, quando a dívida bruta chegou aos 57.47% do PIB, o menor valor da série histórica.

Mas sabemos como terminou a história: ainda em 2014, em ano eleitoral, os gastos começaram a crescer e, com eles, a dívida pública. Logo depois, no segundo governo Dilma, a dívida explodiu. Isso se deu principalmente por conta da geração de superávits primários cada vez menores, despesas com os juros (altos para controlar a forte aceleração da inflação) e das emissões de títulos públicos para capitalizar o BNDES. Estas emissões, sozinhas, representaram 1/3 do aumento estoque da dívida nos últimos dez anos, que simplesmente dobrou [8].

Atualmente, a dívida bruta está em 73.75% do PIB, apenas um pouco abaixo de seu valor em dezembro de 2002, de 76.10% do PIB. A diferença crucial é que os gastos como proporção do PIB são muito maiores hoje e a arrecadação é direta e negativamente afetada por uma das piores recessões pelas quais o país já passou. Ainda não se sabe quando – nem exatamente como – o governo voltará a registrar superávits primários para pagar esta dívida e reverter sua trajetória.

Mas por que deveríamos olhar para a dívida pública bruta no lugar da líquida? Há três razões principais. A primeira é bastante simples: os juros são pagos em cima da dívida bruta e, por conseguinte, é para ela que o mercado olha, ainda mais quando está em níveis altos.

A segunda é o financiamento de repasses ao BNDES, feito através do lançamento de títulos públicos pelo Tesouro, remunerados pela SELIC. Por definição, o aumento do capital do BNDES via endividamento público é considerado um ativo e deduzido da dívida bruta. Desse modo, a dívida líquida cai quando o Tesouro vai ao mercado captar empréstimos para injetar recursos no BNDES. Como os repasses se avolumaram significativamente a partir de 2009, a dívida líquida começou a ser uma medida enganosa do quadro fiscal.

A terceira e última razão é que as reservas internacionais são contabilizadas de maneira similar aos repasses ao BNDES. Sua acumulação também foi fruto da captação de dívida junto ao mercado, mas com o objetivo de comprar dólares. Como no caso anterior, essa dívida só é registrada no passivo bruto, sendo descontada da dívida líquida, como um ativo. A política de compra de reservas se intensificou bastante a partir de 2005 (impulsionado pela forte elevação dos termos de troca), aprofundando, portanto, o buraco entre a dívida bruta e a dívida líquida.

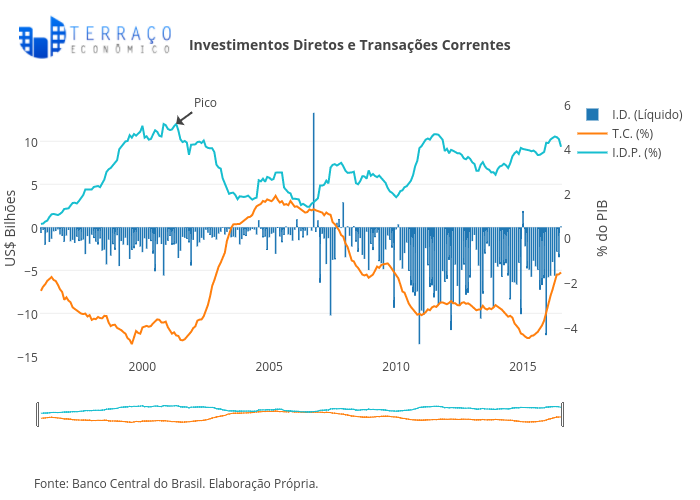

4) Os investimentos externos produtivos (IED) no Brasil foram de US$ 78,9 bilhões nos últimos 12 meses (Abril 2015 a Março 2016), sendo equivalentes a 4,56% do PIB.

Aproveitaremos para explicar o 9o tópico do texto, já que ambos têm estreita relação:

9) O déficit externo, em transações correntes, está em 2,39% do PIB, no acumulado de 12 meses (terminado em Março de 2016), e continua caindo rapidamente.

AMBOS VERDADEIROS. Mas e daí?

Os investimentos externos produtivos – também conhecidos como investimentos estrangeiros diretos -, na realidade, vêm caindo, ainda que suavemente, desde maio deste ano. Em 2015, subiram 38% no mundo, mas caíram 12% no Brasil [9]. Isso se explica, em parte, pela perda da confiança do investidor, refletida na queda de 33% dos lucros reinvestidos (lucros que não são repatriados para a matriz). Evidentemente, a retração econômica diminui os ganhos das multinacionais e torna o Brasil menos atraente.

De todos os modos, sejamos justos: mesmo que os investimentos estrangeiros no país estejam caindo em um mundo onde os fluxos se intensificam, os números estão longe de serem espantosos. Devemos lembrar que o crescimento não é o único critério avaliado em decisões de investimento. O Brasil possui um mercado de proporções vastas e muitas empresas querem garantir fatias deste mercado no longo prazo.

Mas qual é a relação dos investimentos estrangeiros com as transações correntes? As transações correntes englobam a balança comercial (exportações menos importações), a balança de serviços e as transferências unilaterais de rendas. Representam, então, a quantidade líquida de dólares que entram no país. Naturalmente, a quantidade líquida de dólares que saem do país é o valor das transações correntes com o sinal invertido, o chamado passivo externo líquido (ou poupança externa). Uma de suas principais componentes é o investimento direto líquido no exterior (investimentos no exterior menos investimentos no Brasil).

Fica claro que um déficit em transações correntes implica em um incremento do passivo externo líquido, o que necessariamente leva ao aumento da dívida externa. Nesse sentido, seguidas diminuições do déficit são positivas. Mas há dois pontos a serem considerados, pontos que foram muito bem desenvolvidos em um estudo de autoria de Fernando Ribeiro, publicado em agosto na Carta de Conjuntura do IPEA [10].

Primeiro, ele argumenta que períodos de alta nos déficits nas transações correntes estão usualmente correlacionados a períodos de crescimento, enquanto que o arrefecimento destes déficits estão ligados a momentos de turbulência, com queda no crescimento, desvalorização do câmbio real, inflação alta e deterioração da renda real. É precisamente o que vivemos hoje.

Depois, é feita uma simulação dos saldos em transações correntes nos próximos 15 anos, com o objetivo de verificar as condições de solvência externa do país no longo prazo. A conclusão não é animadora. Possivelmente, não teremos condições de estabilizar o passivo externo como proporção do PIB, a menos que nossas exportações cresçam a irreais 5.7% ao ano. Se esta condição não for satisfeita, o passivo externo pode chegar aos níveis do início do ano 2000, quando o país viveu um dramático ajuste externo.

Falaremos mais sobre o problema das exportações no tópico 10.

5) O Brasil tem o 7o. maior PIB mundial (era o 13o. em 2002)

FALSO.

O autor confundiu os rankings e não se preocupou em reportar em que unidades o PIB foi calculado. No caso do PIB nominal em dólares, isto é, o PIB calculado com base na taxa de câmbio oficial e sem correção para a inflação, o Brasil é o 9º no ranking do FMI, mas era de fato o 13º em 2002.

No entanto, a medida do PIB em termos nominais não possui muita informação, uma vez que deixa de lado a relação entre os rendimentos e o custo de vida de um país. Para corrigir isso, foi criada uma alternativa à taxa de câmbio, a paridade do poder de compra (PPC). A PPC basicamente relaciona a quantidade de dólares que seria necessária para se comprar uma mesma cesta de bens em cada país. Pela PPC, o ranking do FMI revela uma trajetória bem menos extraordinária do que a sugerida pelo autor: o Brasil era o 9º em 1994, o 8º em 2002 e o 7º em 2015, ou seja, vem subindo de forma lenta desde o governo de Fernando Henrique (o Brasil chegou a ser o 7º colocado em 1991, mas caiu para 9º no ano seguinte).

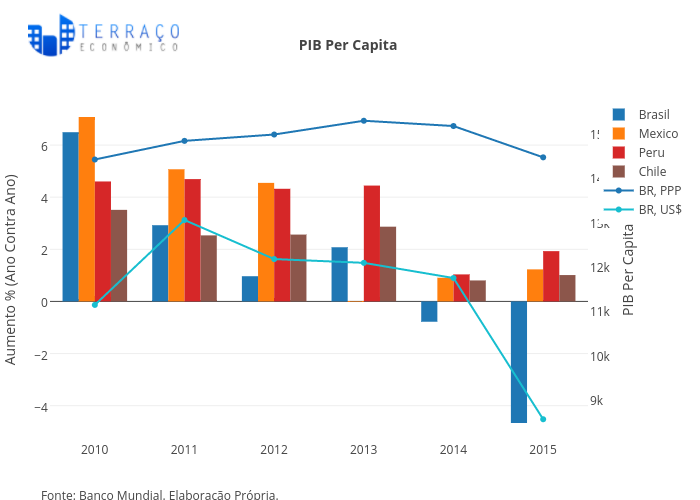

O ranking mais relevante para marcar a posição do país, entretanto, seria o do PIB per capita calculado pela PPC. Dividindo o PIB em PPC pelo tamanho da população, obtemos uma medida mais eloqüente sobre o bem-estar dos habitantes. É evidente que um país com uma população menor que a do Brasil e com um PIB menos expressivo pode ser efetivamente mais rico, como é o caso de muitos países da Europa. Ocorre que o Brasil vai bastante mal neste ranking. Era apenas o 69º em 2002, caindo para o 80º em 2015. A projeção do FMI para 2016 é ainda pior: 86º lugar. Parece que o Brasil colocou o pé no acelerador do empobrecimento.

6) A Renda per Capita é de US$ 10.000 (era de US$ 2.500 em 2002)

FALSO.

Segundo o Banco Mundial, a renda per capita em dólares correntes era de US$ 2805.71 em 2002. Em 2015, de quando é o último dado, foi de U$S 8538.59. Os valores estão caindo significativamente desde 2011, quando até então vinham subindo com regularidade. Mas é necessário observar, novamente, que a medida mais adequada da renda média da população é feita através da paridade do poder de compra (PPC), e não de dólares correntes.

Pela PPC, a queda acumulada a partir de 2013 é de 5.45% (2014 mais 2015), a maior queda de 2 anos consecutivos em mais de 30 anos. O ano de 2015, especificamente, viu a maior queda da série em 25 anos, de 4.66%. De acordo com Monica De Bolle, as projeções não são muito animadoras, apontando para uma queda acumulada em torno de 9% caso a recessão não arrefeça. Nesse texto, ela também observa que a última vez que o país enfrentou um empobrecimento quase tão grande quanto este (de 1989 a 1992, quando o PIB per capita caiu quase 7%), levou 8 anos para se recuperar.

Para que se tenha ainda mais intuição da gravidade da queda da renda per capita do Brasil nos últimos anos, podemos comparar este indicador com os de outros países latinos. Ficamos atrás de todos eles a partir de 2013, com a óbvia exceção da Venezuela. É claro que, se tratando da maior economia da América Latina, o Brasil puxou os demais países um pouco para baixo. Mas, mesmo assim, o México (a segunda maior economia da região), segue crescendo. Bons exemplos também são o Chile e o Peru, que, assim como o Brasil, são bastante afetados pelos preços internacionais das matérias primas industriais. Os dois países também não experimentaram contração na renda per capita nos últimos anos.

7) A taxa de inflação está despencando e deverá fechar, segundo o Banco Central, perto do teto da meta em 2016, ficando próxima de 6,5% no acumulado do ano. Para 2017, já se prevê uma taxa de inflação perto do centro da meta (de 4,5%)

PARCIALMENTE VERDADEIRO.

De acordo com o boletim Focus do Banco Central, no dia 6 de maio, as medianas das expectativas do mercado para o IPCA estavam em 7% para 2016 e 5.62% para 2017. Agora, estão em 7.34% para 2016 e 5.12% para 2017.

Então, é verdade, a inflação pode voltar para perto do centro da meta em 2017, mas não se pode dizer que a contribuição do governo anterior para tal tenha sido outra que não a recessão. Ou seja, a inflação poderia ceder mesmo que Dilma continuasse na presidência, mas mais pelo efeito “fundo do poço” do que por uma reação da economia. A combinação explosiva de leniência com as contas públicas, política de preços represados e alguma evidência de interferência na política monetária expressou muito bem qual era a preocupação do governo Dilma com a inflação: nenhuma.

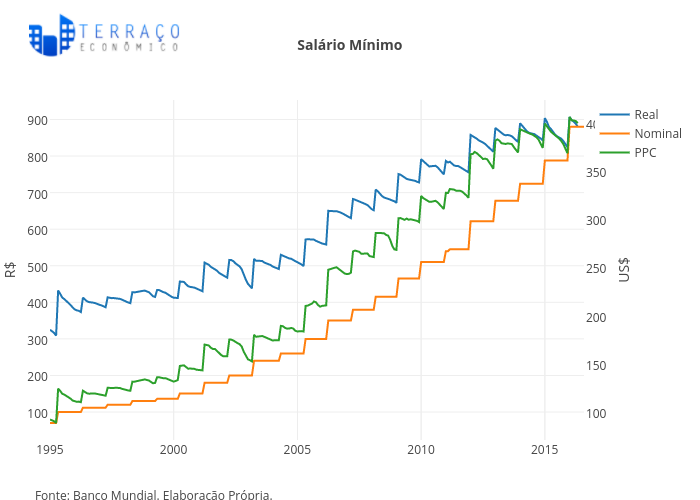

8) O salário mínimo é de R$ 880,00, equivalente a cerca de US$ 250 (era de US$ 55 em 2002)

VERDADEIRO. Mas e daí?

Tanto em termos nominais (como os dados fornecidos pelo autor), quanto em termos reais ou pela PPC, o salário mínimo vem crescendo regularmente desde 1995, não tendo acelerado ou desacelerado de maneira significativa durante todos estes anos.

10) O Superávit comercial foi de US$ 19,7 bilhões em 2015, já acumulou US$ 14,5 bilhões em 2016, sendo que estimativas apontam que o mesmo poderá chegar a US$ 50 bilhões neste ano

PARCIALMENTE VERDADEIRO.

Segundo dados do Ministério da Indústria [11], em maio deste ano, quando o texto saiu pela primeira vez, o superávit comercial acumulado no ano era de US$ 13.23 bilhões. O restante dos dados é verdadeiro.

No acumulado de 2016 (até agosto), o saldo da balança comercial ficou em US$ 32.37 bilhões[12]. Mas o que estes valores numericamente positivos significam? Abrindo o superávit em seus componentes, observamos uma triste realidade: ele reflete apenas uma acentuada queda das importações (25.5% em valor sobre o mesmo período do ano passado) em relação a uma queda modesta das exportações (4.9%). Já o quantum, isto é, o volume das exportações, aumentou em 7.5%, contra uma diminuição de 17.2% das importações. Isto indica que os preços internacionais das mercadorias que exportamos caiu mais do que o preço das que importamos. É um indício de que precisamos diversificar a nossa pauta de exportações, sabidamente baseada em produtos de baixo valor agregado.

Concluímos que o saldo comercial numericamente positivo não é, em absoluto, qualitativamente positivo. Se, por um lado, a recessão e a cotação do dólar (ainda relativamente alta) diminuem nossas importações, por outro, problemas estruturais, alta carga tributária, baixa competitividade e termos de troca desfavoráveis contribuem para limitar o aumento as exportações.

Os valores das séries discutidas aqui podem ser conferidos nos gráficos, que indicam também a fonte dos dados. Para consultar alguns dados mais recentes que ainda não constam nas bases indicadas, veja as referências.

Talitha Speranza

Editora do Terraço Econômico

Referências

- http://www.infomoney.com.br/mercados/cambio/noticia/3940221/banco-central-anuncia-fim-programa-swap-cambial-marco

- http://economia.estadao.com.br/blogs/fabio-alves/dolar-ainda-cai-para-r-3/

- http://www.bcb.gov.br/Pec/Depep/Seminarios/SeminarMetasInflacao/1-FabioKanczuk_redemption150428.pdf

- http://www.ibge.gov.br/home/estatistica/indicadores/pib/pib-vol-val_201602_8.shtm

- http://oglobo.globo.com/economia/negocios/dois-tercos-da-divida-da-petrobras-nao-geram-resultado-diz-parente-19843694

- Metadados da série 3685 do SGS, que pode ser encontrada aqui: https://www3.bcb.gov.br/sgspub

- http://www.bcb.gov.br/htms/infecon/notas.asp?idioma=p

- http://g1.globo.com/economia/noticia/2016/01/divida-publica-sobe-248-em-2015-para-r-279-trilhoes-maior-da-serie.html

- http://www.bbc.com/portuguese/internacional-36580916

- http://www.ipea.gov.br/cartadeconjuntura/index.php/2016/08/11/reavaliando-a-vulnerabilidade-externa-da-economia-brasileira-indicadores-e-simulacoes/

- http://www.mdic.gov.br/balanca-comercial

- http://g1.globo.com/economia/noticia/2016/09/balanca-comercial-tem-maior-superavit-ate-agosto-em-28-anos.html