Você no Terraço | por Arthur Lula Mota

Obs: o artigo foi originalmente publicado no site: O Economicista

Eis a questão.

O debate mais importante para a economia internacional, excluindo a desaceleração da China, certamente é o timing da normalização da política monetária americana, o chamado liftoff, por parte do FED.

FED, é o acrônimo de Federal Reserve System, o sistema de Bancos Centrais do país, composto por doze presidentes de Federal Reserves regionais, formando o FOMC (Federal Open Market Committee). O FOMC tem uma dinâmica similar ao nosso COPOM (Comitê de Política Monetária) e é responsável por estabelecer as diretrizes da política monetária do país.

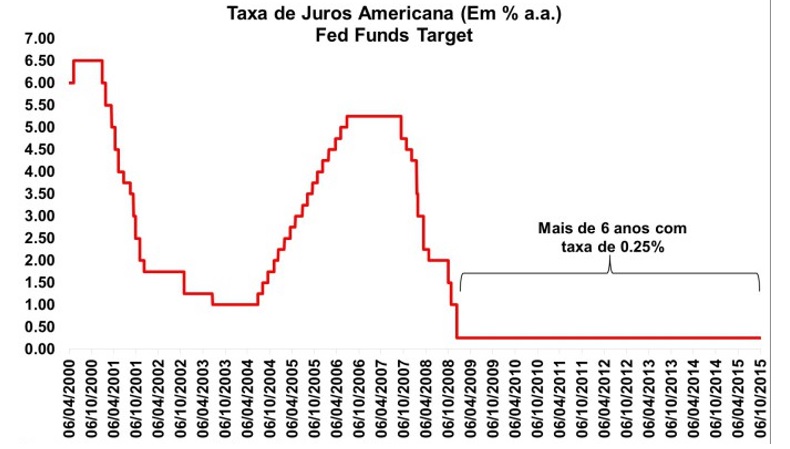

Desde a crise financeira mundial, a maior economia do planeta tem mantido sua taxa de juros muito próxima a zero (em 0,25%), para tentar estimular a recuperação de sua atividade (fora outras medidas de estímulos monetários – os quantitative easing, ou QE’s).

Fonte: FED; Elaboração: O Economicista

O fato é que os anos passaram e a economia de fato mostrou recuperação, com melhora nos índices do mercado de trabalho (maior geração de emprego, queda na taxa de desemprego, aumento das remunerações) e de atividade (recuperação do PIB, da produção industrial, das vendas no varejo, etc…).

Ao fim de 2013, vendo a tendência positiva para sua economia com índices de confiança aumentando, começaram os rumores da possibilidade da normalização da política monetária em 2014. As taxas de câmbio do mundo inteiro começaram a depreciar em relação ao dólar, com o fluxo de capitais voltando para o Tio Sam. Como se sabe, as incertezas no ano passado ainda eram grandes e nada foi feito.

Assim, a discussão foi jogada para este ano, e cada vez mais aumentava a certeza de que o aumento de juros viria em 2015. Chegou então a tão esperada reunião de setembro, mas o aumento não veio. Por outro lado, a discussão ganhou combustível quanto à possibilidade (hoje mais fraca que ontem) do aumento dos juros ainda em 2015, ou se tal movimento será postergado para 2016.

Prós e Contras

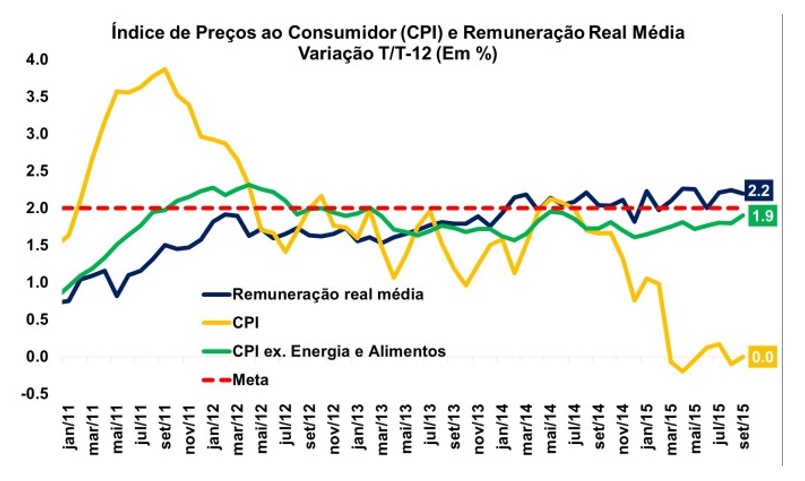

Temores (e confirmações) com relação à desaceleração da economia chinesa e global, jogaram os preços do petróleo para baixo, impactando nos custos de energia do mundo todo. Assim, uma forte pressão deflacionária tomou a economia americana, com seu CPI (Índice de Preços ao Consumidor) flertando com o terreno negativo – deflacionário. Tal situação ligou um alerta vermelho na mesa de Janet Yellen (presidente do FED) quanto às implicações do aumento dos juros num cenário deflacionista. Isto tem impactado e atrasado a decisão do FOMC quanto o aumento do juro.

Fonte: BLS; Elaboração: O Economicista

Atualmente (conforme os dados recentes de setembro, divulgados em 15/10), o CPI acumula 0,0%, como pode ser verificado no gráfico. Mas o fato mais importante, também acompanhado pelo FED, é que a melhora no mercado de trabalho tem feito os salários dos americanos subirem, com a variação de sua remuneração média real chegando a 2,2%. Assim, quando se avalia o CPI americano exclusos os preços de energia (que sofre influência dos preços do petróleo) e de alimentos (que é altamente volátil), a inflação americana acumula alta de 1,9% – muito próximo da meta do país, de 2,0%. Tal índice demonstra o aquecimento da economia americana nos períodos recentes.

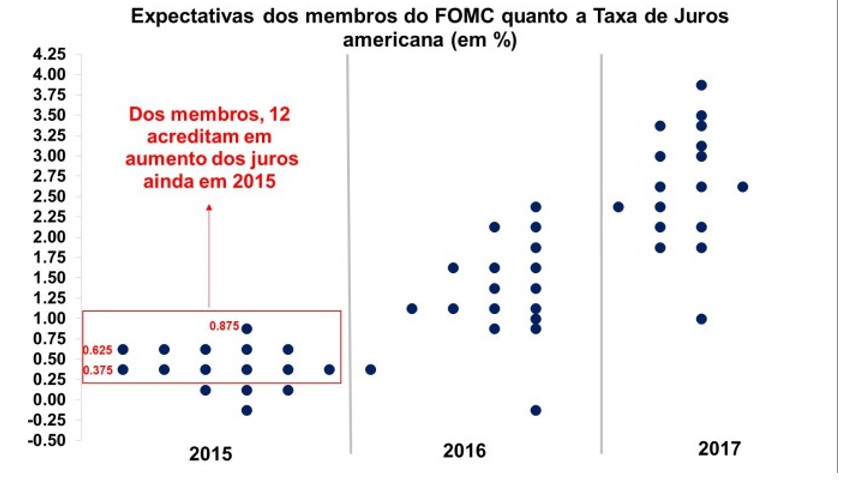

Mediante a isto, o FOMC apresentou em sua última ata que grande parte de seus diretores-membros apostam na alta dos juros ainda este ano. Todos apresentam discurso hawkish (ou seja, que defende o aperto da política monetária) em suas entrevistas, aumentando as expectativas do mercado quanto à normalização este ano.

Fonte: FOMC (FED); Elaboração: O Economicista

Como tudo na vida, existe sempre o “entretanto….”

Os dados do terceiro trimestre de 2015 não são tão animadores.

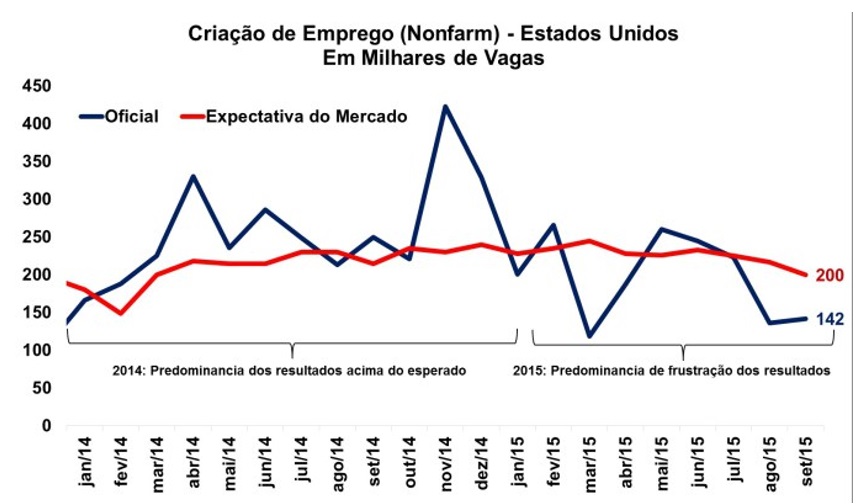

Os dados recentes do Non-farm payroll (número do emprego) tem frustrado o mercado. A exemplo disto, enquanto a média do mercado esperava uma geração de 200 mil vagas em setembro, o resultado oficial da Bureau of Labor Statistics foi de “apenas” 142 mil. Tal resultado, somado a outras frustrações em 2015, levantam a hipótese de uma acomodação do consumo dos americanos no terceiro trimestre, e, portanto, elevam o risco do liftoff este ano dado a produção dos chamados headwinds, que não facilitam a navegação, ou seja, o crescimento.

Fonte: BLS e Bloomberg; Elaboração: O Economicista

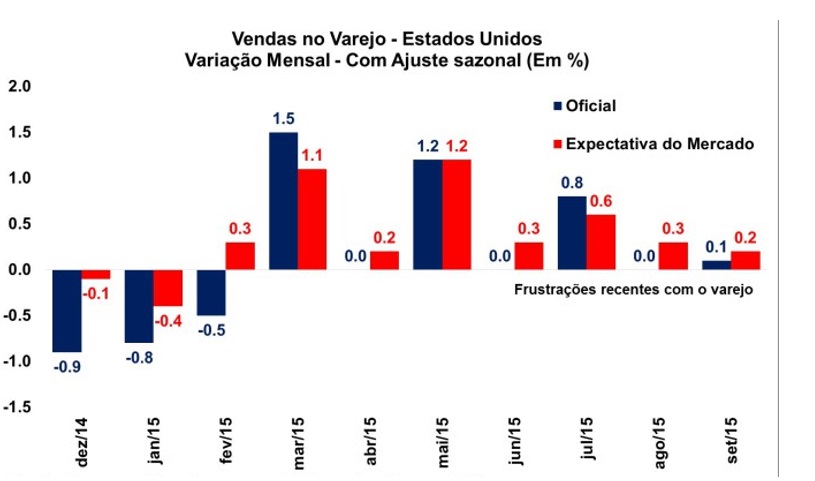

Esse temor também tem sido confirmado com as frustrações no resultado do varejo, principalmente o resultado de agosto e setembro, levando a uma forte desaceleração do resultado no terceiro trimestre. Aparentemente, mesmo com a inflação baixa, o dólar forte e o poder de compra maior, o consumidor americano está comprando menos. Uma alta de juros nesse cenário pode ser determinantemente ruim.

Fonte: Census e Bloomberg; Elaboração: O Economicista

Outro ponto essencial é que a reunião e a ata do FOMC abrangem um horizonte sem as frustrações dos resultados de setembro e do trimestre. Assim, a pressão da China e as frustrações recentes tornam mais provável a chance de um aumento dos juros apenas em 2016, quando o país terá dados mais consistentes para avaliar seu próprio desempenho.

Os diretores do FOMC continuam crentes no aumento este ano, o mercado não.

Subir ou não subir?

Arthur Lula Mota, economista UNIFESP