Com o fim do ano se aproximando, é hora de fazer as contas para 2017, traçar os planos e começar a pensar em como investir para realizá-los no longo prazo, certo?

Mas além das contas de quanto investir agora e quanto investir mês a mês, é também necessário escolher qual o investimento mais adequado para o objetivo traçado. Pensando nisso, o Terraço Econômico te ajuda a entender os principais produtos de renda fixa e, especialmente, os riscos envolvidos em cada investimento. Afinal, uma das piores atitudes dos investidores é aplicar em estratégias que ele não conhece ou que não são alinhadas ao seu perfil, correndo riscos desnecessários, deixando de ganhar dinheiro e no limite, perdendo dinheiro.

Primeiramente uma definição: o que é renda fixa? Renda fixa é a classe de instrumento financeiro na qual o investidor empresta seu dinheiro a uma instituição financeira em troca de, após um período, ter de volta o montante original adicionado a retornos corrigidos deste capital – ou seja: é um meio de fazer seu dinheiro render sem que haja possibilidade de seu valor ser reduzido, a não ser em caso de calote. Diferencia-se da renda variável, dentre outros aspectos, justamente por isso: na renda variável o valor do ativo e do retorno variam constantemente.

Basicamente, podemos dividir a renda fixa em dois tipos: pré e pós-fixada. No primeiro caso, sabe-se exatamente qual a remuneração do título, pois ela é fixada no momento do investimento e, no segundo caso, a remuneração é ligada a algum índice (geralmente a taxa de juros interbancária – o CDI – ou mesmo algum índice de preços – como o IPCA ou o IGP-M). Qualquer que seja o tipo escolhido, eles podem ser adquiridos pelo investidor diretamente nas instituições financeiras emissoras ou por distribuidores (as corretoras de investimentos).

O importante entender aqui é que, basicamente, o risco de um título de renda fixa que ficará com o investidor até seu vencimento está atrelado ao emissor do título e não ao distribuidor. Se você investir em um título de renda fixa do banco X, mas adquiriu o título na corretora Y, o que vale para o seu investimento é o risco de o banco X quebrar, não da corretora Y.

Entendida a definição, passemos aos principais produtos que um investidor individual pode adquirir. Preparem-se para a sopa de letrinhas, mas o princípio desses produtos é sempre o mesmo: remunerar o investimento a uma taxa acordada na hora do investimento.

Tesouro Direto

Talvez o investimento em renda fixa mais falado ultimamente por conta de seu retorno, da facilidade em investir pela internet e de toda a situação da economia brasileira, no Tesouro Direto você empresta diretamente para o governo brasileiro.

E como é um empréstimo feito ao Tesouro Nacional (daí o nome), o investidor está exposto ao risco de o país quebrar. Se o governo decidir não pagar o empréstimo tomado, o investimento é perdido. Assustado? Calma que é muito difícil o país quebrar de repente e deixar de pagar suas dívidas, principalmente com seus cidadãos. Geralmente quando se fala em calote da dívida, é referente à dívida externa. Então, o Tesouro Direto é um investimento bastante seguro.

Os títulos de renda fixa do Tesouro Direto não contam com isenção de imposto de renda, mas é possível investir neles com qualquer quantidade de dinheiro e o melhor de tudo: há liquidez diária. Você não precisa ficar segurando o título por 90, 180, 360 dias. Pode vendê-lo antes de seu vencimento se precisar resgatar seu dinheiro. E existem diversos títulos com prazos de vencimento e remunerações diferentes, ligadas à inflação ou não.

Certificado de Depósito Bancário (CDB)

Nesse título de renda fixa, o investidor está emprestando dinheiro ao banco, que irá lhe remunerar no futuro o valor recebido mais um juro corrigido no período. A remuneração vai variar de acordo com a instituição financeira e de acordo com o período do investimento.

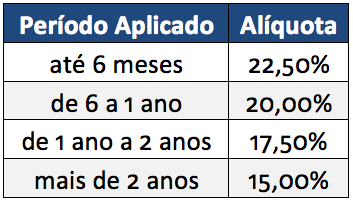

Para prazos mais longos, obviamente a rentabilidade vai ser maior, pois o banco de certa forma tem mais tempo de reinvestir o dinheiro aplicado junto a ele. Ainda, quanto maior o prazo do investimento, menor a alíquota do Imposto de Renda (IR) que incide sobre o ganho.

Assim, você já deve ter pensado: vou pagar imposto de renda? No CDB, sim. De acordo com o prazo investido, o imposto de renda vai ser maior ou menor. Para prazos mais curtos, o IR pode ser de 27,5%. Para prazos mais longos, o mínimo que o investidor vai pagar é 15%. Existe ainda o IOF, mas este é apenas cobrado caso a retirada da aplicação ocorra dentro do primeiro mês. Veja abaixo quais são as tarifas para os diferentes períodos de aplicação, no caso do IR.:

[caption id="attachment_8267" align="aligncenter" width="353"]

Mas, e o risco? Como já dissemos acima, o risco do CDB está relacionado à solvência (ou a capacidade de pagamento) da instituição financeira. Mas calma! Se o banco que emitiu o CDB quebrar existe um mecanismo chamado Fundo Garantidor de Crédito (FGC) que protege o seu investimento até R$ 250.000,00 em cada instituição financeira. Ou seja: se você tem R$ 100.000,00 investido e o banco emissor do seu CDB quebrar, pode ficar tranquilo que seu dinheiro está protegido.

Agora, se você tem R$ 300.000,00 investidos em um CDB e o banco quebra, parte do seu investimento é perdida. Daí a importância de diversificar também o investimento por instituição emissora. Se os R$ 300.000,00 tivessem sido divididos igualmente entre dois emissores diferentes, ambos poderiam ir à falência que sua grana estaria protegida pelo FGC. Pense nisso!

Letra de Crédito Imobiliário/do Agronegócio (LCI/LCA)

Apesar dos nomes, o investidor não está emprestando dinheiro diretamente para a aquisição de imóveis ou para financiar o agronegócio. O poupador está emprestando para o banco e o banco usa os recursos captados por esses instrumentos para financiar imóveis e o agronegócio. Capisce?

Mas então, qual seria a diferença para um CDB se o investidor está exposto ao risco de o emissor ir à falência? As LCIs e LCAs também contam com a proteção do FGC no mesmo montante que o CDB, mas possuem isenção de imposto de renda para pessoa física. Ou seja, se você decidir investir em uma LCA, não pagará imposto de renda sobre o ganho auferido. Mas isso não significa que você vá ganhar mais que um CDB. Tudo vai depender do emissor, da taxa de remuneração do investimento e do prazo acordado. Normalmente, o banco divide o ganho da isenção do imposto de renda entre ele e você. Não existe almoço grátis.

O importante aqui é saber que nesse tipo de investimento há também proteção do FGC (que não havia até 2013 para a LCA) e que há isenção de imposto de renda, que garante menos surpresas na hora de verificar a rentabilidade líquida. Ou seja: se o emissor da sua LCA quebrar, pode continuar tranquilo se você investiu menos de R$ 250.000,00 com ele.

Debêntures

Nas debêntures, o investidor empresta diretamente à empresa e está exposto ao risco de a companhia simplesmente não honrar seus compromissos financeiros. Ou quebrar.

E nesse caso, como as empresas não estão vinculadas aos FGC como os bancos, se a companhia falir, o investimento pode ser perdido parcial ou inteiramente. Arriscado, né? Além disso, não há isenção de IR – exceto para o caso de debêntures de infraestrutura, que são de prazos maiores – e o investidor deve estar familiarizado com a empresa, seus riscos e sua saúde financeira.

Mas se há a parte chata, há o benefício. As debêntures podem pagar mais que outros tipos de investimento em renda fixa, e podem ser convertidas em ações da empresa no final de seu prazo. Risco e retorno caminham juntos.

Como investir?

Pronto! Agora que você entendeu os riscos aos quais está exposto em cada investimento de renda fixa mais comum aos investidores individuais, basta comprar diversos livros sobre investimentos, entender como todos eles funcionam, correr para o seu banco, investir seu dinheiro e planejar a viagem de fim de ano, certo?

Melhor que isso! Você não precisa ir ao banco para investir. Lembre-se que como em qualquer produto, é sempre bom pesquisar o preço (no caso, o rendimento) do produto, as taxas que o distribuidor vai cobrar e o imposto que você pagará. O melhor a fazer é procurar instituições que oferecem diferentes títulos de vários bancos, tendo em mente que diversificar também é uma boa ideia. E hoje em dia não é preciso nem sair de casa para investir seu dinheiro.