Com todo o debate sobre ajuste fiscal e reforma da previdência que vem ocorrendo no Brasil, você já deve ter ouvido que não vai se aposentar nunca, já que seria preciso trabalhar 49 anos para conseguir o benefício previdenciário, na verdade para receber 100% do valor contribuído. Ou que não vai ter dinheiro quando se aposentar, já que as novas regras vão nos prejudicar quando formos velhinhos.

Mas já pensou que, mesmo poupando pouco – pouco mesmo – você pode garantir uma aposentadoria muito boa? O Terraço e a Vérios já falaram um pouco disso nesse podcast.

E quem fará essa mágica por você, de transformar migalhas em uma aposentadoria confortável em 30 anos?

Bem, a “mágica” é conhecida como juros compostos. Lembram que quando uma pessoa passa a dever no cheque especial ou no cartão de crédito os juros incidem não somente no montante devido, mas também nos juros cobrados e não pagos? E aí, como uma bola de neve, vai crescendo.

Então, a mesma lógica vale para o que você poupa a cada mês.

- Façamos uma simulação rápida para ficar mais claro: comece com o dinheiro que você já poupou até agora. Vamos dizer que você tenha R$ 10.000,00 guardados. Faça seu orçamento mensal e separe sempre R$ 100,00 do seu salário para colocar no investimento seguro que vai garantir sua aposentadoria. Repita o segundo passo todos os meses ao longo de sua vida profissional. Você está com 30 anos e vai se aposentar pela idade mínima proposta pela reforma – 65 anos.

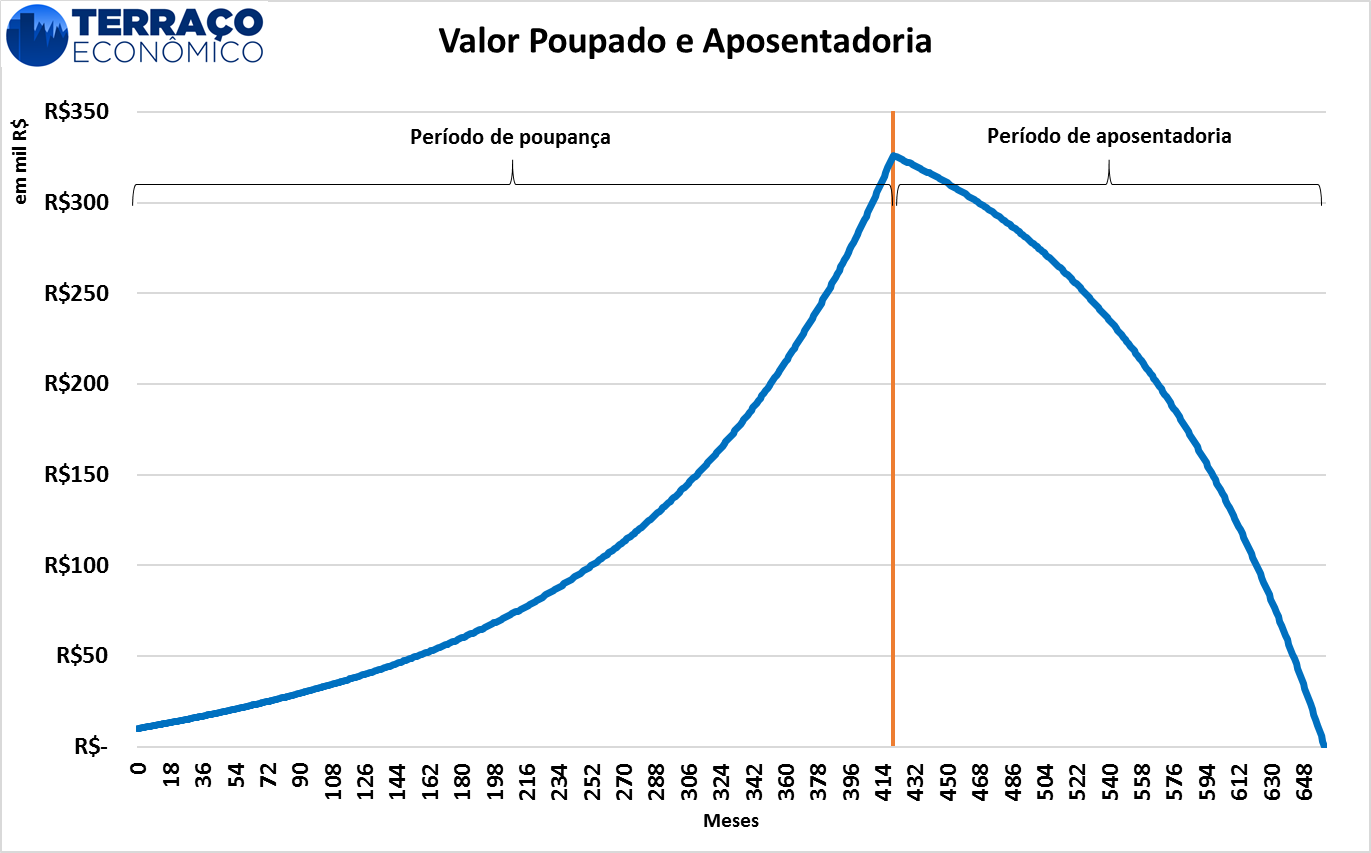

Às contas: R$ 10.000,00 inicial, R$ 100,00 por mês durante 420 meses. Aplicados a uma taxa de 0,8% ao mês – algo perto dos 10% ao ano nominais que temos no Brasil – chega-se à data de aposentadoria com um montante de R$ 326.070,40.

Isso mesmo: os seus R$ 10.000,00 mais os 100 reais por mês que você poupou se transformaram em mais de R$ 325.000,00.

E agora? Bom, agora você vai se aposentar e sacar todo o dinheiro? Não!

Deixe o dinheiro render e vá sacando aos poucos, após fazer uma conta que poucos gostam de fazer, mas é a realidade. Você precisa estimar o quanto vai viver após parar de trabalhar. Vamos levar em consideração a expectativa de vida do brasileiro aos 60 anos com uma sobra. Você se aposenta com 65 anos e espera viver até os 85. São 20 anos ou 240 meses para curtir. Quanto dá para sacar por mês?

Se o dinheiro render os mesmo 0,8% ao mês de quando você poupou, você pode ter uma renda de R$ 3.036,44 por mês até chegar aos 85 anos.

Parece lindo no papel, mas há alguns problemas. Tirando o fato de a inflação corroer o poder de compra desses seus R$ 3.000,00 ao mês – que não valerá o mesmo que hoje – o maior empecilho para que essa “mágica” funcione é mesmo a disciplina do poupador.

Esquemas de aposentadoria pública, compulsória, são justamente feitos para solucionar um problema que em economia conhecemos por “desconto hiperbólico”. Quanto mais distante no futuro está algum fato, menos valor damos a ele. Assim, como somos jovens agora, não achamos que o dia de se aposentar sequer chegará para nós. Não temos a disciplina necessária para poupar de acordo com a nossa simulação e assim perdemos a chance de aproveitar a “mágica” dos juros compostos. Essa miopia em relação ao futuro já foi amplamente abordada pela economia comportamental.

Em vez de guardarmos os nossos R$ 100,00 (se quiser, você pode ir atualizando esse valor pela inflação para manter o poder de compra intacto ao longo do tempo) a cada mês, preferimos gastar no tempo presente e então não aproveitamos o que a matemática tem a nos oferecer: uma aposentadoria tranquila.

E como dissemos no começo do artigo: a previdência, feita para que você poupe e não se esqueça do futuro distante, não vai garantir que você se aposente bem. Então, é melhor recorrer às diversas opções para poupar e se disciplinar. E a tecnologia está aí para te ajudar.

Existem serviços atualmente que já aplicam automaticamente o valor que você poupa todos os meses. Você não precisa ficar decidindo para onde mandar aquele dinheiro a cada mês – isso por si só já ajuda bastante com a disciplina e evita que o dinheiro acabe ficando parado na sua conta. Assim, o problema da tentação de gastar aqueles R$ 100,00 por mês pode ser resolvido. É o caso da Vérios que aloca automaticamente os recursos na sua carteira de investimentos e permite que você acompanhe a alocação feita do seu dinheiro para a aposentadoria de forma automática. Seu único trabalho é fazer a transferência da sua conta bancária para a sua conta na corretora, administrada pela Vérios. De acordo com a empresa, cerca de 50% dos seus clientes fazem novos aportes todos os meses.

E ainda, na simulação feita acima, consideramos que você aplicaria apenas em um tipo de investimento de renda fixa. Afinal, conhecer mais de um tipo exige maior disponibilidade de tempo. A Vérios consegue, por meio de seu robô, aplicar em investimentos alinhados ao seu perfil e ao prazo que você vai guardar o dinheiro – no caso da sua reserva para a aposentadoria, o prazo é bem longo – aumentando a probabilidade de seu patrimônio ser bem maior no futuro, o que pode te garantir uma aposentadoria ainda mais confortável. Faça uma simulação de investimento e veja o impacto positivo dos aportes mensais.

Seja qual for a sua escolha, o mais importante é se beneficiar do poder dos juros compostos. Encontre uma forma de investir que facilite sua disciplina de poupar todos os meses. O “você” do futuro vai olhar para trás e agradecer o “você” do presente por poder contar com uma aposentadoria mais confortável.