Harry Markowitz, economista americano nascido em 1927 é, com certeza, um dos sobrenomes mais conhecidos no mundo das finanças. De origem polonesa, Markowitz é considerado um dos grandes pais das finanças modernas, responsável por transformar o estudo de finanças em uma verdadeira ciência, com método, rigor e análise.

Graduado em economia pela Universidade de Chicago, teve contato com grandes nomes do mundo da economia como Milton Friedman, Koopmans e Savage. Tais influências foram essenciais para a sua formação e posterior formulação de teorias.

Influenciado por seus professores, decidiu então aplicar métodos matemáticos ao mercado de ações. O que hoje é uma obviedade (ou, pelo menos, deveria ser), na época ainda era algo pouco explorado. Durante suas pesquisas notou que o famoso trabalho do present value model de Jonh Burr Williams estava incompleto em um aspecto: não levava em consideração o risco dos ativos financeiros. Essa constatação foi a primeira sinalização de uma nova teoria, o que viria a ser entendido como construção de portfólios em ambiente de incerteza. Seu artigo mais famoso e mais respeitado foi publicado no Journal of Finance, em 1952, conhecido como Portfolio Selection.

Vale comentar que em 1952 Markowitz trabalhou na RAND Corporation, onde conheceu George Dantzig, famoso matemático da área da computação, tendo contribuições determinantes no processo de formulação do algoritmo de otimização de média-variância, que logo serviria de base para a tese de doutorado de Markowitz.

Ao ser laureado com o Nobel de Economia em 1990, Markowitz foi reconhecido pela contribuição em três grandes áreas i) teoria moderna dos portfólios ii) Sparse matrix methods e iii) criação da linguagem de simulações (SIMSCRIPT), linguagem largamente utilizada para simulações em manufaturas, transportes, computadores e jogos de guerra.

Nesse artigo, entramos mais a fundo em sua maior contribuição: a Moderna Teoria de Portfólios.

A Moderna Teoria de Portfolios

No seu trabalho seminal publicado em 1952, Markowitz, então com 25 anos, formaliza o processo de escolha de um portfólio otimizado. Partindo sempre do pressuposto de que a diversificação é uma estratégia que não pode ser desconsiderada no processo de composição de um portfólio, distancia-se da concepção corrente de que a maximização do retorno é uma boa métrica para a construção de portfólios. Isso porque o máximo retorno é obtido por um portfólio inteiramente concentrado no ativo de maior retorno esperado, movimento contrário à diversificação e portanto, não poderia descrever uma filosofia de investimento adequada.

Markowitz enfatiza no artigo o que define como o segundo estágio de construção de portfólios, que já pressupõe a escolha dos ativos e a identificação (ou estimação) dos parâmetros de retorno esperado e covariância entre eles. A metodologia descrita por Markowitz tenta estimar a melhor forma de compor um portfólio. Ou seja, qual a proporção de cada um dos ativos que fazem parte do portfólio. E mais importante, qual métrica esse processo de estimação dessas proporções deve buscar otimizar.

A grande sacada do trabalho consiste em perceber que é preciso encontrar um equilíbrio entre o retorno esperado (mean) e a volatilidade (variance) do portfólio, conhecido como o algoritmo MVO – mean variance optimization.

O modelo original fundamenta-se em premissas, tais como os investidores são avessos ao risco e racionais; os ativos são infinitamente divisíveis, ou seja, é possível a compra de uma fração de uma ação; e, além disso, os custos de transação são irrelevantes. Todas essas são aproximações em relação à realidade do mercado, mas são importantes para a modelagem como um todo. Lembrando que o retorno de um ativo (e por consequência do portfólio como um todo) sempre será tratado como uma variável aleatória, incapaz de ser efetivamente reconhecida até sua observação.

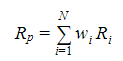

Nesse sentido, o avanço de Markowitz é no sentido de não analisar apenas um ativo, e sim construir, de forma sistemática, como diversos ativos se relacionam, e por consequência, compõem um portfólio. Em sua formalização matemática, um portfólio é uma carteira de ativos, onde o peso de cada ativo representa uma fração dessa carteira. Dito isso, o retorno esperado de um portfólio ![]() é dado por:

é dado por:

Onde N é a quantidade de ativos que compõem o portfólio,wi o peso de cada ativo e por último o Ri é o retorno esperado para cada ativo. Então, o somatório dos retornos ponderados pelos seus respectivos pesos é equivalente ao retorno do portfólio.

Os pesos atribuídos a cada ativo do portfólio precisam atender às seguintes restrições:

1)![]() ou seja, a soma total dos pesos deve ser igual a 1, e

ou seja, a soma total dos pesos deve ser igual a 1, e

2) ![]() , ou seja, os ativos não serão vendidos a descoberto.

, ou seja, os ativos não serão vendidos a descoberto.

Paralelamente, a definição de risco é dada pela variância, conhecida de longas datas da estatística.

Embora um construto teórico que não explica totalmente a natureza do risco (variabilidade positiva deveria ter o mesmo peso de variabilidade negativa? Variância mede risco de default?), a variância possui uma série de vantagens no âmbito de sua tratabilidade algébrica que não podem ser desprezadas (derivar função quadrática é uma beleza!).

Parte do que explica a ubiquidade da formulação de Markowitz pode estar associada à facilidade de lidar matematicamente com o que ele formalizou.

Dada uma variável aleatória X a sua variância ![]() é dada por:

é dada por:

![]()

Onde:![]() é a média de X, e E[.]é o operador que produz a esperança matemática.

é a média de X, e E[.]é o operador que produz a esperança matemática.

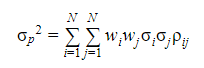

A variância do portfólio ![]() de N ativos é um pouquinho mais complicada, e é dada pela expressão:

de N ativos é um pouquinho mais complicada, e é dada pela expressão:

Em que

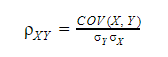

Começando pelo final, a correlação

Onde os outros termos já são velhos conhecidos nossos e COV(X, Y) é a covariância entre as duas variáveis aleatórias, dada por:

![]()

Que lembra bastante a definição de variância, mas aplicada a duas variáveis. E a origem da explicação intuitiva anterior sobre variar conjuntamente em relação à média fica um pouco mais clara. Além disso, entendemos porque que COV(X, X) =VAR(X).

A incorporação da concepção de correlação (também expressa na covariância) foi outra grande contribuição de Markowitz para a técnica de escolha de portfólios. Estudos contemporâneos a ele falavam no papel da Lei dos Grandes Números para a redução do risco de um conjunto de ativos comprados simultaneamente. Mas, como foi corretamente apontado por Markowitz em 1952, a Lei dos Grandes Números pressupõe independência entre observações. A covariância/correlação são formas de medir a dependências entre variáveis, e atestam o grau em que a Lei dos Grandes Números não é capaz de eliminar ruído. Ou seja, ativos muito correlacionados não contribuem tanto para a redução da variância de um portfólio.

Dito de outra forma, Markowitz formaliza a diferença entre diversificação ingênua e diversificação inteligente, ou sistemática.

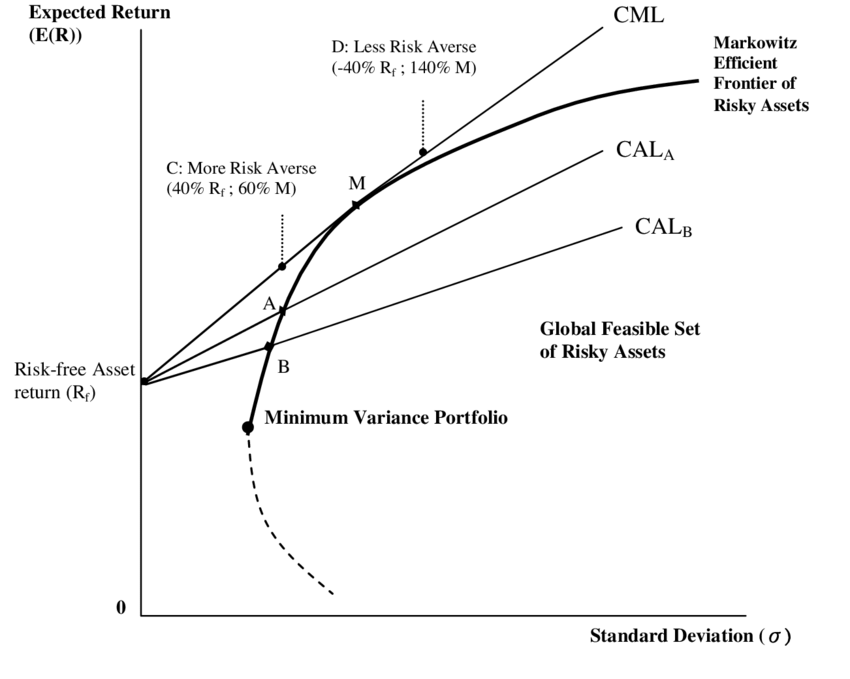

Realizando um estudo das propriedades algébricas das funções que definem o retorno e a volatilidade esperados de um portfólio, Markowitz consegue definir onde estaria situada a fronteira eficiente de portfólios, ou seja, aquele conjunto de carteiras que, para cada nível de risco, maximiza o retorno. Ou a mesma coisa dita de outra forma, para um dado retorno esperado, minimiza o risco.

A fronteira eficiente, velha conhecida dos atuantes do mercado financeiro, seria então uma curva em um gráfico da relação risco-retorno, em que, todos os portfólios ali situados seriam considerados “ótimos”.

O processo utilizado para encontrar esses portfólios é um processo de otimização, que pode ser alcançado, após um longo processo combinatório entre as milhares de composições possíveis de portfólios; ou usando algoritmos de otimização que acabavam de se tornar mais acessíveis por volta da década de 50.

O que chama a atenção na produção de Markowitz é a ausência de predecessores teóricos no qual ele poderia ter se baseado. A formalização da concepção de risco foi um passo muito importante dado por ele e que iniciou uma revolução nas finanças. Nenhum trabalho anterior tratou o risco de um portfólio de ativos da mesma forma, e poucos trabalhos desde então tratam o risco de maneira diferente. É Impossível elaborar uma tese sobre portfolios sem citar Markowitz.

Além das contribuições mais evidentes e trabalhadas em detalhe neste artigo, o texto original ainda apresenta discussões sobre a separação entre erro idiossincrático e sistemático dos ativos e a utilização de estratégias híbridas (expertise humana e estatística) de estimação dos retornos, como é feito nos modelos de Black-Litterman.

Outra consequência natural das formulações de markowitz foi o CAPM (Capital Asset Pricing Model), o modelo básico principal usado universalmente para estabelecer a relação entre risco e retorno esperado de um determinado ativo, considerando seu risco sistêmico, risco de mercado e taxa livre de risco. O CAPM, por si, foi também predecessor dos modelos de Fama-French, que por sua vez deram origem a toda a indústria de fatores de risco.

No entanto, diversas críticas ou ressalvas ao modelo seminal, especialmente com relação à sensibilidade aos inputs do modelo, ou seja, a otimização descrita é muito poderosa, contudo, muito se discute sobre a variabilidade dos portfólios resultantes em função de pequenas alterações nos parâmetros de retorno, variância e covariância esperados dos ativos.

O algoritmo padrão tende a sobrerrepresentar ativos com características mais atrativas – alto retorno e baixo risco – impactando na distribuição de pesos dos ativos na carteira otimizada, trazendo muito da vezes soluções de canto (totalmente comprado em apenas um ativo, por exemplo).

Como comentado, o próprio autor preparou o terreno para os novos métodos que viriam, como Black Litterman, paridade de risco e tanto outros. Contudo, nenhum modelo alternativo foi capaz de provar de forma contundente a superioridade absoluta em relação aos outros em termos de eficiência da otimização.