Recentemente a inflação deu sinais de arrefecimento. Nos meses de Fevereiro e Março, o IPCA apurado apresentou-se abaixo das expectativas de mercado. Eram esperados 1,3% e 0,46%, mas o que se viu foi 0,9% e 0,43%.

Claro que tal fato foi comemorado nas salas do Banco Central do Brasil, o nosso guardião da moeda, que preferiu manter os juros básicos da economia em 14,25% e pensa em reduzi-los no segundo semestre, mesmo com a inflação acima da meta. O argumento que a recessão de 2015 e já contratada para 2016 aliada à passagem do choque de preços administrados reduziriam a inflação para a meta começa a fazer sentido. As expectativas de mercado começam a cair, segundo o Boletim Focus e o próprio Banco Central já projeta o IPCA em 6,6% no final do ano.

Mas apesar dos sinais de desaceleração dos preços, o Banco Central está correndo o risco de que qualquer choque leve o IPCA para um patamar mais elevado, na casa dos 8% ao ano ao final de 2016, já que mantém a Selic no patamar que ela se encontra na esperança de que surta efeito e na reza de que nenhum choque inflacionário afete suas projeções.

Mas como saber se a Selic está no lugar correto para trazer a inflação para a meta ou não? Bem, o economista americano John Taylor propôs uma regra para a política monetária americana, que ficou conhecida como a Regra de Taylor. Explicamos a regra neste artigo.

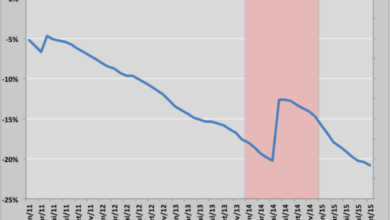

Utilizando a proposta de Taylor e os dados atuais da economia brasileira, calculamos qual deveria ser a nossa taxa básica de juros consistente com a meta de inflação de 4,5% ao ano, decidida pelo Conselho Monetário Nacional, o CMN.

Como a fórmula proposta por Taylor prevê o uso da taxa real de juros de equilíbrio de uma economia, uma variável não observável e de difícil estimação, utilizamos 2 valores para verificar qual seria a Selic consistente em duas possibilidades de taxa de juros real.

O gráfico abaixo mostra que em ambos os casos, com a taxa real de juros de equilíbrio em 2% ou 4% ao ano, o nosso Banco Central ainda está um pouco leniente com a inflação. Ou seja, a Selic deveria estar um pouco mais alta do que atualmente, mesmo com o arrefecimento da inflação comparada com 2015.

Reparem que até julho de 2012, o Banco Central vinha atuando em linha com a Regra de Taylor, quando desviou seu comportamento e deixou a inflação escapar. Retomou a condução correta dos juros em outubro de 2013, para novamente deixar escapar em Janeiro de 2015, quando a liberação dos preços administrados fez a inflação disparar.

[caption id="attachment_6570" align="alignnone" width="865"]

Com a inflação cedendo (aguardemos o IPCA de Abril visto que sua previa, o IPCA-15, não veio muito animador) e os juros um pouco mais baixos do que a Regra de Taylor indica, o Banco Central possui uma oportunidade de ouro de recuperar sua credibilidade manchada pelas barbeiragens na condução da política monetária no passado.

Um aumento da Selic ainda este ano poderia trazer o IPCA já para a banda delegada pelo CMN (entre 2,5% e 6,5% ao ano) e os efeitos na economia já deprimida e sem muitas perspectivas para 2016 e 2017 seriam praticamente nulos. Seria uma grata surpresa já durante o novo governo Temer…