Se você fosse chamado a explicar os problemas estruturais da economia brasileira, por qual você começaria? Certamente, “baixa poupança” não é uma resposta muito frequente a esta pergunta, mas se trata de um dos problemas mais graves do país. O brasilero poupa hoje um pouco menos que 16% do PIB, um número 6 pontos percentuais menor que a média dos países de renda alta da OCDE e quase 4 pontos percentuais mais baixo que a média da América Latina. [1] O baixo nível de poupança, diretamente relacionado ao nosso generoso sistema previdenciário, estrangula o desenvolvimento do país, na medida em que é uma das principais razões para altas taxas de juros.

Décadas de políticas governamentais de estímulo ao consumo obscureceram uma necessidade fundamental: produzir para, somente então, consumir. O consumo, por si só, não alimenta o crescimento. Primeiro, é preciso obter os meios, os recursos para trocar por consumo, e a poupança tem papel fundamental nesse processo de geração de riqueza. Empreendedores que investem na atividade produtiva se financiam através de fundos para empréstimo, que se avolumam quando o país poupa mais.

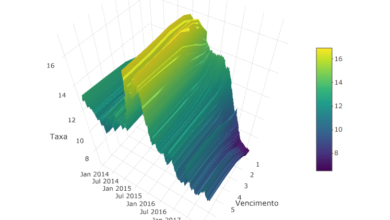

A ampliação da oferta de fundos emprestáveis os torna mais baratos, ou seja, reduz as taxas de juros da economia. Juros mais baixos tornariam mais viáveis investimentos de longo prazo, projetos mais ambiciosos, que criam uma quantidade maior de empregos e elevam a produtividade, impulsionando por sua vez a renda. Por outro lado, poupar hoje significa deixar para consumir amanhã, de modo que mais poupança implicaria em maior demanda futura pela produção resultante dos investimentos feitos hoje.

São evidentes os benefícios de aumentar a poupança de um país e, então, fazer cair suas taxas de juros, mas quais seriam os incentivos para o brasileiro adiar seu consumo? De modo geral, a decisão de poupar depende de três fatores: o retorno (a taxa de juros) real pago ao poupador por depositar seu dinheiro no banco, o desejo de manter os padrões de consumo após a aposentadoria e a percepção de riscos como desemprego temporário e gastos não esperados. O primeiro fator não basta para aumentar a poupança no Brasil, uma vez que os juros reais já são altos. Restam os outros dois.

O Estado brasileiro limita a capacidade de seus cidadãos de se conscientizarem da importância da poupança. Após a redemocratização, fizemos a opção por um governo provedor, que recolhe pesados tributos para então distribuí-los por diversos canais que mitigam os riscos percebidos pelos brasileiros. Contamos com seguro-desemprego, programas de transferência de renda, sistema universal de saúde pública, educação superior gratuita e aposentadorias extremamente generosas. Em suma: o brasileiro não encontra muitas razões para poupar.

Isto é especialmente verdadeiro no caso da aposentadoria, que é a garantia de uma renda futura substancial em relação à auferida durante a vida ativa. Tanto é assim que o Brasil, um país de renda per capita baixa (em 80º no ranking do FMI) [2], gasta com a Previdência quase três vezes, como proporção do PIB, o valor de países com a mesma situação demográfica. [3] Dados do Banco Mundial mostram que no país a despesa com a Previdência é cerca de 1,5% do PIB maior que a média dos países mais ricos da OCDE [4], o que, considerando nossa renda e pirâmide etária, é bastante espantoso.

A liberalidade das nossas regras, que incluem altíssimas taxas de reposição (o quanto o trabalhador mantém de sua renda quando se aposenta), ausência de idade mínima e permissão para acumular benefícios, asseguram que assim seja. Não surpreende, portanto, a conclusão de um estudo de Paulo Minari e Ricardo Brito, do Insper [5]: com as regras vigentes, 95% da população brasileira não precisa poupar para manter seu padrão de vida após a aposentadoria. Com o desestímulo à poupança, os juros estruturalmente altos não encontram espaço para cair de forma permanente, para prejuízo de todos.

Brian Ogundairo e Mauro Rodrigues, da FEA/USP, calculam que os juros poderiam cair em torno de 1% ao ano no longo prazo caso o Brasil adotasse um sistema de capitalização como o do Chile [6]. Ao contrário do Brasil, onde as contribuições dos trabalhadores ativos são transferidas para os inativos e nenhum recurso é poupado, no Chile, a própria geração atual financia seus benefícios previdencários, investindo compulsoriamente parte da renda recebida na vida ativa. Uma mudança tão radical não deve acontecer, mas isso mostra que a Reforma da Previdência é importante por outro motivo, e não apenas o déficit atuarial (o famoso rombo entre o que se arrecada e o que se gasta com o sistema previdenciário). Acima de tudo, o brasileiro precisa aprender a poupar.

Talitha Speranza Editora do Terraço Econômico Referências: [1] Dados do FMI: https://www.imf.org/external/pubs/ft/weo/2017/01/weodata/index.aspx [2] A colocação se refere ao ranking do pib per capita em PPP: https://en.wikipedia.org/wiki/List_of_countries_by_GDP_(PPP)_per_capita [3] http://www1.folha.uol.com.br/colunas/samuelpessoa/2017/02/1855970-se-congresso-aprovar-previdencia-juro-caira-de-forma-sustentavel.shtml [4] https://www.worldbank.org/en/topic/socialprotection/brief/pensions-data [5] Disponível em: http://reap.org.br/wp-content/uploads/2015/03/075-SEr%C3%A1-que-o-brasileiro-est%C3%A1-poupando-o-suficiente-para-se-aposentar.pdf [6] Disponível em: http://www.scielo.br/scielo.php?script=sci_arttext&pid=S0034-71402016000300357