1 – Os juros não correspondem ao lucro dos bancos!

Embora básico, muitas pessoas se confundem. Os juros designam uma variável econômica que diz respeito ao preço do dinheiro. Logo, assim como o preço do pastel posto à venda na feira de domingo não é determinado com base na vontade do feirista, os juros não são resultantes da ganância do banqueiro.

Apesar de esquecido, existe um indicador financeiro importante para essa discussão chamado ICC (Indicador de Custo de Crédito). O ICC – cujo cálculo corresponde à razão matemática do volume de juros no serviço da dívida bancária dividido pelo saldo da carteira de crédito – tem como fim a medição do custo exato do dinheiro.

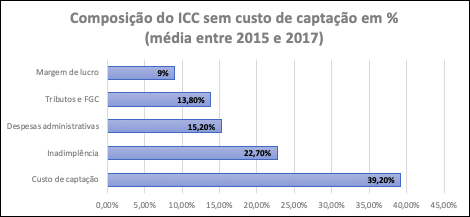

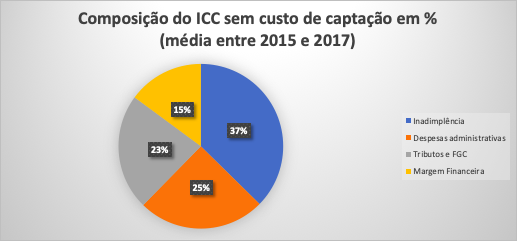

De acordo com o ICC, o custo de captação de crédito correspondeu, em 2015, a 39,2% do preço do dinheiro; a inadimplência, segunda maior responsável pelos elevados juros bancários, representou 22,7% do total. A margem financeira dos bancos significou apenas 9% do total de juros cobrados.

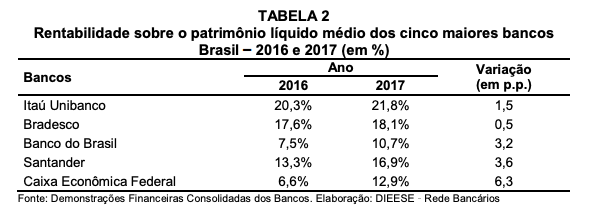

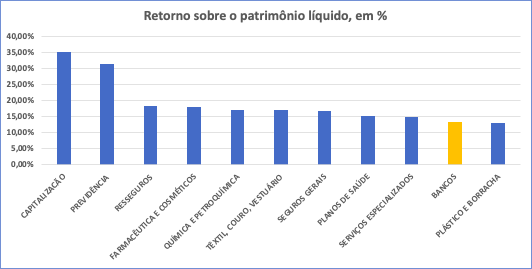

Não à toa, apesar dos juros muito elevados, a lucratividade dos principais bancos operantes no Brasil anda (pasmem!) em conformidade com a dos que atuam nos demais países emergentes. Segundo o BCB, o retorno sobre o patrimônio líquido médio das cinco maiores instituições financeiras durante o quadriênio 2012-2016 foi de 16,2% – inferior, logo, ao percentual do qual gozam os bancos que operam no Chile a taxas de juros, aproximadamente, 80% mais baixas.

2 – Spread não é juro! São coisas completamente diferentes!

Embora muitas pessoas confundam, spread e juros são institutos econômicos que, apesar de dialogarem, designam coisas diferentes. Os juros correspondem a uma variável econômica que remunera uma preferência temporal; o spread é a diferença entre o custo de captação do crédito e o preço que o consumidor desembolsa pelo seu acesso.

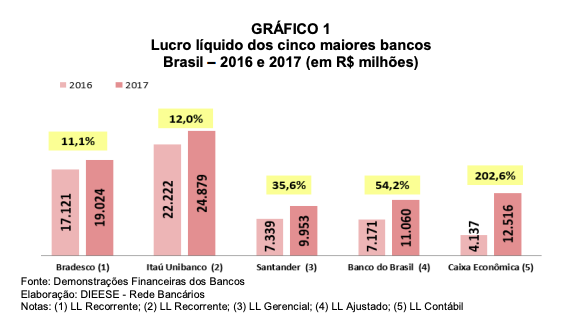

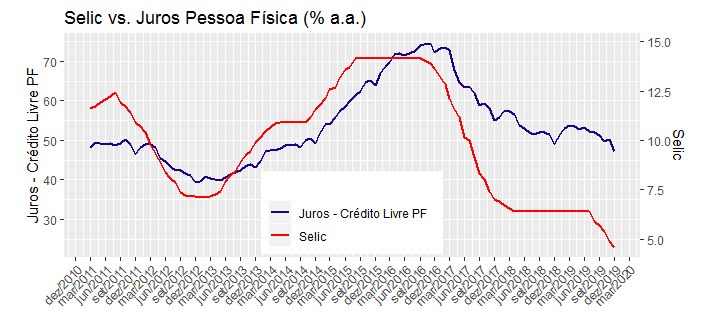

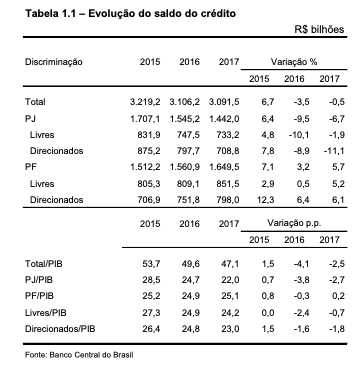

Entre os anos de 2016 e 2017, quando o Banco Central iniciou um processo de queda dos juros, o custo de captação do crédito por parte dos bancos despencou em 24%. Em dinheiro, isso representa mais de R$ 90bi poupados pelo SFN.

Não só, mas também em razão da queda do SELIC, o faturamento do setor financeiro disparou. A Caixa Econômica Federal, que, de todos os bancos, foi o que mais se beneficiou da redução da taxa básica de juro, teve, em 2017, alta de 202,5% do seu lucro líquido em relação ao ano anterior.

A partir de dados disponibilizados pelo Banco Central, elaborei um gráfico onde ficam distribuídos os custos relacionados ao spread bancário entre os anos de 2015 e 2017. Nele, fica muito claro que o menor dos “culpados” pela obviamente elevada diferença entre o custo de captação e o preço do crédito é o lucro de quem empresta.

Ainda de acordo com o gráfico, à frente da margem financeiras dos bancos, vêm custos relacionados à inadimplência, despesas administrativas (sobre as quais o governo possui grande responsabilidade), tributos e FGC.

3 – Concentração de mercado: o menor dos nossos problemas (parte 1)

É normal que os altos juros sejam atribuídos à concentração do mercado de crédito; que seja bem aceita a tese segundo a qual o pequeno número de ‘players’ sufoca a competição e proporciona aos bancos a aquisição do que chamam de “lucros abusivos” (como se o lucro, quando em excesso, fosse um problema a ser enfrentado).

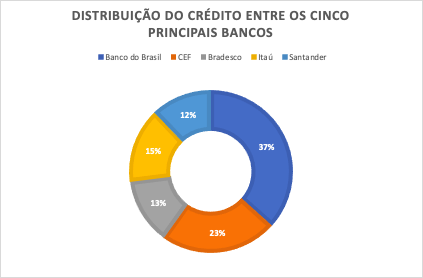

É verdade que o setor creditício brasileiro possui poucos competidores efetivos? Sim; afinal, o nosso sistema bancário, assim como qualquer outro segmento comercial intensivo de capital, não dispõe de uma grande quantidade de tomadores de preço. No entanto, enganam-se gravemente aqueles que pensam que os juros elevados resultam da escassez de concorrentes no mercado.

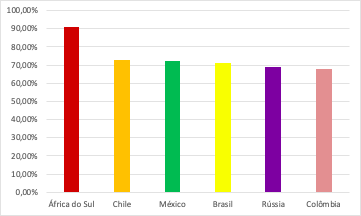

Em 2015, um estudo do Banco Central feito com base em dados da revista britânica “The Economist” e da consultoria “Accenture” constatou não apenas que a concentração do mercado de crédito brasileiro andava em linha com a de países onde os bancos praticam juros considerados baixos, como demonstrou, inclusive, que nossa taxa de concentração era ligeiramente inferior à média dos demais emergentes.

No ano que precedeu o do impeachment, 71% do crédito doméstico esteve concentrado entre os cinco mais poderosos bancos que operam no Brasil; a média dos outros emergentes consultados foi de 78,16%.

Na África do Sul e na Austrália, as cinco principais instituições financeiras operantes dentro de seus territórios controlavam, respectivamente, 91% e 81% do crédito; nem por isso, tomadores de crédito sul-africanos e australianos pagavam aos bancos que os atendem juros tão elevados quanto os que brasileiros pagam.

4 – Concentração de mercado: o menor dos nossos problemas (parte 2)

Apesar de a preocupação com as taxas de juros parecer algo recente, o assunto já é debatido há anos. Não à toa, em 2008, a “Folha de São Paulo” encomendou ao IEDI (Instituto de Estudos para o Desenvolvimento Industrial) um artigo sobre o nosso spread.

Na época, os cinco maiores bancos, ainda que concentrassem, apenas, 55% do crédito interno (praticamente, 10 p.p. a menos que o sistema financeiro sul-coreano), as linhas de crédito oferecidas a seus clientes ainda eram extremamente caras.

Embora muitos políticos insistam na tese segundo a qual os juros são cartelizados, metade do crédito doméstico ainda é de responsabilidade de bancos públicos; fariam eles parte deste grande esquema contra os tomadores de crédito?

5 – Concentração de mercado: um problema – talvez – nem tão indesejável

Ainda que seja apontado como um problema a ser enfrentado, a concentração do mercado de crédito pode não ser tão indesejável quanto pensam. Afinal, há estudos que sugerem a existência de um “trade-off” entre a desconcentração do crédito e a segurança do sistema financeiro dos países.

Como é que isso funciona? Em linhas gerais, em lugares onde a concentração do mercado é muito baixa, as instituições financeiras assumem riscos que as instituições de crédito operantes em países de sistema financeiro mais concentrado não assumem. Em si, isso parece não ser um problema. No entanto, a cessão de empréstimos a devedores de quem se deve desconfiar pode colapsar o setor.

Não é defesa a oligopólio bancário (até porque o sistema financeiro do Brasil não é oligopolizado!); é, apenas, um olhar um pouco mais “global” do que o apresentado pelos que atribuem todos os problemas do nosso setor financeiro ao que avaliam ser uma excessiva concentração do mercado.

6 – Concentração não necessariamente implica falta de competição

Basta pensar no baixo número de canais disponíveis em TV aberta. Apesar de a concorrência não ser numerosa, ninguém discute a existência da disputa por audiência entre as tele-emissoras. Caso não houvesse disputa, o conteúdo exibido pelas emissoras não se adequaria à demanda de quem assiste, mas, apenas, ao interesse dos donos do canal – o que, se fosse verdade, implicaria, provavelmente, na reprodução de um número significativamente inferior de “blockbusters”.

Assim como as poucas emissoras conveniadas disputam a audiência de quem assiste televisão, os poucos bancos operantes em território nacional também disputam a clientela de quem deseja pegar dinheiro emprestado.

7 – SELIC importa, mas não é tudo

O Sistema Especial de Liquidação e Custódia é uma infraestrutura do mercado financeiro onde são registradas as operações de compra e venda de títulos públicos federais. A sua taxa média ajustada dos financiamentos diários apurados nesse sistema cuja custódia é pertencente ao Banco Central corresponde ao que se denomina “taxa SELIC”.

Essa taxa, que desde 1999, é periodicamente definida pelo Copom, toda vez que reajustada, influi sobre o custo de captação das instituições financeiras. Assim, se o Comitê de Política Monetária decide baixar a taxa de juros, torna-se mais barato captar recursos para reempréstimo; e vice-versa.

Não é coincidência que entre outubro de 2016 e julho de 2018, quando a Selic caiu de 14,25%a.a. para 6,50%a.a., a taxa média de juros em concessões de empréstimos também tenha caído. Os juros médios a pessoas jurídicas, dentro desse período, desceram de 30,25%a.a. para 20,55%a.a. Às pessoas físicas, o recuo foi ainda mais significativo: a taxa de juros média caiu de 74,33%a.a. para 53,03%a.a.

É óbvio que a vontade de reduzir a taxa básica de juros não é suficiente para que o preço do dinheiro caia; é necessária a reunião de condições econômicas que permitam ao Banco Central expandir a oferta monetária. O site do banco lista quatro dessas condições. São elas baixa inflação, contas públicas em ordem, atividade econômica pouco lubrificada e favorável cenário externo.

Hoje, diferentemente de quando, em 2012, Alexandre Tombini reduziu os juros “à sua maneira”, o cenário econômico permite que a taxa de juro seja um pouco mais baixa. Afinal, além de a inflação, por enquanto, estar sob controle, o Ministério da Economia demonstra-se razoavelmente disciplinado do ponto de vista fiscal.

8 – “Devo e não nego; pago quando puder!”

O legislador brasileiro assegura ao brasileiro o usufruto de toda sua imaginação e engenhosidade para formular esquemas criativos de calote. Afinal, este é o nome que se dá a uma suspensão unilateral do pagamento de garantias.

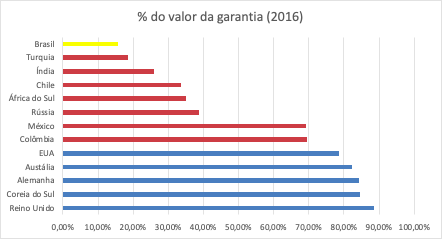

Em contraste com Reino Unido, Coréia do Sul e Alemanha, cujos sistemas financeiros recuperam, respectivamente, 88,6%, 84,5% e 84,4% das garantias oferecidas pelos clientes, aqui, os bancos recuperam, apenas, 15,8% do valor das garantias.

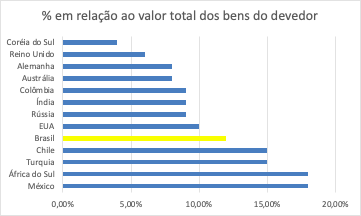

Além disso, os custos burocráticos são 30% superiores à média dos demais consultados. De acordo com o Banco Mundial, as despesas relacionadas ao processo de recuperação das garantias equivalem-se a, aproximadamente, 12% do valor total dos bens do devedor. Já na Coréia, este tipo de gasto corresponde a 4% do valor patrimonial do contratante do empréstimo.

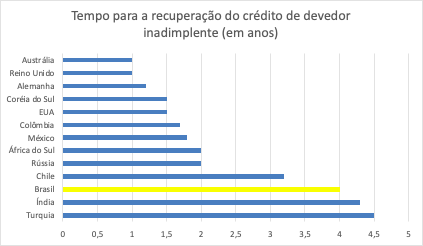

Por fim, os bancos demoram muito para recuperar o crédito dos inadimplentes. Ao passo que a Austrália – cuja concentração do sistema financeiro é muito semelhante à nossa – demora, em média, um ano para reaver o dinheiro emprestado, os credores internos levam quatro anos até serem reembolsados.

9 – “Despoupança”

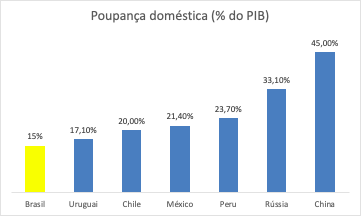

Há décadas, o Brasil sofre problemas crônicos relacionados à ausência de poupança doméstica. Ao passo que os chineses, por exemplo, gozam de uma poupança correspondente à quase metade do PIB, o Brasil poupa apenas 15% do que produz.

Esta carência deriva da necessidade de o poder público assinar cheques que desrespeitam restrições orçamentárias. Para alguns, a assinatura de gastos além do que o governo consegue pagar parece pouco impactar sobre o nosso cotidiano, mas o aumento da dívida é o que eleva o prêmio a quem se expõe ao risco de emprestar. Se o governo gastasse menos, a premiação paga ao credor não precisaria ser tão elevada.

Lição: responsabilidade fiscal, além de emagrecer a parcela do orçamento destinada ao pagamento de juros e encargos, reduz o custo de captação do crédito.

10 – Direcionamento de crédito: o inimigo invisível

No Brasil, há dois mercados de crédito. Um deles obedece às leis do mercado; o outro, a conveniências, economicamente, inexplicáveis. Em um passado muito remoto, este mercado que destina crédito de maneira pouco criteriosa possuía função complementar. Afinal, há segmentos econômicos que sofrem mais dificuldades para captar crédito.

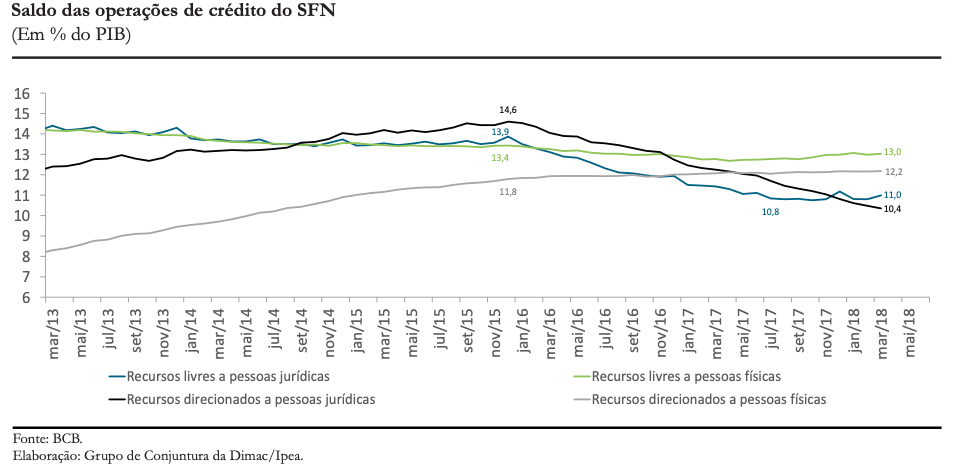

Ocorre que este mercado que era para ser apenas complementar representa, atualmente, metade do saldo das operações de crédito. Além de enfraquecer a política monetária, o direcionamento de uma parcela tão significativa do crédito “empurra” a conta dos subsídios para o “outro lado”.

Nesse sentido, o mercado de crédito é um pouco parecido com o de energia elétrica; toda vez que alguém rouba energia, o custo do “gato” acaba sendo transferido a quem não se vale desse tipo de artifício. Em última instância, os bons pagam pelos pecadores.