Pouco tempo atrás era possível obter um rendimento anual de dois dígitos em aplicações extremamente conservadoras, seja em títulos do governo ou mesmo diretamente em fundos DI, por exemplo. As aplicações vinculadas aos bancos não iam nada mal também, pois um título do tipo CDB de um banco médio que retornasse algo próximo de 100% do CDI, também rendia mais de 10% ao ano em termos nominais. E todo mundo ficava feliz: o investidor colocava no bolso praticamente 4% ao ano, já excluindo a inflação e taxas atreladas ao investimento (taxa de administração, custódia e imposto de renda), e, por outro lado, o banco/fundo de investimento também arrecadava quantia considerável, pois as altas taxas de juros permitiam altas cobranças sem onerar demasiadamente o rendimento – ou onerando, mas sem que o cliente de fato fizesse reclamação sobre “sentir isso no bolso”.

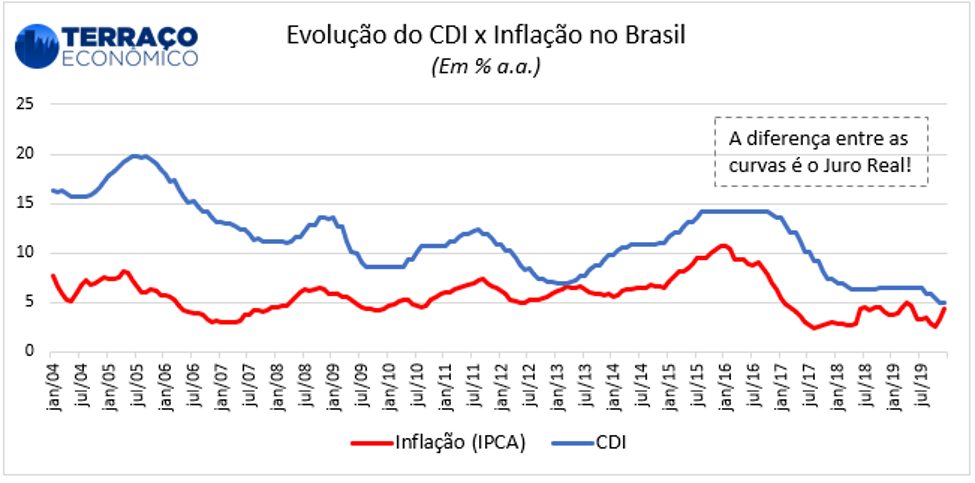

E esse período de “bonança rentista” não foi tanto tempo atrás. Basta voltarmos pouco mais de quatro anos para nos depararmos com o CDI (taxa referencial de mercado) na casa de 14% ao ano. Em meados de 2016, havia títulos do governo atrelados ao IPCA (índice de inflação, medido pelo IBGE) que pagavam 7% de juros reais até 2035! Bastava ir às compras na plataforma do Tesouro Direto e garantir uma rentabilidade de dois dígitos por quase vinte anos à frente. O gráfico abaixo mostra a farra – literalmente – que foi a era do juro real no Brasil, que garantia rendimentos altos para investimentos conservadores.

Gráfico 1 – Evolução do CDI x Inflação no Brasil

Felizmente, estamos em fev/2020 e muita coisa mudou nesse quesito. Após a primeira reunião do COPOM no ano, chegamos ao patamar de 4,25% da taxa SELIC, que está intimamente ligada ao CDI, este que é normalmente mais baixo. Com a inflação prevista para 3,5% em 2020, teremos uma taxa real na ordem de 0,75%, a mais baixa da série histórica, como mostra claramente o gráfico 1.

Com isso, começamos a ouvir sobre possibilidades que até então não se mostravam alternativas interessantes diante do cenário em que os juros altos garantiam rentabilidade segura e com relativo baixo risco. Investimentos em ações, fundos multimercados, fundos cambiais, fundos em ouro, robôs de investimento, modalidade peer to peer e no segmento imobiliário passaram a ser debatidos e difundidos no mercado financeiro a uma velocidade grande. A imagem abaixo dá uma real dimensão sobre a procura de mais informações sobre renda variável e investimentos imobiliários.

Gráfico 2 – Google Trends: Renda Variável e Investimento Imobiliário

Sobre o segmento imobiliário, a figura mais conhecida na mente do investidor é o Fundo de Investimento Imobiliário (FII). Esse tipo de investimento é caracterizado por uma comunhão de recursos captados por meio do sistema de distribuição de valores mobiliários e destinado à aplicação em empreendimentos imobiliários, que podem envolver por exemplo a compra de prédios para locação com contratos longos ou mesmo focar na compra e venda de imóveis residenciais. Entre altos e baixos de mercado, os FIIs conquistaram o pequeno investidor pela praticidade do investimento e por incentivos tributários (uma vez que o investidor Pessoa Física é isento do IR). Além dos FIIs, há também a compra direta de imóveis, para fins de investimento, mas há ainda outras modalidades de investimento imobiliário pouco conhecidas no Brasil, e é sobre uma delas que vamos nos aprofundar.

Em uma coletânea de artigos, mais precisamente oito, falaremos sobre uma modalidade de investimentos pouco conhecida pelos brasileiros, mas muito difundida nos Estados Unidos e na Europa, que são os condo-hotéis. Essa modalidade de investimentos do ramo imobiliário reúne o estruturador da operação, incorporador, investidores, rede hoteleira, e outras figuras chave que participam ativamente na construção do imóvel e de sua gestão. Nos próximos artigos descreveremos em detalhes como funciona, quem participa, os riscos, os benefícios, a legislação (que passou por transformação recente após a publicação da CVM 602/2018) e outros aspectos importantes relativos ao investimento em condo-hotéis.

Essas publicações são oferecidas pela STX, empresa que atua há mais de 30 anos no mercado imobiliário com foco no desenvolvimento e estruturação de empreendimentos. Em parceria inédita com o Terraço Econômico, aliamos a qualidade reconhecida dos artigos deste site à experiência de décadas da STX no mercado imobiliário para levar informação precisa ao leitor sobre essa modalidade de investimento com o objetivo de torná-la mais conhecida aos olhos do potencial investidor, sem, no entanto, direcionar ou recomendar quaisquer investimentos (seja da STX, ou de qualquer empresa que atue no segmento de condo-hoteis).

A cada 15 dias, um novo artigo com o tema. Então fique conosco e aprenda mais sobre os condo-hotéis aqui no Terraço.