<![CDATA[Economia em pílula, uma dose de economia no seu dia | por Arthur Solow

Sempre que sai um novo resultado dos bancos, com os já esperados lucros astronômicos, aparecem comentários revoltados com este fato. Frases como: “o spread bancário é um roubo” ou “veja o tamanho dos juros no Brasil” não são difíceis de ouvir nestas épocas. O que pouca gente vê é que os grandes bancos “deitam e rolam” devido à enorme diferença de tamanho que eles possuem para as outras instituições concorrentes.

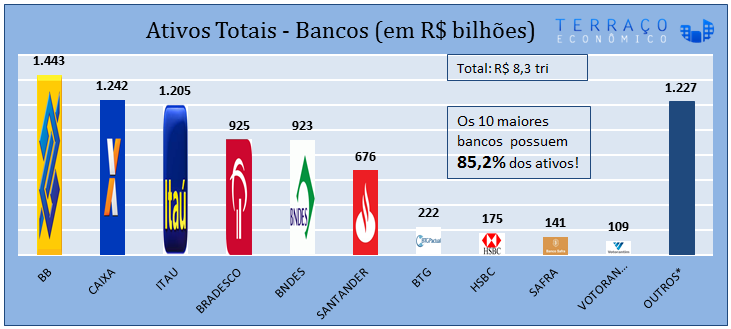

Como dizem, imagens valem mais do que palavras. Por isso, acompanhem os gráficos de ativos totais (aquilo que pertence aos bancos) e depósitos (valores depositados nas instituições financeiras) com a posição de marco/2016, última informação divulgada pelo Banco Central.

Fonte: Banco Central do Brasil. Dados disponíveis em: https://www3.bcb.gov.br/informes/relatorios. *Outros contabiliza a soma dos demais bancos.

No caso dos ativos, há 1.478 instituições financeiras que declararam ao Banco Central que tinham pelo menos R$1 real de ativos em março/2016 [1], totalizando R$8,3 trilhões. E aqui temos o que poucos vêm: os 10 primeiros da lista, ou 0,68% dos bancos têm 85,2% de todos os ativos! Haja concentração!

Para os depósitos, a situação pouco se altera. Das 1.012 instituições financeiras que declararam algum valor depositado em março/2016 [1], os 10 primeiros da lista, ou 1% dos bancos têm 85,8% de todos os depósitos realizados! O total de depósitos chega a R$2,03tri. Só os quatro primeiros da lista: Banco do Brasil, Caixa, Itaú e Bradesco tem juntos 68,7% do total.

Os dados estão ai e, como se pode notar, a concentração é brutal. Em mercados capitalistas e modernos, o resultado esperado para essas estruturas é uma oferta de bens menor que a demanda potencial. Neste caso, como o produto principal dos bancos é dinheiro, o preço dele (juros) tende a aumentar[2].

Por isso, antes de reclamar do spread, reclame da concentração bancária. Os danos da falta de concorrência são conhecidos, e extremamente danosos à economia.

Notas

[1] Foram incluídos quatro macrossegmentos: b1 – banco comercial, múltiplo com carteira comercial ou caixa econômica; b2 – banco comercial sem carteira comercial e banco de investimento; b3 – cooperativas de crédito e b4 – banco de desenvolvimento. Foram excluídos: n1 – não bancário crédito e n2 – não bancário mercado de capitais.

[2] Você pode pensar que me esqueci de que há bancos públicos em ambos os gráficos. Na verdade, os juros subsidiados dos bancos públicos acabaram criando duas formas de medir os juros do mercado financeiro: os recursos livres e os recursos direcionados (aqui entram os incentivos estatais, tanto para Pessoa Física como para Jurídica. Para mais detalhes, ver este texto: https://goo.gl/3iDXCc