Você no Terraço | Por Pedro Lula Mota*

Os famosos Hedge Funds tornaram-se mundialmente conhecidos principalmente nos últimos 20 anos no mundo das finanças, mercado financeiro e mídia especializada, atraindo cada vez mais o interesse de investidores, capitalizando maiores recursos em plataformas mais especializadas e principalmente oferecendo retornos robustos através da gestão ativa e expertise dos profissionais do meio.

No mundo, a magnitude dos recursos administrados e os números de participantes da indústria de fundos de investimentos têm sido cada vez mais expressiva. No Brasil não poderia ser diferente, o grande boom apresentado, sobretudo após o período de estabilização ocorrida com a implementação do Plano Real e as posteriores políticas econômicas implementadas, atrelados a estabilidade, abertura econômica, equilíbrio macroeconômico e também das constantes quedas nos juros reais realizadas desde então. Aumentou-se consideravelmente o volume de investidores, com ênfase para os estrangeiros e investidores institucionais, adeptos de padrões de excelência e governança de mercados mais evoluídos e consolidados como o americano e europeu. Sendo assim, tal indústria apresentou ganhos de volume e especializações impressionantes, o aumento da competitividade criou a oportunidade para o aparecimento de novos produtos e facilitou o crescimento dos fundos de investimentos com o objetivo principal de apresentar retornos consistentes para investidores ainda mais qualificados e sofisticados.

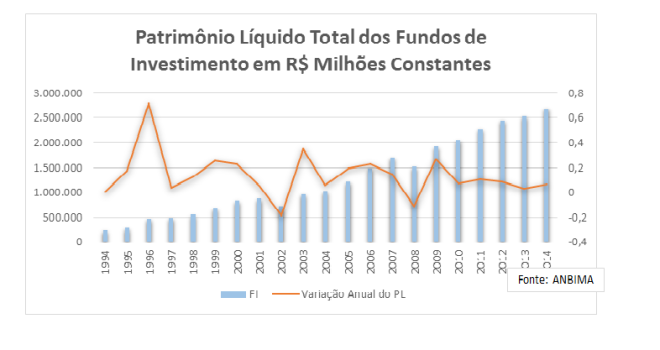

Para comprovar esse movimento, assim como demonstra o gráfico, observa-se a evolução do de patrimônio líquido do mercado de fundos de investimentos, partindo de R$ 232 bilhões em 1994 para enormes R$ 2.686 bilhões até outubro de 2014, ou 1.054% de crescimento em moeda constante, enquanto que o número de fundos aumentou de 632 em dezembro de 1993 para 14.097 em dezembro de 2013, um crescimento de 2.131%, consolidando-se nesses últimos 20 anos como uma das maiores indústrias de fundos de investimentos do mundo pelo seu crescimento exponencial, transparência e desenvolvimento com segurança tanto para os investidores quanto para os gestores e profissionais da área. Portanto, essa conjuntura abre espaço para um leque de oportunidades de diversificação em mercados e o surgimento de novos fundos que busquem uma relação mais eficiente (ou agressiva) entre o cociente risco/retorno, como é o caso dos Hedge Funds.

Porém, quais são Hedges Funds operantes no Brasil e seus resultados?

No país, os Hedge Funds são classificados genericamente como Fundos Multimercados. Embora sua totalidade não possa ser considerada como tais, muitos dos gestores e instituições ultilizam-se dessa classificação apenas para obter uma facilidade de regulação. Então, para definirmos estritamente um Hedge Fund, mesmo que de forma superficial e sabendo que não existe uma definição formal, podemos considerar uma estrutura de operação baseada em:

- Cobrança de taxas de adminstração e taxas de performance;

- Base de custo reduzida;

- Alta liberdade e especialização dos gestores;

- Transparência restrita;

- Compra de ativos sub-avaliados e venda de ativos sobre-avaliados;

- Alto grau de alavancagem em relação a seu patrimonio líquido.

Sendo assim, ao contrário do que sugere seu nome, muitas vezes seus gestores não buscam “proteção”, mas retornos absolutos através de posições e movimentos de curto prazo assumidos em diversos mercados, gerando ganhos positivos e em certo sentido, mitigando os riscos, através de estratégias variadas, evoluindo indepenentemente uma das outras, aumentando ainda mais a diversificação.

Os fundos multimercados, segundo a última classificação ANBIMA, enquadram-se de acordo com suas estratégias registradas em prospectos, norteadoras dos seus gestores e de atuação nos mercados, classificados como, Long & Short – Neutro, Long & Short – Direcional, Macro, Trading, Multiestratégia, Multigestor, Juros e Moeda, Estatégia Especifica, Balanceados e Capital Protegido.

Nesse sentido, a parcela dos fundos de investimento multimercados, em relação ao total do mercado brasileiro, também apresentou números robustos desde o periodo de estabilização econômica e especialização do segmento, principalmente os fundos de gestão ativa e sua capacidade de market timing, (promovendo ganhos superiores se comparado ao seu bechmark, no caso brasileiro a taxa CDI). Os números apresentam uma evolução de R$ 36 milhões em 1995 para R$ 506 milhões em outubro de 2014, um incremento de aproximados 1.302% para o período. Sua participação no total do mercado já chegou em 29% em 2004 e hoje gira em torno de 20%.

Entretanto, como já citado, não são todos que podem ser considerados como especificamente Hedge Funds em seu sentido pleno. Por tão razão, a ANBIMA (Associação Brasileira de Entidades dos Mercados Financeiros e de Capitais), desde 2008 calcula o IHFA (Índice de Hedge Funds ANBIMA) como uma forma de representar a indústria brasileira, criado como parâmetro para a evolução do segmento e seu desempenho. Seu valor irá refletir, em moeda corrente, uma carteira teórica dos fundos mais representativos do mercado de acordo com sua participação, excluindo-se os fundos exclusivos, fundos fechados, os que não cobram taxas de performance e os classificados como balanceados, capital protegidos e multigestores, tornando-se assim um índice de excelente qualidade e confiança. Ainda visando preservar a

representatividade do indicador, a sua composição teórica é rebalanceada periodicamente, e em certo sentido supre uma antiga crítica do mercado de não existir um indicador especifico para os hedge funds, estando sempre relacionados ao bechmark do CDI.

Na composição da carteira teórica do índice, observa-se também o fato da concentração desse segmento, no qual praticamente 80% do patrimônio líquido total está sob a administração de 16 grandes gestores, com destaque especial para o Credit Suisse Hedging-Griffo, instituição financeira consolidada a muito tempo no país e responsável por 23,8% da fatia do mercado, gestora do Fundo Verde, o maior fundo multimercado do Brasil, com mais de R$ 10 bilhões de patrimônio, com estrutura, excelência e credibilidade altamente reconhecidas, sob o comando do diretor Luis Stuhlberger, um dos grandes “magos” do mercado financeiro brasileiro.

O IHFA tem sua data-base em 2008, como valor inicial de 1.000 pontos e em setembro de 2014 já alcançava os 2.008,43 pontos, uma evolução de 100,8%. Se compararmos, ademais, com a taxa CDI do período, apresenta-se, certo descolamento, sendo que esta apresenta um acumulado de 91%, evidenciado como a gestão ativa e alta especialização dessas plataformas colaboram para melhores resultados e ganhos extraordinários em relação à média do mercado.

Naturalmente, o sucesso dessa indústria desperta muito interesse de profissionais do mercado financeiro, dado o alto padrão e as estratégias de investimentos utilizados, bem como o de investidores, atraídos por maiores retornos sobre seus capitais e reconhecimento internacional. Embora nosso mercado seja predominantemente composto por fundos referenciados e renda fixa, a gestão ativa e profissional de recursos vem galgando espaços com a segmentação especializadas das plataformas como assets, private bankings, investment banking e family offices, contribuindo para obtenção de resultados positivos em cenários econômicos adversos e incertos, onde a expertise do gestor no respectivo mercado de atuação se torna uma variável determinante. É evidente a associação a uma perene necessidade de melhora dos padrões de educação financeira do investidor, regras de boas práticas e implementação maciça do conceito de suitability.

Por fim, após indicar a consistente evolução e mapeamento desse segmento, cabe ainda incitar um último argumento:

Será mesmo que os Hedge Funds brasileiros conseguem sustentar retornos aos investidores, ajustado ao risco incorrido, para justificar tal crescimento do interesse por esse tipo de investimento?

Essa é uma questão a ser respondia a partir de: estudos empíricos aprofundados, modelagem financeira, monitoramento e análise de índices diversos, que irão contribuir ainda mais para a profissionalização do segmento, capitalização crescente, resiliência a períodos de crise, transparência na gestão ativa dos recursos e principalmente na criação de novas modalidades e frentes de investimentos.

*Pedro Lula Mota,

Graduando em Economia na Unicamp e Especialista em Investimentos-CEA-ANBIMA