Você já deve ter ouvido falar que a carga tributária é alta no Brasil. Sim, ela é bem alta. Pagamos pouco mais de 35% do nosso PIB em tributos (sejam eles federais, estaduais ou municipais). As siglas são infindáveis: IPI, IPTU, IPVA, PIS, COFINS, ITCMD, IR, IRPJ, ISS. E te garanto que não é xingamento. São apenas as siglas dos impostos, taxas, contribuições mesmo.

Pode-se questionar: como pagamos tanto e não vemos o retorno em serviços para a população? Há filas para as crianças nas creches municipais, há fila para leito hospitalar, a qualidade do ensino público é questionável, etc, etc, etc. Mas o tema desse artigo não será a aplicação dos recursos arrecadados, que por si só já é um ótimo tema. Na verdade, gostaria de falar sobre alguns dos impostos mencionados anteriormente. Alguns tributam a renda/lucro, ou seja, sobre o resultado auferido por trabalhadores e empresas em determinado período; contudo, como veremos a maioria deles incide sobre o consumo, portanto estão embutidos sobre tudo o que você compra, e é sobre eles que eu gostaria de tratar.

Dessa forma, chegamos a principal diferença conceitual entre as duas maneiras de se taxar: progressividade x regressividade do imposto. Vamos à eles:Progressivo – Diz-se do imposto em que a alíquota aumenta à proporção que os valores sobre os quais incide são maiores. Um exemplo disto é a Tabela do Imposto de Renda – Pessoa Física, cuja alíquota varia de 15% a 27,5%, conforme a renda. Regressivo – São cobrados em porcentagens iguais sobre contribuintes, não levando em conta a capacidade econômica daquele que suportará o ônus fiscal. Isto o torna “regressivo”, ou seja, os contribuintes com menores condições econômicas acabam pagando (proporcionalmente) maior parcela de tributos sobre suas rendas. O ICMS, IPI, PIS e COFINS são exemplos de regressivos (simultaneamente, são também classificados como indiretos). [2]

Injustiças distributivas

“Depois de um dia de trabalho, você senta tranquilamente em uma cafeteria e pede um cafezinho, um bolo de brigadeiro e uma água mineral. Com certeza, a última coisa que vai estar pensando é quanto de imposto você está pagando. Mas vamos lá ao “prato indigesto”: 16,52% no cafezinho; 33,95% no bolo e, em uma simples garrafinha de água, 37,44%.” [1]

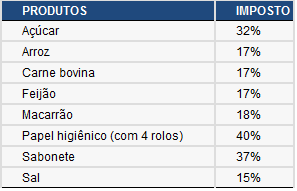

Sim, é isso mesmo. Se você pagar R$ 4,00 em uma garrafa de água, estaria pagando, em média, um valor de R$ 1,50 apenas em impostos. E aqui que está o problema. O imposto sobre o consumo não vê cara, nem coração. Não importa se quem está comprando é milionário, se é de classe média ou pobre; o valor pago é exatamente o mesmo independente da sua renda. Vejamos uma lista simples de produtos e suas respectivas alíquotas:

Imagine duas famílias distintas, uma mais rica (Família A – R$15.000/mensais) e outra mais humilde (Família B – R$3.000/mensais). Suponha também que os produtos sejam encontrados pelo mesmo preço e as quantidades compradas mensalmente sejam semelhantes [4]. Dessa forma, o valor nominal (R$) na compra dos produtos ou serviços listados acima será parecido, mas o percentual gasto em relação à renda será bem diferente. Então, se o gasto com essa cesta de produtos seja, digamos, o equivalente a R$ 300,00 mensais, a família A terá gasto 2% dos seus recursos com estes produtos básicos; a Família B, por sua vez, terá gasto 10%. Uma diferença de 5 vezes mais.

Esta é a injustiça distributiva: a quantia arrecadada pelo governo foi exatamente a mesma das duas famílias; contudo, o custo incorrido pela Família B é muito maior do que para a Família A, pelo menos no que diz respeito no comprometimento de parte de sua renda.

Na contramão do mundo – o caso brasileiro

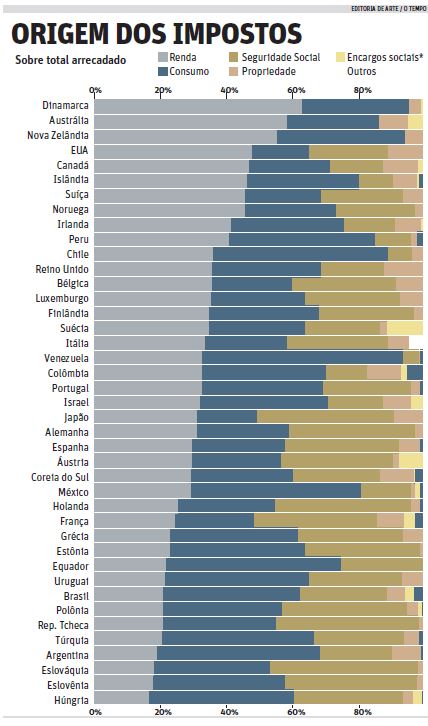

Vários países perceberam o efeito perverso dos impostos sobre o consumo. Os Estados Unidos, por exemplo, realizaram uma mega reforma tributária na década de 80, e reduziram os tributos pagos sobre o consumo para 20%. Outros países também seguem a mesma linha. Japão – 18%; França – 30%; Alemanha – 25%, Espanha – 25%.

Na contramão desse movimento está o nosso Brasil varonil. De tudo que o governo arrecada, quase 50% é proveniente de impostos sobre o consumo, um dos maiores índices do mundo. Dividindo a “liderança”, temos ao nosso lado Venezuela, Equador, México…

Veja a lista abaixo dos países e a origem dos impostos em cada localidade:

[caption id="attachment_8004" align="aligncenter" width="428"]

A nossa escolha por esse tipo de imposto é simples: a taxação no consumo é mais simples de ser aplicada. Não é necessário declarar o quanto ganha, ou quanto recebeu na venda de um bem, etc. Você compra uma mercadoria, e paga automaticamente, é a chamada tributação velada.

As nossas jaboticabas: quando as boas políticas convivem com péssimas escolhas

O Brasil não é para principiantes, já diria Tom Jobim. Como explicar a coexistência de um Programa como o Bolsa Família, que tirou milhões de pessoas da pobreza e garantiu a educação de milhões de crianças (ver mais aqui), com a permanência de uma política tributária contribui para aumentar a desigualdade?

A Dona Maria, que recebe R$181,98 (valor médio do benefício) [5] gasta boa parte desses recursos nos produtos listados na tabela acima: compra arroz, compra feijão, produtos de limpeza, compra carne e macarrão. Se gastar R$ 50,00 para comprar esses produtos, terá pago mais ou menos 25% em impostos. Ou seja, o governo dá R$181,98 em uma mão, mas tira R$45 na outra.

Assim, quando bradar aos sete mares que “imposto é roubo” (como se tem ouvido muito em conversas acalorados a respeito da função do estado), eleja como primeiro ponto a ser alterado o imposto regressivo, como é o caso das taxas sobre o consumo. Políticas que não tem sentido econômico não merecem permanecer no país.

Notas[2] http://www.portaltributario.com.br/tributos/classificacao.html

[3] http://www.fiepr.org.br/sombradoimposto/veja-o-quanto-voce-paga-de-imposto-1-14466-115735.shtml

[4] Provavelmente a família com mais dinheiro comprará mais itens que a família mais humilde. Mas, para fins didáticos, considere a cesta de produtos (1 saco de arroz + 1 sabonete + 1 quilo de macarrão, etc.)

Um Comentário