A frase é linda, mas antes de entender o que significa a inversão, tem que saber o que é a curva de juros! Entendê-la é o mais importante para quem quer se aventurar no mercado financeiro. Antes ainda, o que é o juros (yield to maturity) num título de renda fixa prefixado, o que é um título de renda fixa e quais deles são relevantes para a curva? Vocês sabem?

Um título de renda fixa prefixado é como um empréstimo: quem emite o título assume a obrigação de pagar, ao comprador, um fluxo de caixa predeterminado (os chamados coupon e principal). O título de renda fixa mais simples é sem coupon (zero coupon bond ou ZCB). Nesse caso, o comprador recebe o principal com juros só no vencimento do título. Por exemplo: ZCB de 1 ano com 10% de juros, vale na emissão $90 e paga no vencimento $100 (não vou complicar com convenção de juros e capitalização).

Outro título muito comum é aquele com pagamento de coupon. Nesse caso, o emissor tem a obrigação de pagar o juros, em geral, semestralmente e o principal no vencimento do título. Por exemplo: um título prefixado de 30 anos com 10% de juros ao ano emitido no par (não se preocupem com isso agora) paga $5 por semestre, durante 30 anos, e $100 no vencimento do título.

Existe um emissor de títulos muito especial: o governo. Afinal, ele também emite moeda e recolhe os tributos. Em países sérios como os EUA, títulos emitidos pelo governo são virtualmente livres de risco. Logo, os juros desses títulos são a referência para todo a economia. Vamos simplificar, imagine que o governo emite só um tipo de título (ZCB) uma vez e com diversos vencimentos: 3 meses, 1 ano, 2 anos, 5 anos, 10 anos e 30 anos.

Os juros desses títulos formam a curva de juros! É só ligar os pontos que podemos visualizar a curva. A ideia é simples assim, mas, como sempre, the devil is in the details.

Na realidade, o governo emite diversos tipos de títulos prefixados, com diversos vencimentos, em leilões periódicos. Logo, estimar a verdadeira curva de juros (zero coupon) é uma tarefa um pouco mais complicada. Mas, seguimos abstraindo dessas complicações. Agora, imagine que todos os títulos, em todos os vencimentos, pagam 5% ao ano. Logo, nesse caso simplificado, a curva de juros seria uma linha reta em 5% ao longo dos próximos 30 anos.

Ainda, assuma que o investidor é indiferente entre receber 5% a.a. daqui a 3 meses ou qualquer período nos próximos 30 anos (nunca é o caso, mas finja que é por um instante). Então, nesse caso a curva flat em 5% significa que o mercado precifica (espera) que os juros dos títulos do governo fiquem estáveis nos próximos 30 anos. O nível da curva de juros é a média dos juros da curva. Já a inclinação é a diferença entre os juros de determinados vértices, sendo os mais interessantes: 3m10y (3 meses até 10 anos), 2y10y (2 anos até 10 anos), 2y30y (2 anos até 30 anos) e 5y30y (5 anos até 30 anos).

Vamos começar a complicar, mas primeiro uma pergunta: podemos comparar os juros de um título sem coupon de 3m com um título com coupon de 30y? Sim ou não? Por quê? Pensem, volto mais tarde.

Não podemos comparar, então comparar o taxa da T-Bill de 3m com a Treasury Note de 10y não é correto. Precisamos estimar a taxa de 10 anos equivalente de um título zero coupon. Não é exatamente rocket science, mas tem conta a ser feita. Fabozzi é a melhor introdução ao assunto. Vamos assumir que estamos usando a chamada curva zero, curva que foi estimada somente com zero coupon bonds. Um bom exemplo é a curva do DI no Brasil ou curva de strips on the run nos EUA. Mudando o nosso exemplo, vamos assumir agora que na curva zero a taxa de 3m está em 5% e a de 1y em 10%. O que isso quer dizer?

Isso quer dizer, abstraindo de complicações, que o mercado espera (portanto, precifica) que a taxa de juros de curto prazo (SELIC ou Fed Funds) se mantenha na média de 5% de hoje até 3m e em média em 10% de hoje até 1 ano. Exercício: qual a taxa média de 3m a 1y? A curva zero ou spot apresenta a taxa média de hoje até o vencimento. Já a curva forward apresenta a taxa média entre os vencimentos. Então, para responder a minha pergunta teríamos que estimar a curva forward.

O livro do Fabozzi é uma ótima introdução, mas o mapa da mina é uma coletânea de artigos da Salomon Brothers em 7 partes chamada “Understanding the Yield Curve“. Estagiário é proibido de sentar na mesa antes de dominar tais artigos. Google it!

Já entendemos que, numa primeira aproximação, o juros de 1 ano é dado pela expectativa da evolução da política monetária de hoje até um ano. Essa aproximação é razoável na taxa de 10 ou 30 anos? Não, não é. Quanto mais longa a taxa, maior a incerteza de evolução dos juros. Logo, é razoável os investidores pedirem um prêmio de risco. Então, as taxas longas podem responder, no dia-a-dia, mais à dinâmica do prêmio de risco do que à política monetária. Ainda tem mais um complicador: a convexidade. Pensem na relação entre preço e juros de um ZRC:

P = 100 / (1 + r)^n

Agora trace o gráfico dessa relação. É uma relação convexa, quanto maior o n, maior a convexidade. Isso faz com que as taxas mais longas, onde o efeito da convexidade domina, tenham um comportamento diferente das curtas. Esse efeito é bem nítido na taxa de 30y. As três principais forças na curva de juros têm pesos diferentes, dependendo do vértice. Como regra de bolo:

- Até 5 anos: política monetária domina

- 10 anos: prêmio de risco domina

- 30 anos: convexidade domina

Muito bem! Já sabemos o que é a curva de juros, mas o que significa sua inversão? Voltando a simplificar, imagine que só a evolução da taxa de juros de curto prazo seja relevante, isso é, só a política monetária é relevante (ignorando, portanto, o prêmio de risco e convexidade). Nesse modelo simples de curva de juros, o que acontece com a curva se a SELIC está hoje em 6% e é precificado pelo mercado que o Banco Central do Brasil (BCB) vai começar um ciclo de aperto monetário pelo próximos 2 anos? Qual seria a inclinação da curva? Seria positivamente inclinada, não?

Usando a mesma linha de raciocínio, o que acontece com a curva da SELIC está em 6% e o mercado precifica que o BCB vai iniciar um ciclo de corte ao longo dos próximos anos? A curva fica negativamente inclinada!

Agora pense no Federal Open Market Committee (FOMC), que decide sobre a política monetária americana. Qual seria a reação natural do FOMC frente a uma recessão? Cortar juros o máximo e o mais rápido possível! Logo, com Fed Funds hoje em 2%, se o mercado precifica um recessão, isso é, que o FOMC vai cortar, claro que a curva fica negativamente inclinada.

Então, é claro que a inclinação da curva correlaciona com expectativa de recessão. Mas, isso faz da inclinação da curva um preditor de recessão? Como sempre, the devil is in the details. Em breve as evidências.

A curva inclina negativamente em toda recessão? Toda vez que a curva inclina negativamente observamos recessão? É possível uma curva negativamente inclinada mesmo sem recessão precificada? Olhem os dados para os EUA, mas sem cherry-picking, please.

Ao adicionar prêmio de risco, mesmo que a curva não precifique nenhuma mudança na política monetária, a curva fica positivamente inclinada porque o mercado pede um prêmio pela incerteza de carregar os juros longos versus rolar várias vezes os juros curtos. O próprio prêmio de risco pode ser explicado pelo expectativa de crescimento da economia, vide paper anterior. Logo, tudo mais constante, a inclinação da curva correlaciona com a expectativa de crescimento indiretamente também pelo canal do prêmio de risco.

Em condições normais, o prêmio de risco é positivo, logo gera uma inclinação positiva. E se o prêmio de risco for negativo? Isso é possível? Se sim, qual o efeito na curva?

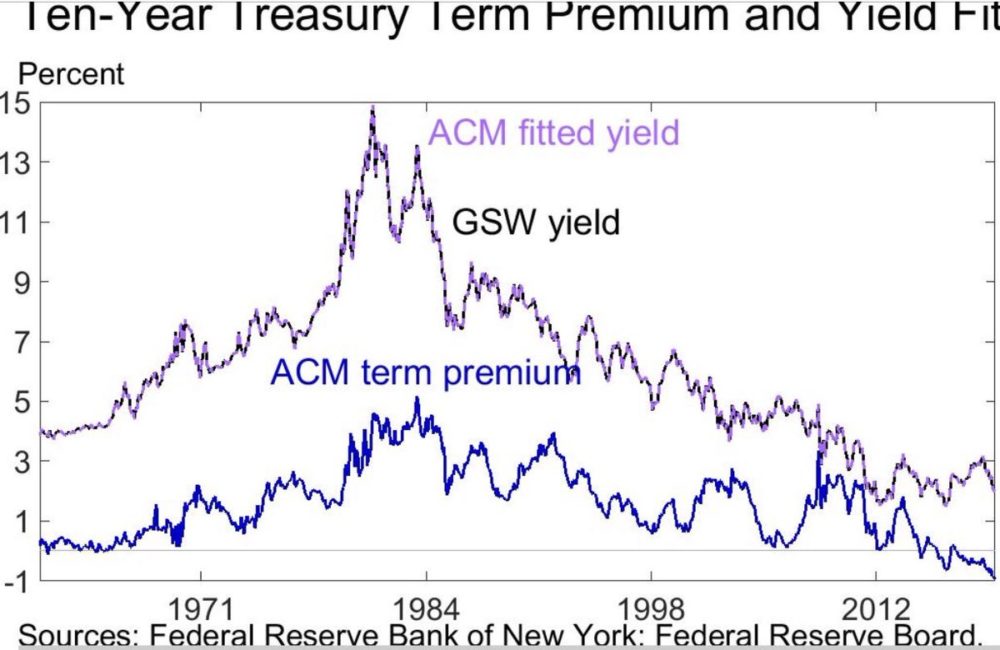

Notem que pela estimação do NY Fed, o prêmio de risco da taxa de 10y está negativo. Nesse caso, qual seria a inclinação 3m10y da curva de juros se a política monetária esperada fosse constante nos próximos 10 anos? Sim, esse deveria ser aquele WTF? moment.

Ah! Mas você disse que o prêmio de risco é explicado pela expectativa de crescimento, então se negativo é que a o mercado espera recessão! Bom, nunca disse que SÓ é explicado pelo expectativa de crescimento. O quantitative easing (QE) tem efeito importante no prêmio. Juros negativos everywhere também! Então, acabei de construir um exemplo em que recessão não está precificada e mesmo assim a curva inverte. Podemos construir outros, o mercado pode ter precificado errado (é raro mas acontece, errou no último ciclo de alta). Vamos logo às evidências!

Primeiramente, plotar gráfico com dois eixos da inclinação da curva e recessão não diz nada sobre o poder preditivo da curva. Não faça isso, é feio. Precisamos de um modelo. Pelo que expliquei até agora, já deve estar claro que a curva é endógena. Temos que tomar cuidado na modelagem. É preciso estimar a curva direito e definir o que é inclinação, podemos usar um modelo paramétrico como o Nelson-Siegel. Diebold ensina.

Já adianto que a curva tem poder preditivo em relação à dinâmica econômica (e vice-versa), mas é a curva toda, não só a inclinação. Ao incorporar o nível da curva além da inclinação o modelo tem melhor poder preditivo. Se é a curva toda, logo poder preditivo da inclinação é diferente dependendo do nível da curva.

Em resumo, segundo as evidências do artigo anterior, quanto menor o nível da curva, menor o poder preditivo da inclinação. Estamos numa situação em que o prêmio de risco é provavelmente negativo e nível da curva é historicamente baixo. Meu chute educado é que, hoje, o poder preditivo de inclinação da curva para recessão é baixo, mas antes de falar da inclinação, por favor, usem a curva certa! The End.

Este artigo é uma versão levemente editada da thread do @rationalexpec, no Twitter.