Após manter a taxa de juros básica (a famosa Selic) em 14,25% ao ano após a última reunião nos dias 20 e 21 de Outubro, o COPOM explicou em ata publicada no dia 26 de Outubro o porquê de sua decisão.

Basicamente o parágrafo 24 da ata indica que o Banco Central espera que a Política Fiscal seja consertada para que os aumentos de juros surtam o efeito desejado de trazer o IPCA para a meta de 4,5%. Assim, mesmo com a inflação acelerando para 10% ao ano, o Banco Central optou por não subir a Selic ainda mais, à espera da definição da Política Fiscal.

Porém, a surra que o Banco Central vem tomando da inflação não é somente culpa da Política Fiscal expansionista. Nossa autoridade monetária perdeu recentemente dois canais de transmissão da política monetária, um por sua culpa, outro fora de seu escopo de atuação. Mas ambos prejudicam o combate à inflação e deixa o Banco Central numa posição complicada: subo ainda mais os juros correndo o risco de impor uma recessão ainda mais profunda ou espero o desfecho das discussões sobre o orçamento público? Na dúvida, alguém jogou a toalha e deu a luta como perdida. E como perdemos o combate?

Vamos devagar!

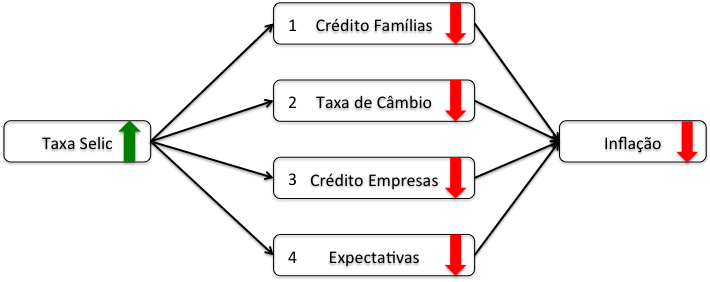

Em trabalho de 2009, a equipe do Departamento de Pesquisa do Banco Central identifica 4 canais básicos de transmissão da Política Monetária para os preços…para conter a inflação. Abaixo um esquema feito utilizando as habilidades de PowerPoint de Yanis Varoufakis.

A ideia (e na prática, deve ser assim) é que um aumento da Selic cause:

1 – Redução do crédito às famílias, especialmente para consumo e, assim, moderação do aumento dos preços já que a demanda é reduzida;

2 – Apreciação da taxa de câmbio, tornando produtos importados mais baratos e trazendo maior competição com produtos nacionais, também moderando o aumento de preços;

3 – Redução do crédito tomado pelas empresas para investimentos, assim somente investimentos com retorno acima da taxa de juros básica serão viáveis, o que reduz o número de projetos levados à cabo;

4 – Expectativas de inflação reforçadas para a meta, já que o Banco Central é visto como crível para controlar a inflação e reajustes de preços feitos pelos agentes econômicos seguirão a meta de inflação no geral.

Por fim, esses efeitos reduzem a inflação no futuro próximo e, como os economistas gostam de dizer, “ancoram as expectativas”.

O próprio departamento de pesquisas do Banco Central estimou que os canais mais eficazes para o combate à inflação são os dois últimos: crédito às empresas e expectativas. Ambos foram perdidos total ou parcialmente ao longo do tempo, o que torna a Política Monetária menos eficaz. A falta de potência do cruzado de direita do Banco Central não é culpa somente da Política Fiscal, mas é reflexo também da falta de treino…

O canal de crédito às empresas não foi perdido por completo, mas está bem capenga desde à entrada em campo do BNDES para “conter os efeitos da crise financeira mundial”. Segundo o último relatório de inflação, mais de 40% do crédito à pessoa jurídica na economia brasileira é provido pelo BNDES. E o que isso significa? Que tal crédito não está relacionado à taxa Selic. Os empréstimos do BNDES são indexados à TJLP (a nossa querida Taxa de Juros de Longo Prazo), fora do controle da autoridade monetária. Assim, quando o Banco Central aumenta ou reduz a Selic, o crédito às empresas não reage com a mesma intensidade caso não houvesse BNDES na jogada. A determinação de levar a cabo projetos de investimento saiu da esfera da taxa de juros para a esfera da batida na porta do escritório do prédio em frente à Petrobrás no Rio de Janeiro.

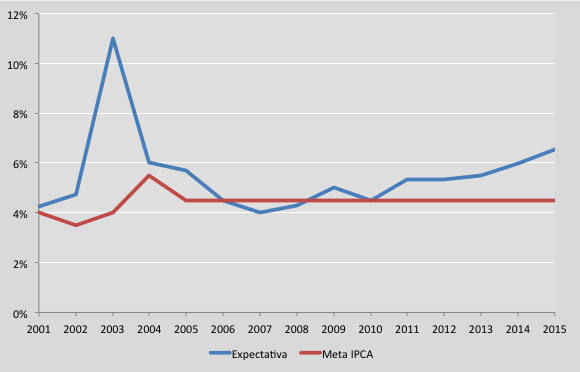

Já o canal de expectativas foi perdido graças ao próprio Banco Central. Quando decidiu que era hora de baixar os juros, mesmo com a inflação em trajetória ascendente e insistir no mantra: “seis e meio está na meta, seis e meio está na meta” o Banco Central perdeu a credibilidade construída ao longo dos 10 anos do regime de metas de inflação. Abaixo, mostramos como desde 2011 o mercado não espera que a inflação convirja para os 4,5% ao ano. Não adianta espernear!

Fonte: Banco Central do Brasil – Boletim Focus. Elaboração própria.

É fato que as complicações políticas atuais e a falta de definição de um orçamento controlado prejudicam a atuação do Banco Central. Entretanto, um poderoso canal de controle da inflação foi jogado fora pela nossa autoridade monetária e, para recuperá-lo, mostrar maior determinação em conter a inflação seria um bom começo. Mas o COPOM preferiu colocar toda a culpa na Política Fiscal em sua justificativa mais recente.

E o que podemos fazer para retomar uma trajetória de queda da inflação? Há diversas propostas que estão totalmente fora do escopo de atuação do Banco Central e dependem somente do Executivo, como a redução da participação do crédito vinculado à TJLP ou seu alinhamento à Selic. Ou, claramente, um orçamento balanceado que não expanda a demanda acima da capacidade de oferta.

Porém, para recuperar a credibilidade perdida existem três opções não excludentes: atuação mais decidida do Banco Central no combate à inflação (trocando em miúdos: elevar ainda mais a Selic, sem se importar com a recessão causada), obter a independência formal de sua autoridade ou então a troca do manda-chuva do Banco Central. Conforme Rogoff nos ensina, a nomeação de um banqueiro central notavelmente rigoroso contra a inflação pode gerar melhores expectativas.

Será que o Paul Volcker não quer morar em Brasília?

Um Comentário