<![CDATA[

Como é de conhecimento geral, desde setembro de 2015 o Brasil perdeu seu grau de investimento, este que, grosso modo, é uma sinalização de bom pagador de dívidas. Como alguns devem se lembrar, a justificativa da perda de grau era a deterioração fiscal.

Desde então ocorreram troca de governo, de equipe econômica, reformas foram feitas, medidas foram tomadas e a recessão chegou ao fim. Algumas medidas, como a PEC do Teto de Gastos, foram muito importantes para a retomada da credibilidade do país perante os credores, embora não tenhamos avançado mais nessa missão (fato que só aconteceria com a Reforma da Previdência).

O ano de 2018 chegou e uma coisa muito curiosa aconteceu: o Risco-País brasileiro está inferior ao risco médio apresentado em todo período que tivemos grau de investimento, ou seja, menor do que era entre 2008 e 2015.

Bom, mas como mensurar esse risco? Existem diversas formas, mas uma mais usual é verificar alguns índices como o EMBI, que significa Emerging Markets Bond Index (Índice de Títulos da Dívida de Mercados Emergentes).

Conforme o site do IPEADATA nos resume, “o EMBI surgiu para auxiliar os investidores em suas decisões e mostra a diferença do retorno médio diário dos preços desses papéis em comparação ao retorno de títulos semelhantes do Tesouro dos Estados Unidos (referência para o mercado de papéis de baixíssimo risco). Quanto maior essa diferença, mais aguda é a percepção de risco dos investidores em relação a determinado tipo de papel. ”

Abaixo podemos avaliar a evolução recente do índice e verificamos que, após a forte elevação de risco no período pré-Impeachment (próximo dos 600 pontos), o indicador foi diminuindo até chegar em 221 agora no início de janeiro, ficando abaixo da média de 239 pontos do período com grau de investimento.

Muito legal, então quer dizer que os problemas acabaram? Que agora o Brasil vai voltar a ter grau de investimento?

Nada disso: a trajetória fiscal ainda é muito perigosa e nada está muito claro para o cenário da Reforma da Previdência. Além disso, a experiência internacional nos conta que a retomada do grau de investimento por países que perderam é um pouco mais demorada.

Segundo um estudo feito em 2015 pelo Itaú (“Quando os países recuperam o grau de investimento?” ), usando uma amostra de experiências do passado, o tempo necessário para as economias recuperarem a classificação de grau de investimento é de, em média, 7,2 anos.

[caption id="attachment_11275" align="alignnone" width="966"]Outro ponto que nos traz preocupação é que, os países que exibiram uma recuperação mais rápida de seu grau de investimento (Coreia, Eslováquia e Romênia), possuíam uma taxa de poupança mais elevada. O Brasil, como é de conhecimento de todos, possui uma baixa taxa de poupança (tanto setor público como o privado).

Vale ressaltar também que alguns países que perderam o grau de investimento depois de 2010 já recuperaram esse selo, como é o caso de Grécia, Hungria, Portugal, Tunísia, Croácia, Chipre e Rússia.

Outro ponto importante destacar é que o Risco-País recuou em grande parcela dos nossos pares emergentes, sinalizando que houve um movimento exógeno de maior apetite ao risco por parte dos investidores para com esses países. O gráfico abaixo mostra como o EMBI de alguns países selecionados vem mostrando recuo no mesmo período que o Brasileiro.

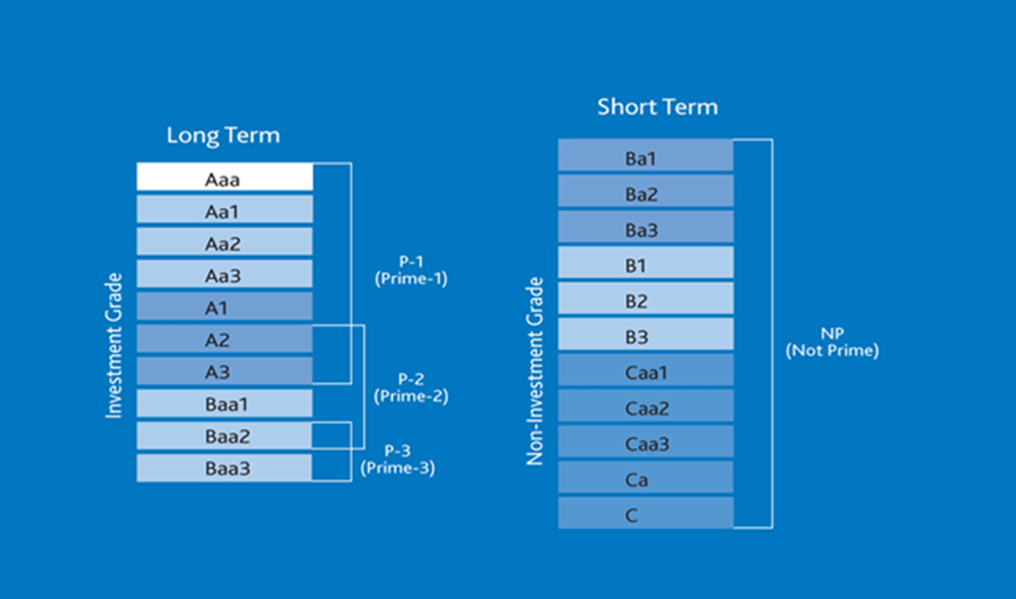

Assim, é pouco provável que, mesmo com essa significativa queda do nosso Risco-País, sejamos capazes de recuperar o grau de investimento pelas principais agências de risco do mundo brevemente. Somente uma boa reforma de previdência e um novo presidente responsável poderiam mudar esse cenário.

Editor do Terraço Econômico