“Ela vai flutuar”

– JP Morgan, banqueiro norte americano, em resposta à pergunta de qual seria sua previsão para a bolsa de valores.

Volatilidade é a palavra de ordem nos últimos tempos nos mercados financeiros, sobretudos dos mercados emergentes, e em especial em terras brasileiras. Para alguns investidores, um pesadelo de destruição de valor e prejuízo, para outros, um mar de oportunidades.

Em um cenário de crise fiscal encomendada pelo Estado, tendo como efeito a elevação das taxas de juros e da destruição do apetito ao risco, nosso principal índice de ações, o IBOVESPA, caiu nada menos do que -13,2% em 2015, isso sem contar seus sub índices, como o Índice Dividendos (-27,4%) e SmallCaps (-22,4%) [1]. Por outro lado, no mundo da renda fixa, as taxas de juros são cada vez mais apetitosas. O CDI por exemplo, principal índice que remunera de títulos de renda fixa, acumulou alta de 13,2%, taxa esta que não encontra paralelo em nenhum outro lugar do globo, se tratando de um investimento teoricamente de baixo risco.

Mas será que em meio a tanta aversão ao risco e de uma bolsa de valores que acumula retornos negativos desde 2013, existem maneiras de se obter ganhos extraordinários no mercado? Ganho extraordinários em um mercado na sua forma semi-forte, segundo a Hipótese dos Mercados Eficientes (HME) [2], tendo as condições de se obter taxas de retornos superiores aos índices, no caso, superar o tão sedutivo CDI, por meio da gestão ativa de seus recursos [3].

Será então que existiram fundos de investimentos em 2015, no meio do olho do furacão da crise econômica brasileira, capazes de oferecer rendimentos exuberantes?

Pois bem, vamos fazer um exercício rápido, tomaremos com base toda a indústria de fundos de investimentos no Brasil, estamos falando de mais de 15mil fundos operantes, e vamos inserir alguns parâmetros até chegarmos em nossa amostra ideal. A ideia é selecionar apenas fundos que sejam mais relevantes e de alcance do público.

Critérios utilizados

- Considerados apenas Fundos de Investimentos, excluindo suas variantes (FICs, FIIs, FIPs, FIDC, FAPI, etc..);

- Considerar apenas fundos de renda fixa, referenciado, multimercado e ações;

- Excluindo fundos exclusivos (de apenas um ou poucos cotistas);

- Ter no mínimo 12 meses de histórico;

- Patrimônio líquido médio no ano de acima de R$ 20 milhões;

- Acima de 20 cotistas investidos.

Chegamos assim a uma amostra de 628 fundos, totalizando aproximadamente R$ 940 bilhões no fechamento do ano, dentro os quais, 52% são de renda fixa, 26% fundos multimercados (podem operar, de acordo com sua regulamentação, em vários mercados ao mesmo tempo) e 21% de ações.

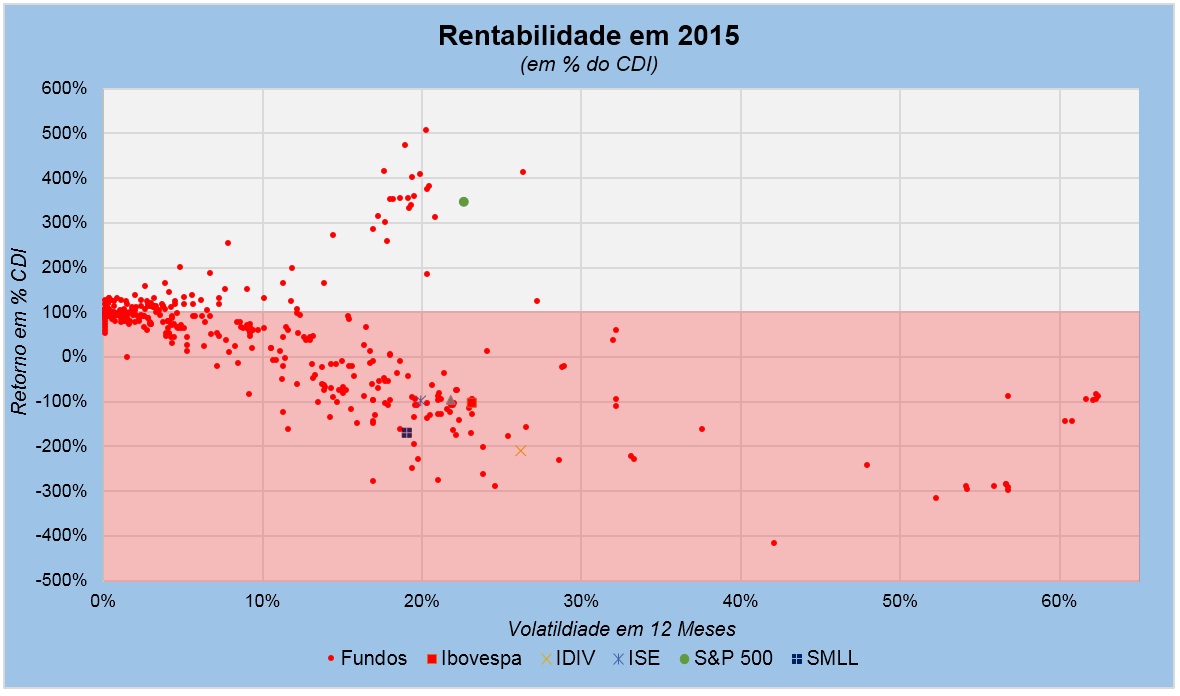

Apresentamos a rentabilidade em termos do CDI (taxa livre de risco), ajustando assim o retorno do fundo ao retorno do índice, evidenciado o quão descolado o fundo está do mercado e claro, demonstrando a capacidade do gestor de gerar valor aos cotistas.

Logo de largada, analisando o gráfico de dispersão CDI vs Volatilidade 12 meses, nota-se que apenas 215 fundos (34% da amostra) foram capazes de superar a taxa básica de juros (isso já desconsiderando o efeito da taxa de administração), com grande concentração de fundos no intervalo entre 100% e 110% do CDI.

[caption id="attachment_5682" align="aligncenter" width="965"]

Pois bem, o leitor atento já pode notar que existe um quartil bem acima dos 400% do CDI, e que mesmo com maior volatilidade, por meio de suas estratégias específicas, proporcionaram retornos consideráveis em meio ao atribulado ano de 2015.

Vamos analisar cada um mais de perto.

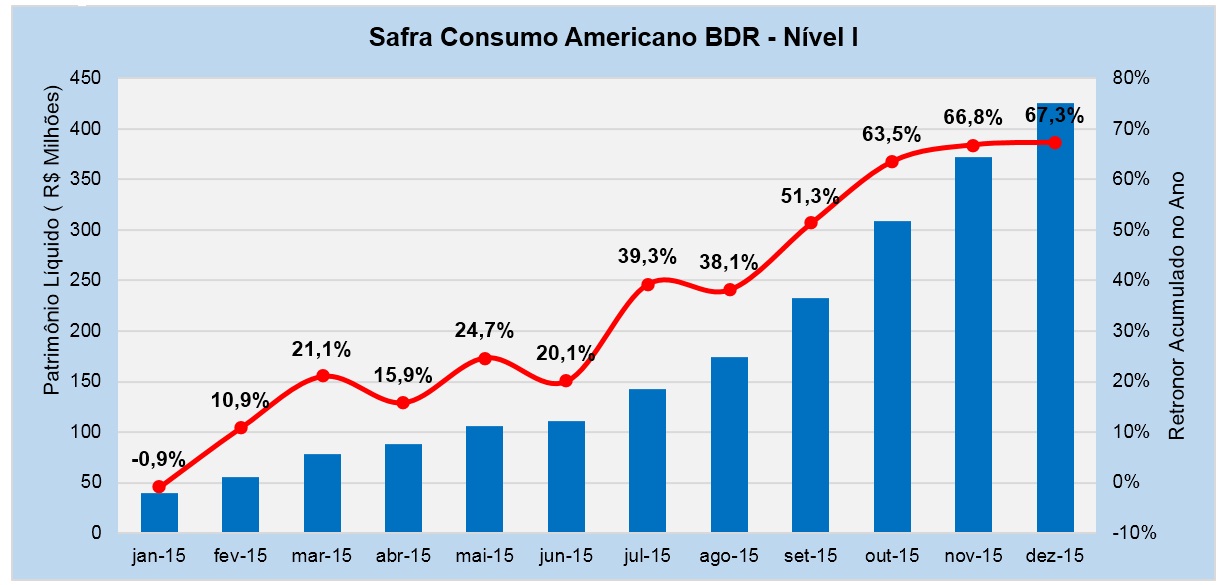

Senhores, temos um campeão! O fundo gerido pelo tradicional banco Safra, ofereceu nada menos de que 65,5% (508% do CDI) de rentabilidade no ano passado, e qual a mágica? BDR’s.

O fundo basicamente aloca seus recursos em BDR’s (Brazilian Depositary Receipts), que são certificados de depósito emitidos aqui no Brasil, porém de companhias abertas domiciliadas no exterior. Então o investidor pode aplicar a partir de uma plataforma domiciliada no Brasil, em empresas norte-americanas, sem a necessidade de enviar os recursos ao exterior, operando diretamente pela Bovespa tendo a oportunidade de obter participação na Apple, Yahoo, dentre outras gingantes. (lista completa de BDRs)

[caption id="attachment_5683" align="aligncenter" width="933"]

Qual foi a estratégias dos gestores por de trás deste fundo? Pois bem, avaliaram que o mercado consumidor / mercado de trabalho norte americano já começa a demostrar sinais de retomada e consequentemente as receitas e lucros das empresas deste setor voltariam a crescer, tacada de mestre! O fundo possui então uma carteira diversificada em empresas como Google, Apple, Microsoft, Warner, Disney, Comcast, etc.. Claro que o fundo também contou com a ajuda da valorização do Dólar, mas a combinação destes fatores lhe proporcionou o primeiro lugar no pódio e, aparentemente, a tendência é que os retornos positivos se sustentem nos próximos meses, não só pela melhora nos fundamentos dos EUA, mas pela longa depressão brasileira.

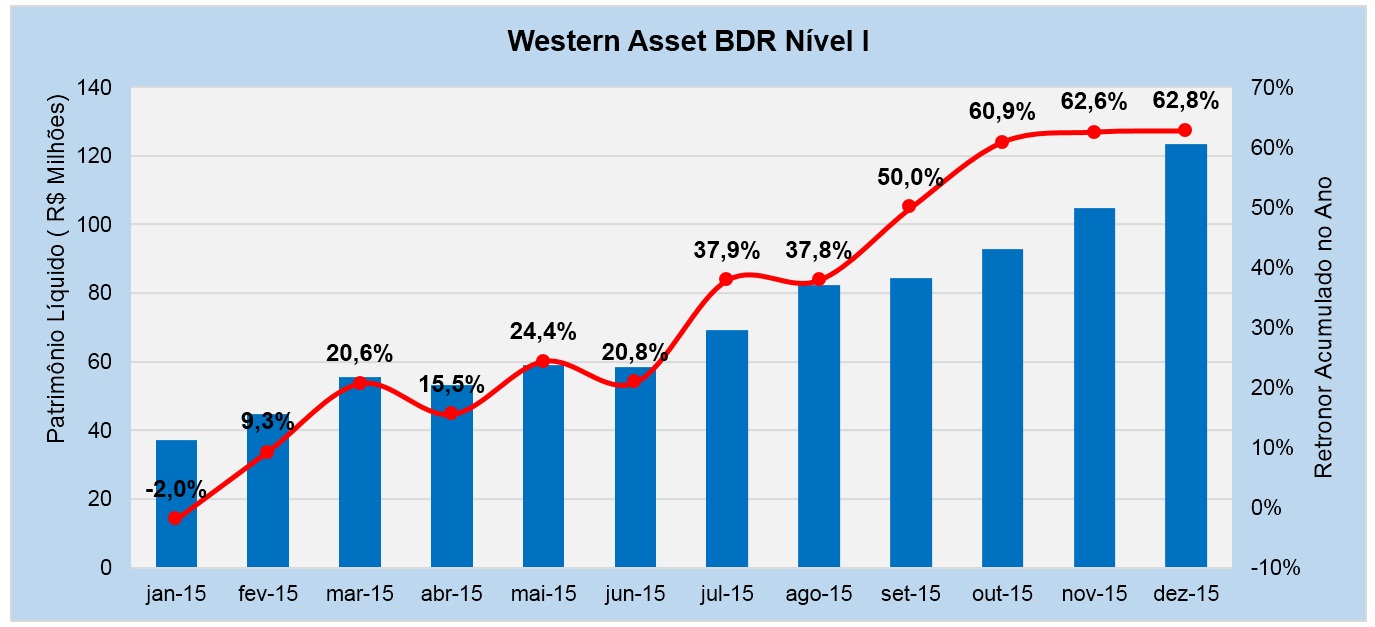

Em segundo lugar, temos um fundo também de BDR gerido pela Western, gestora americana que distribui seus fundos normalmente pelo CitiBank, que obteve retorno de 62,8% (474% do CDI) em 2015. O fundo, muito semelhante ao do Safra, possuía em sua carteira ativos de mais de 25 empresas americanas (média de 4% por empresa), também alinhada ao setor de consumo como Coca-Cola, Visa, Starbucks, Nike, Facebook, Amazon, etc.. Evidentemente o fundo também contou com a valorização cambial do dólar, porém foi capaz de gerar muito alpha (retornos extraordinários) em relação ao mercado brasileiro.

[caption id="attachment_5688" align="aligncenter" width="952"]

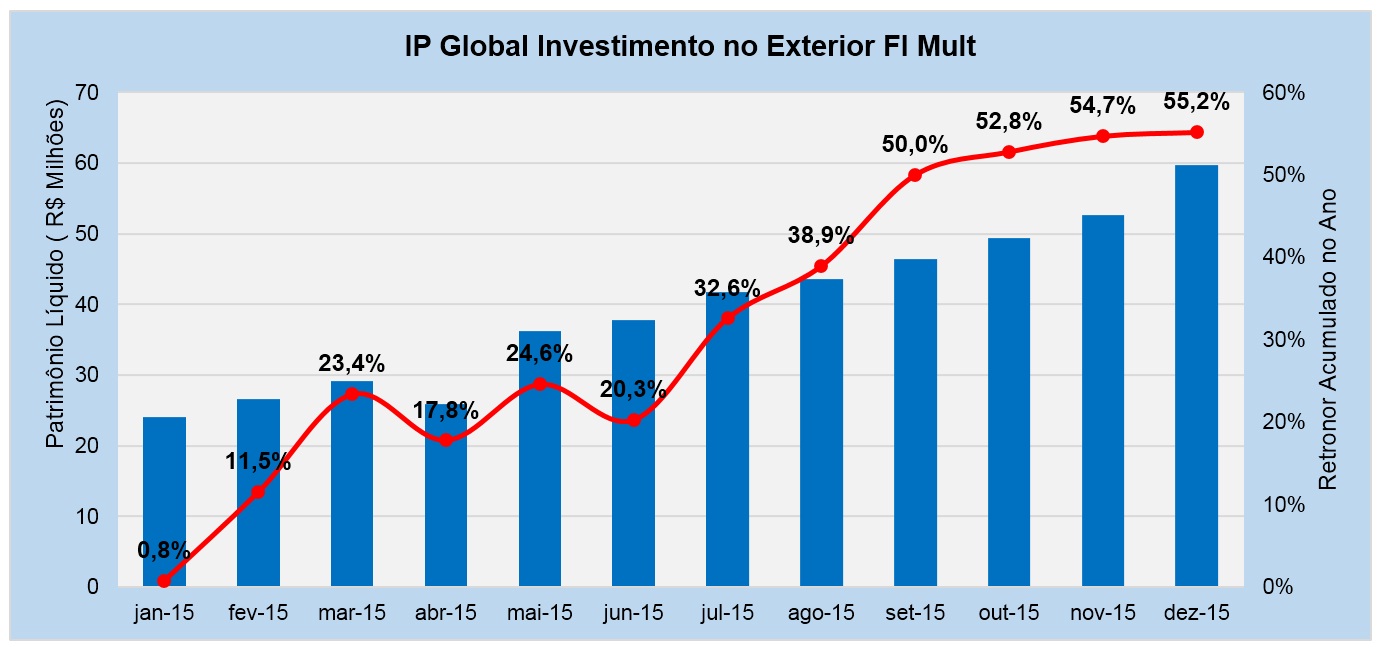

A seguir, temos a IP Capital Partner, sediada no bairro do Leblon, que foi constituída em 1988 como a primeira gestora de recursos independente genuinamente brasileira, voltada para o investimento em companhias abertas e retornos robustos de longo prazo. Aparentemente vem cumprindo o que promete aos investidores, seu fundo Global acumulou nada menos de que 55,1% (416% do CDI) em 2015.

[caption id="attachment_5689" align="aligncenter" width="960"]

O fundo aplica 100% de seu patrimônio líquido em outro veículo da empresa domiciliado no exterior, e este por sua vez, opta por não abrir sua carteira de fundos, então não temos como conferir quais ativos proporcionaram o rendimento, mas com certeza são de empresas de ótimos fundamentos e líderes em seus setores, de acordo com o último relatório, concentrado em 78% de seu patrimônio em empresas Large Cap (capitalização acima de US$ 5bi).

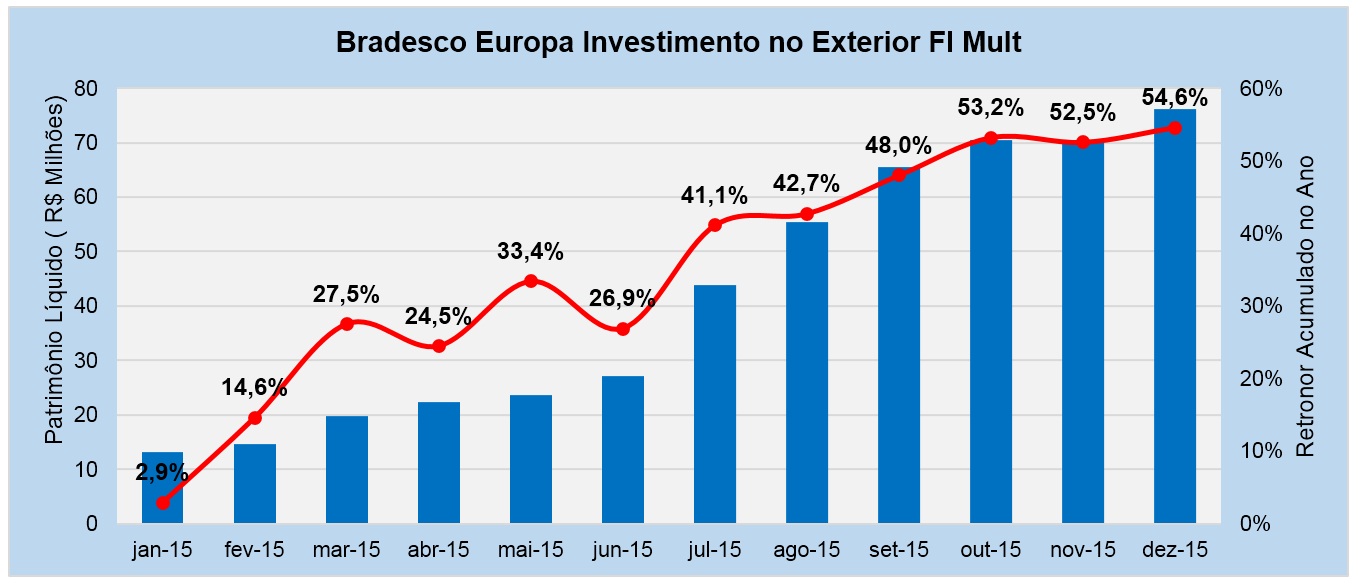

- Bradesco Europa Investimento no Exterior FI Multimercado

O recente fundo lançado pelo Bradesco, conta com uma estratégia exclusiva para aplicar ema ativos na Europa. Sendo assim, o banco decidiu por abrir uma plataforma em Luxemburgo, operando diretamente no outro lado do oceano e obtendo todas acesso as benesses do Principado. Nesse aspecto, o fundo aplica 100% de seu patrimônio líquido nesse veículo de investimento pela sua subsidiária no Grão-Ducado, o que lhe permite não divulgar abertamente sua carteira ao público.

Portanto, não possuímos acessos aos ativos nos quais os recursos estão alocados. Porém, como observado nos últimos meses, o BCE (Banco Central Europeu) renovou o programa de estímulos a economia, o Quantative Easing à moeda Europeia, injetando bilhões de euros na economia, objetivando o resgate do apetite de risco dos investidores e também da reanimação das bolsas de valores. Fato que pode explicar o ótimo desempenho do fundo em 2015. O fundo apresentou rentabilidade de 54,5% (412% do CDI).

[caption id="attachment_5690" align="aligncenter" width="991"]

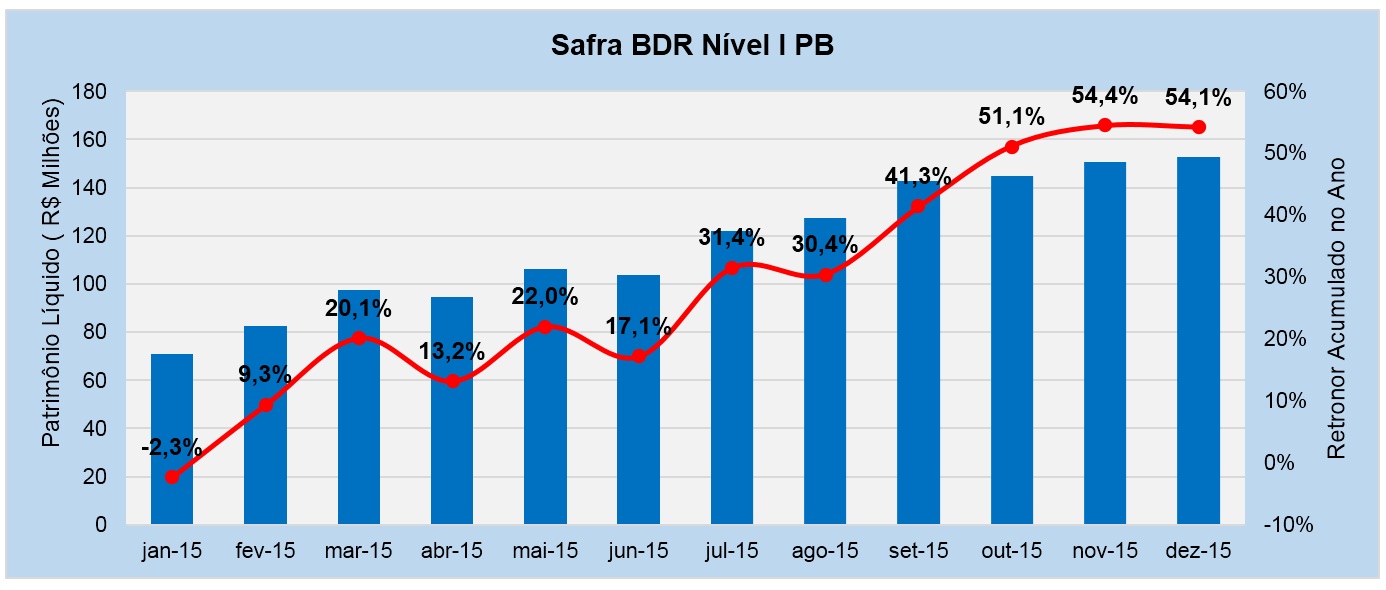

Novamente, temos o Banco Safra no páreo, com uma estratégia semelhante ao fundo ganhador, mas este direcionado aos clientes de Private Banking, apresentando rentabilidade de 54,13% (408% do CDI). Porém, diferente do campeão, este fundo também aplica em outros setores, como o financeiro e industrial: JP Morgan e Wells Fargo e Catepillar, Boeing, Merck e Exxon Mobil. De fato, mais um sinal sintomático de que o investimento no exterior pode ser uma alternativa viável e rentável para momentos como o atual.

[caption id="attachment_5691" align="aligncenter" width="968"]

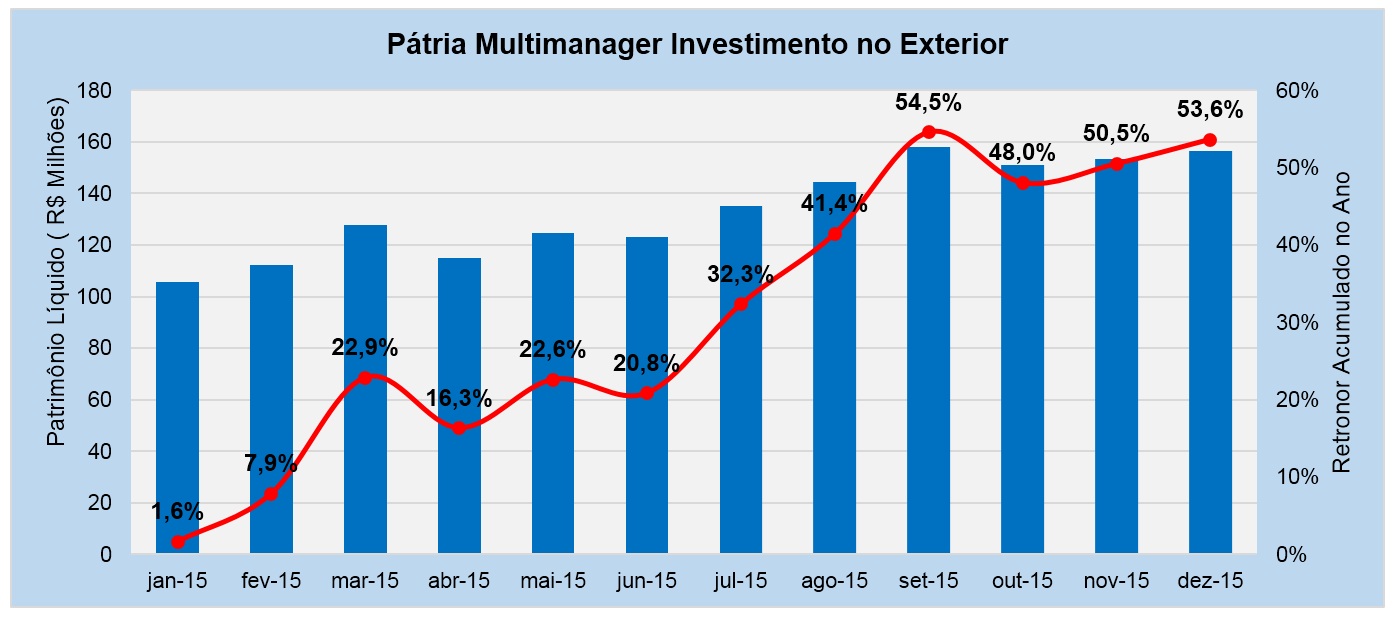

A famosa e bem-sucedida gestora de Private Equity, que possui no seu histórico cases de sucesso com operações na Kroton, Casa do Pão de Queijo, Drogasil, e no também no setor shopping centers, faz também gestão de fundos de investimentos.

Em 2010 iniciou uma parceria com a gigantesca Blackstone, uma das maiores gestoras de recursos do mundo, e sendo assim o Pátria iniciou uma plataforma de investimentos no exterior, domiciliado no Caribe, o que também lhes permite não divulgar sua carteira e nem sua estratégia final. Porém, de acordo com seu regulamento, o fundo aloca 100% de suas cotas no Blackstone Parter Offshore, que por sua vez investe em qualquer tipo de ativo ou empresa que o gestor julgar rentável. O fundo acumulou no ano 53% (404,9% do CDI).

[caption id="attachment_5692" align="aligncenter" width="1051"]

No frigir dos ovos, fica evidente que todos os fundos que apresentaram a rentabilidade bem acima da média do mercado brasileiro em 2015 possuem um fator em comum: suas estratégias contam com investimento no exterior, sobretudo em ativos de renda variável nos Estados Unidos e Europa, pois em países onde as taxas de juros são minimamente civilizadas, o investimento em ações é opção rentável e interessante ao investidor, associado também a uma bolsa de valores consolidada, o que traz de fato rentabilidade no superior no longo prazo.

Novamente com base na teoria da HME, uma das formas de explicar tais retornos extraordinários de tais fundos é a partir de dois conceitos: i) o market timing, que caracteriza a capacidade dos gestores de antecipar movimentos de alta/baixa no mercado e assim montar uma posição rentável para este momento [4]; (ii) pela habilidade de seletividade, ou seja, medir a capacidade do gestor em selecionar os ativos para compor sua carteira, no caso analisado, na decisão dos gestores em alocar os recursos do fundo em BDRs ou em fundos off-shore [5].

Existe uma infinidade de outros indicadores que podem ser usados para medirmos a eficiência dos fundos, principalmente se consideramos o risco incorrido (desvio padrão). Afinal, as estratégias vencedoras são agressivas e contam com a exposição cambial, porém, como já é de consenso do mercado, a desvalorização da moeda brasileira veio para ficar.

Ademais, importante ressaltar que em setembro 2015 entrou em vigor uma nova legislação da CMV [6], e dentre as várias alterações, houve aumento do limite de exposição de fundos ao exterior, podendo aplicar até 20% de seu patrimônio líquido (40% para investidores qualificados).

Fazer algum tipo de previsão de como se comportarão os mercados em 2016 é uma tarefa complexa e no mínimo soberba, mas creio que quando encerrarmos mais este ano, se não estes, mas fundos com estratégias muito parecidas estarão entre os mais rentáveis. Veremos em Janeiro de 2017.

Termino o estudo fazendo uma mea-culpa com a frase do comediante norte-americano Marty Allen: “Estudos econômicos normalmente recomendam que o melhor momento para comprar alguma coisa é o ano passado”.

.

.

.

Notas:

[2] Para compreender mais sobre o assunto, recomendo: Efficient Capital Markets: A Review of Theory and Empirical Wokr, Eugene Fama.

[3] Gestão ativa ou gestão passiva: qual a melhor?

[4] Um estudo interessante de market timing de fundos brasileiros: Market Timing e Avaliação de Desempenho de Fundos Brasileiros

[5] Para compreender melhor os principais indicadores de desempenho de fundos: Índice de sharpe e outros indicadores de performance aplicados a fundos de ações brasileiros

Parabéns pela matéria, muito bacana!!

O problema da estratégia com o dólar, é que ela parece muito óbvia agora, porém quem fez um buy and hold nos útlimos 10, 15 anos não se deu muito bem em relação ao CDI.

Enfim, tem muita gente que acredita fortemente na tese de que o dólar tem sempre que se valorizar frente ao real devido as diferenças de inflação, mas na prática essa é uma estratégica bem perigosa.

Abraço

Faz um desse de 2016!