Os dados do PIB de 2019 somados à recente piora do cenário externo, sobretudo devido a pandemia do coronavírus, reacendeu um debate acerca do papel estabilizador da política fiscal. Economistas heterodoxos têm defendido uma atuação maior da política fiscal como amortecedor de eventuais choques adversos externos e internos o que, segundo eles, seria inviável no atual estado institucional da economia brasileira cuja política fiscal está submetida às regras da PEC do teto dos gastos públicos aprovada no final de 2016.

O crescimento econômico é algo desejado por todos, de forma que em nome dele o país já experimentou algumas das piores políticas econômicas já vistas. Quase sempre, o manuseio equivocado de políticas macroeconômicas, sob pretexto de ampliar o crescimento, terminam em déficits públicos e/ou externos, inflação, instabilidade política e concessões de privilégios a grupos elitizados da burocracia e do empresariado. Hoje o que se vê é um discurso de, sob pretexto de um cenário internacional que piora e de uma atividade econômica que anda de lado, que a PEC do teto já não serve mais pois asfixia um dos gatilhos para o crescimento, o investimento público.

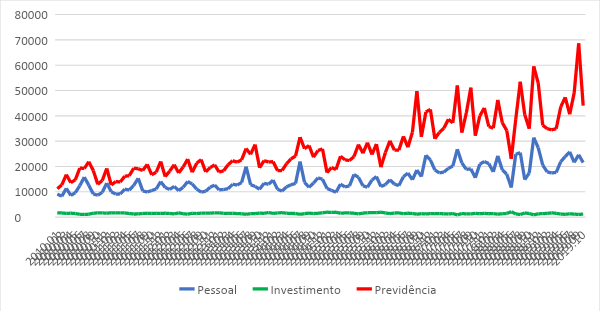

Tal discurso, no entanto, é equivocado. Como se pode ver no Gráfico 01 a dinâmica dos investimentos é a mesma de antes mesmo da aprovação da supracitada PEC em dezembro de 2016. Ao que tudo indica, a causa do comportamento das despesas de capital não é a aprovação da regra fiscal, mas sim a evolução involuntária de outras rubricas de despesas. Neste contexto, a dinâmica do investimento depende pouco do teto em vigor e mais de outras regras constitucionais que obrigam a expansão de outras rubricas no orçamento. Neste sentido, longo prazo, medidas como a reforma da previdência e outras mais que atuem sobre a expansão autônoma de alguns itens de despesas podem exercer um efeito positivo muito mais eficiente sobre a capacidade do governo investir do que simplesmente abandonar travas que atuam sobre o controle destes itens de gastos autônomos.

Gráfico 01 – Despesas de Capital do Governo Central (em milhões de R$ de 1997)

Mesmo diante disto, há o argumento de alguns economistas que em 2019 uma recessão econômica pode atingir a economia brasileira que já cresce pouco, causada por choques externos e a proliferação do coronavírus. A preocupação é legítima, no entanto, na contramão do que o restante do mundo vem fazendo. Na comunidade europeia, o número de regras fiscais saltou de 10 em 1990 para 70 em 2010 e não se vê, mesmo em países em calamidade pelo coronavírus tentativas de revogação das regras fiscais lá existentes. Além disto, o histórico de utilização de gastos públicos como amortecedor de choques no Brasil é, cristalização de benefícios permanentes para grupos de rent seekings. Além disto, a dinâmica orçamentária da economia brasileira é caracterizada como spend-tax (Silva et. al. 2010), o que significa que elevações de despesas públicas, ainda que temporárias, causa elevação a posteriori da carga tributária que, segundo a evidência empírica internacional (McBride, 2012) é recessiva no longo prazo.

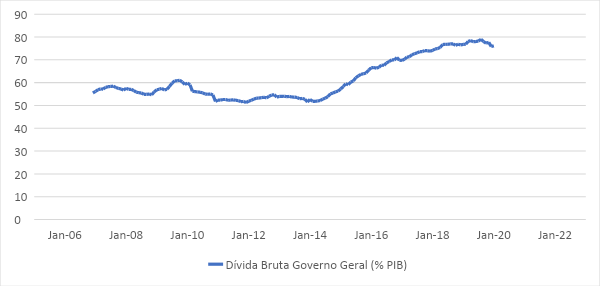

Ademais, as condições atuais da economia brasileira, parecem não permitir expansões de gastos públicos devido a restrições ao seu financiamento. Embora os economistas heterodoxos não reconheçam e permanecem fiéis à crença do moto perpétuo, ou seja, do gasto público autofinanciado, isto não passa de mera ficção. O fato é que gasto público se financia de três formas: i) tributos, ii) dívida e, iii) inflação, de forma que é ingênuo, ou até mesmo, desonesto o tratamento de uma expansão dos gastos públicos sem uma prévia e detalhada apresentação de quem o financiará. O gráfico 02 mostra a evolução da Dívida Bruta do Governo Central como proporção do PIB e o quanto custou a irresponsabilidade fiscal dos experimentos heterodoxos do passado, legitimados sempre pelo discurso da busca pelo crescimento ou pleno emprego.

Gráfico 02 – Dívida Bruta do Governo Geral Mensal (% do PIB)

O fato é que mesmo diante do meritório objetivo de ampliar o crescimento, as condições fiscais para novos estímulos não estão postas e ampliar gastos públicos em um país emergente caracterizado por uma dívida pública de 76% do PIB, além de perigoso do ponto de vista do equilíbrio macroeconômico que o país desfruta (com juros e inflação baixas para o nosso padrão histórico), pode também não entregar o crescimento proposto. Uma gama de evidências empíricas estão surge desde a contribuição de Reinhart e Rogoff (2010), estes autores encontram para um painel de economias que dívidas públicas demasiadamente elevadas podem prejudicar o crescimento, evidências semelhantes podem ser vistas em (Égert, 2015 e Woo e Kumar, 2015).

Se o problema do baixo crescimento da economia brasileira fosse macroeconômico, a recente queda na taxa de juros somada a desvalorização nominal do câmbio, como aliás sempre defenderam os economistas heterodoxos, teriam acelerado o crescimento econômico do país. O problema é mais profundo, tem a ver com baixa produtividade, baixo nível de educação e capacitação da mão de obra do país, também com insegurança tributária e jurídica que onera e dificulta ainda mais a forma pela qual os negócios são feitos no Brasil. Tudo isto, somado a um ambiente político de absoluta incerteza caracterizado por governos sabidamente fracos que se alternaram no país nesta década.

Benito Salomão

Doutorando em Economia pelo Programa de Pós-Graduação em Economia da Universidade Federal de Uberlândia e Visiting Scholar Researcher na University of British Columbia.

Notas

CASALS, J. A. National Expenditure Rules: Why; How and When? Economic Paper N. 473. European Commission. December 2012.

ÉGERT, B. Public Debt, Economic Growth and Nonlinear Effects: Myth or Reality? Journal of Macroeconomics. Vol. 43 p. 226 – 238. 2015.

McBRIDE, W. What Is the Evidence on Taxes and Growth? Special Report nº 207, 2012.

REINHART, C. M; ROGOFF, S. K. Growth in a Time of Debt. American Economic Review p. 573 – 578. 2010.

SILVA, C. G. MACHADO, S. J. LOPES, D. T. REBELO, A. M. Receitas e Gastos Governamentais: Uma Análise de Causalidade para o Caso Brasileiro. Economia Aplicada. Vol. 14. N. 4. p. 265 – 275. 2010.

WOO, J. KUMAR, M. S. Public Debit and Growth. Economica. Vol. 82, p. 705 – 739. 2015.