Com a reforma previdenciária encaminhada ao Senado, entram no foco neste segundo semestre de 2019 outros assuntos bastante relevantes, todos envolvendo a relação entre o Estado e seu custear ao longo do tempo. Possivelmente o mais relevante destes tópicos seja a reforma tributária.

Caso o leitor desconheça — o que seria pessoalmente uma surpresa —, nosso ambiente de negócios não é para amadores. Dificuldades diversas oriundas de quaisquer aspectos alheios às atividades fins (leia-se: burocracias que tomam tempo e, é claro, dinheiro de quem produz) dominam e deixam a economia em um compasso mais moroso do que poderia ter.

O Banco Mundial se encarrega de, anualmente, analisar quase 200 países do globo em suas diversas características que envolvam o ambiente de negócios — tais quais a facilidade de conseguir financiamento, a validade dos contratos, a rigidez do mercado de trabalho e o trâmite no pagamento de taxas e impostos.

Dos 190 países analisados, pasmem: estamos na posição de número 184 no que tange ao pagamento de impostos. Nossa posição como um todo é de 109 nessa lista e, dos dez itens analisados pelo estudo, em apenas três itens estamos entre os melhores 50 países. O que melhor nos posiciona é o acesso à energia elétrica (somos o 40.º melhor país neste aspecto)?

Estarmos entre os dez piores países para se pagar impostos — o que impõe uma “facilidade”, no ranking do Doing Business, de 34,40, num score que vai de 0 a 100 — acende um alerta importante e necessário: precisamos reformar nosso sistema tributário.

Sobre a consciência de que precisamos mudar nosso sistema tributário não se há muita dúvida, trata-se de um ponto pacífico, é praticamente impossível encontrar quem, como no caso previdenciário, brade que “não há o que mudar” ou “se mudar, vai prejudicar os mais pobres”. Isso é importante.

A problemática vem sobre como essa mudança será realizada.

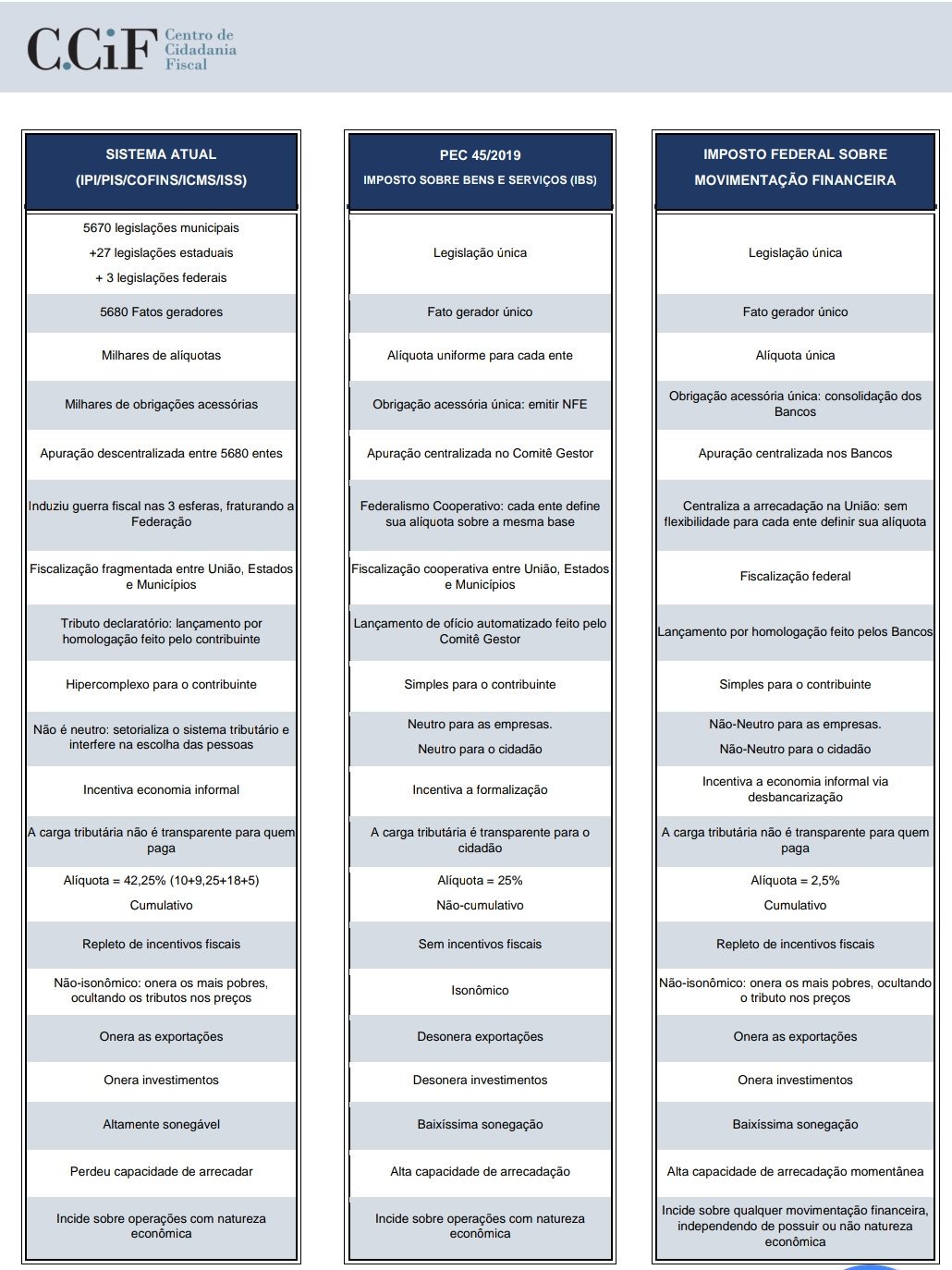

Dentre os projetos em formulação, já entregues ou em discussão, podemos separar dois tipos diferentes. O primeiro seria o de criar um imposto único sobre transações dentro do sistema financeiro e o segundo focaria em colocar tarifação sobre o que agrega valor econômico. O Centro de Cidadania Fiscal elaborou um quadro com os diversos aspectos das regras atuais e dos dois modelos de mudança atualmente em discussão.

Imposto único é uma ideia realmente sedutora. Qual o melhor remédio para um sistema tributário em que ninguém sabe o que se paga de tributos? Mas trata-se de uma ideia, assim como tantas outras que já vimos no Brasil (tal qual congelar preços), simples, direta, objetiva e absolutamente ineficiente.

Ela gera basicamente três grandes efeitos de distorção sobre os mercados: as cadeias produtivas mais longas acabariam por ver aumentar sua carga tributária (dado que a cada nova etapa haveria uma nova tarifação), o máximo que se puder será evitado se efetuarem transações dentro do sistema financeiro (já que o simples depositar ou transferir de dinheiro gera tributação, há incentivo para buscar outros meios a fim de evitar que a tributação ocorra) e o mercado de crédito agregaria em si um aumento de juros desnecessário (uma vez que a simples concessão e o pagamento de volta de um empréstimo gerariam tributação a cada etapa). Em suma, tal proposta é simples — mas, também, simplista.

Imposto sobre agregação de valor é aquele que mira no momento em que se tem uma transação econômica e aplica sobre isso uma tributação. Na prática, o que nos separa deste modelo idealizado e o que temos atualmente é o fato de termos milhares de modelos, regras, exceções, incentivos e obrigações acessórias. Nosso sistema tributário atual já mira nas transações econômicas, mas o faz de maneira tão mutável — foram 5,9 milhões de normas editadas neste campo de 1988 a 2018 — que é praticamente impossível de saber qual a alíquota paga, sua destinação real e como se pode cobrar efetivamente pelos serviços que ela afirma custear. Unificar normas e, como sempre diz Marcos Lisboa, “colocar os iguais como iguais”, representaria um enorme avanço ao país.

Importante ressaltar que esta questão é ampla, complexa e envolve interesses múltiplos no país. É de conhecimento geral que muitos locais do país se utilizam de políticas de incentivo fiscal para atrair empresas, gerar empregos e buscar aumento do desenvolvimento de suas regiões. Imaginar que a unificação tributária — em qualquer um dos dois sistemas em discussão — ocorrerá na mesma “pacificação” em que vemos ocorrer a discussão da reforma previdenciária é criar uma ilusão perigosa.

Tal direcionamento além de envolver muitos interesses terá de se justificar pelas similaridades entre os diferentes setores. Ou, mais diretamente: considerando que as regras serão unificadas, será preciso ter uma discussão social bastante clara a respeito das alíquotas — não há chance dessa unificação ocorrer simplesmente por mera imposição. Diversos setores afetados se manifestarão deixando a impressão de que precisam de benefícios “apesar da notória necessidade de mudança” (algo que já vimos na questão previdenciária, mas deve vir com força muito superior na tributária).

No final das contas, uma coisa precisa ficar clara: quanto menos tempo assuntos que não têm relação com as atividades fins de um negócio tomarem, maior espaço para produtividade teremos no país como um todo. Apesar disso, não podemos cair em mais uma arapuca em formato de solução. Passemos o tempo que precisar, mas equalizemos nosso sistema tributário da maneira correta.

Como diziam os mais antigos: a maior vantagem de estar em uma péssima situação é que você terá muitos exemplos bons para copiar e melhorar. No caso do Brasil, estamos agora entre a modernização de difícil discussão e a simplificação tosca. Essa escolha fará muita diferença para o futuro.