<![CDATA[

Poucas vezes testemunhamos o nascimento da regulação para um mercado completamente novo. Podemos ver a sutil coreografia entre agentes do mercado, instituições estatais e estudiosos do assunto tentando entender este elemento estranho que surgiu e que se chama “moeda virtual”. Alguns com medo e até pavor de que esta seja uma nova forma de financiamento ao terrorismo e de sonegação fiscal, outros sonhando com uma moeda confiável, global, descentralizada e privada, que vai acabar com as instituições financeiras tal como as conhecemos. Outros ainda simplesmente espantados, tentando compreender a natureza deste bicho estranho que apareceu.

Durante a década de 1990, o Brasil enfrentou um problema semelhante com a internet e a telefonia móvel. Um novo marco regulatório, como a Lei de Telecomunicações, e novas instituições, como a ANATEL, tiveram que ser criadas para que pudéssemos dispor destes serviços com as garantias de sua expansão e florescimento pelo país. Porém, para que houvesse a oferta do serviço ao consumidor amplo, uma grande quantidade de capital teve que ser mobilizada, com investimentos iniciais que só no longo prazo seriam amortizados. Foi necessário construir uma rede complexa de garantias públicas e privadas para que os investimentos iniciais viessem para cá. Empresas públicas, como a Telebrás, foram privatizadas, o que forçou a saída do Estado como investidor direto e empresário, para torná-lo concessionário dos serviços e regulador. No caso da telefonia, o Estado veio primeiro, depois a regulação.

As moedas virtuais são completamente diferentes neste aspecto. No Brasil já estão em pleno funcionamento algumas casas de câmbio de moedas virtuais, as chamadas exchanges, operando 24h. A exchanges nada mais são do que empresas como qualquer outra, com CNPJ e legalmente constituídas, onde alguém com uma conta bancária pode comprar sua moeda virtual. Basta uma transferência para a exchange e uma ordem de compra para adquirir a moeda. A partir daí, ela pode ser transferida para qualquer outra pessoa ao redor do mundo. Este transação é extremamente simples porque as moedas virtuais, como o Bitcoin (BTC) e Ethereum (ETH), para citar as duas mais famosas, são ao mesmo tempo unidades monetárias e arranjos de pagamento. Sendo um ativo e um serviço em um produto só, oferece a unidade de troca e a forma de transacioná-la.

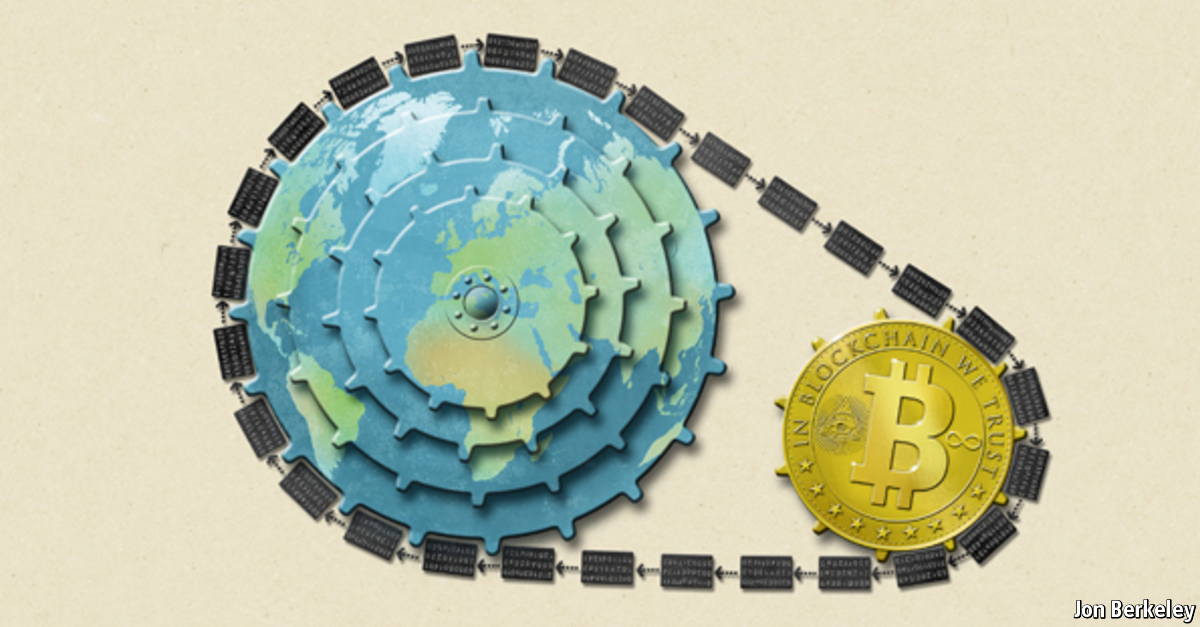

O enigma por trás delas vem do fato de que elas reúnem o que há de mais antigo em matéria relações econômicas – uma unidade monetária fungível – e o que há de mais disruptivo na tecnologia virtual. Seu funcionamento é baseado na tecnologia blockchain, que fornece os protocolos públicos de segurança para seus usuários e dá confiabilidade ao sistema.

Essa dupla natureza cria uma certa esquizofrenia quando falamos de regulação. Já temos instituições sólidas e bem equipadas, como a Receita Federal e o Banco Central, que regulam e fiscalizam ativos e serviços semelhantes, como moedas nacionais, sua custódia e transações. Porém, estas instituições supervisionam moedas emitidas por Estados e não uma moeda com uma natureza híbrida, privada e já fiscalizada pelos próprios usuários do sistema.

Uma das poucas informações de que dispomos até agora, em matéria de regulação bancária de moedas virtuais, é um curto e simples comunicado do Banco Central de 2014. Ele diz que a quantidade de transações de moedas virtuais no Brasil ainda é muito baixa e que seu uso ainda não oferece riscos ao Sistema Financeiro Nacional, principalmente considerando o volume compras no varejo. O mesmo comunicado, porém, é preciso no diagnóstico quando se mostra atento à natureza essencialmente privada deste novo ativo/serviço.

As moedas virtuais não são emitidas nem escrituradas por nenhuma autoridade pública. Tanto seu funcionamento quanto sua manutenção, oferta e auditoria são feitos por agentes sem nenhuma vinculação estatal[1]. Por usar um código de fonte aberto, o sistema é constantemente auditado de maneira descentralizada pelos seus próprios usuários. O sistema é tão sólido que até hoje ninguém conseguiu realizar nenhum desvio de fundos. Porém, assim como com o dinheiro em espécie que guardamos na carteira, a responsabilidade de custódia é inteiramente do portador. Isso significa que se você perder sua carteira virtual ou esquecer sua senha, não há a quem recorrer.

A Receita Federal está um pouco mais adiantada. No manual para declaração de imposto de renda de pessoas físicas, diz que “as moedas virtuais (bitcoins, por exemplo), muito embora não sejam consideradas como moeda nos termos do marco regulatório atual, devem ser declaradas na Ficha Bens e Direitos como ‘outros bens’, uma vez que podem ser equiparadas a um ativo financeiro”[2]. O manual também esclarece que as moedas devem ser declaradas pelo valor da aquisição. Eventual ganho pela venda por um valor maior deverá ser tributado como ganho de capital e o contribuinte deverá pagar módicos 15% sobre o valor auferido.

A Receita não saiu na frente por acaso. Há anos ela utiliza uma tecnologia de informação bem sofisticada tanto para controlar a emissão das notas fiscais eletrônicas (NFes), quanto para manter o Sistema Público de Escrituração Digital (SPED), que praticamente virtualizaram todo o controle tributário da produção empresarial[3]. A prova deste bom traquejo dos agentes fiscais com as novas tecnologias aconteceu neste último 7 de julho, quando foi feita a primeira audiência pública na Câmara para discutir a regulação de moedas virtuais no Brasil[4]. Ao lado de um famoso especialista em moedas virtuais e de um empresário do setor, o representante da receita fez uma boa exposição sobre o assunto e mostrou que o fisco está atendo às mudanças que estão por vir. Infelizmente, o representante do Banco Central, mesmo convidado, não foi à audiência. Seria interessante saber se eles mantém a mesma opinião do comunicado de 2014.

A primeira transação com Bitcoin (BTC) no mundo envolvendo mercadoria foi feita em maio de 2010, quando duas pizzas foram compradas pelo preço de 10.000 BTCs. Na cotação de hoje, este valor equivale a U$24 milhões. Em junho deste ano, no Brasil, o preço unitário do BTC chegou a mais de R$ 10.000, hoje está na casa dos R$ 7.500. O Japão já reconheceu as moedas virtuais como meio de pagamento e seu uso lá é maciço devido ao medo de uma guerra com a Coréia do Norte. Outros lugares como Austrália, Alemanha e Dubai, já regularam as moedas, inclusive de forma a evitar a dupla tributação. Acredito que, em breve, alguns aplicativos como, por exemplo, o Uber passem a aceitar moedas virtuais. O projeto de lei que está em discussão na Câmara busca justamente incluir as moedas virtuais nos arranjos de pagamento, embora o uso moedas virtuais aos chamados smart contracts tenham um potencial muito maior. Já passou da hora de discutirmos seriamente para saber se queremos regular as moedas virtuais e com qual finalidade.

Guilherme Bandeira – Bacharel em direito pela FGV-SP, filosofia pela USP e mestre (LLM) pela Universidade de Nova Iorque.

[1] Como diz o Comunicado nº 25.306\14 do Banco Central, “as entidades e pessoas que emitem ou fazem a intermediação desses ativos virtuais não são reguladas nem supervisionadas por autoridades monetárias de qualquer país” .https://www3.bcb.gov.br/normativo/detalharNormativo.do?method=detalharNormativo&N=114009277

[2] https://idg.receita.fazenda.gov.br/interface/cidadao/irpf/2017/perguntao/pir-pf-2017-perguntas-e-respostas-versao-1-1-03032017.pdf

[3]Em 2011, escrevi um breve artigo analisando os impactos da tecnologia de informação no funcionamento do nosso sistema fiscal: https://www.academia.edu/30857164/Sociedade_informacional_e_sistema_p%C3%BAblico_de_escritura%C3%A7%C3%A3o_digital

[4] Para ver a íntegra da audiência: https://www.youtube.com/watch?v=2GxaPkoHNv4