A pandemia de Covid-19 mudou a realidade econômica do mundo inteiro. Em uma crise de saúde como a que vivemos seria natural de se esperar que o setor de promissão de serviços de saúde fosse afetado, tanto público como privado. Muitas pessoas experimentaram recentemente, por exemplo, um aumento significativo nos preços pago por seus planos de saúde. A revolta é natural. Esses malditos planos e megacorporações de saúde só querem explorar o pobre pequeno consumidor com sua escala gigantesca e poder de mercado…. mas será que isso é a realidade?

O que os dados nos dizem sobre o setor de saúde suplementar do Brasil? Ele é realmente dominado por grandes corporações que exploram o consumidor por meio do poder de mercado? Como a pandemia os afetou e o que isso tem de relação com os atuais preços dos planos?

Primeiramente, quão concentrado é esse setor? A concorrência em uma indústria é uma preocupação constante devido a possibilidade de surgimento de poder de mercado por parte de oligopólios ou estruturas organizacionais próximas a monopólios.

Medidas de concentração industrial são úteis para indicar preliminarmente os setores onde o poder de mercado de uma empresa ou conjunto de empresa é significativo. Quanto maior o valor de um indicador de concentração, menor a concorrência em um determinado setor e maior o poder de mercado do grupo de empresas líder. Analistas de estratégia empresarial utilizam essas medidas a bastante tempo como forma de realizar análise de concorrência.

Em sua obra clássica, Porter (1980) recomenda que a análise de concorrência para determinar se um setor é fragmentado ou concentrado deve ser realizada por meio das razões de concentração CR4 e CR8. Essas medidas calculam o somatório do market share das 4 ou das 8 maiores empresas de determinado setor para determinar se esse grupo consegue dominar uma fatia significativa do setor. Todavia, o uso das razões de concentração apresenta uma série de deficiências, entre as quais estão o fato de elas ignorarem a totalidade do mercado, as possibilidades de fusão e aquisição dentro do mesmo e não terem uma sensibilidade adequada à presença de um participante muito forte dentro do setor.

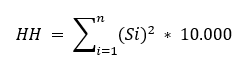

Uma medida mais adequada para medir concentração de um setor é o Índice de Hirschman-Herfindahl (HH). Ele é calculado da seguinte forma:

Onde Si é o market share da i-ésima empresa expresso em fração decimal e N é o número total de empresa do setor. O Índice HH fornece uma medida quantitativa da concentração de determinado mercado mais precisa. Um valor mais alto indica um mercado mais concentrado, onde poucas empresas dominam, enquanto um valor mais baixo indica uma competição mais intensa entre muitas empresas. Ao elevar ao quadrado o market share e somá-lo, o Índice HH penaliza mais fortemente a presença de grandes empresas do que a de empresas menores. Isso torna o índice sensível a mudanças na distribuição das participações de mercado.

O Federal Trade Commission (FCC) dos EUA utiliza o Índice HH para fins normativos de política antitrust ao determinar se um dado setor apresenta concentração de mercado ou não. O órgão utiliza três faixas para avaliação:

- 1000 ≤ HH < 1800 à Concentração Moderada. Fusões e Aquisições só serão permitidas se o aumento do índice decorrente for menor ou igual a 100 pontos;

- HH > 1800 àAlta Concentração. Fusões e Aquisições só serão permitidas se o aumento do índice for menor ou igual a 50 pontos;

- HH = 10.000 à Monopólio

Duas questões a serem definidas antes de se calcular o índice HH para o setor de planos de saúde no Brasil é qual medida de participação de mercado utilizar e como delimitar o número de participantes.

Usualmente, planos de saúde são avaliados não em termos do número de hospitais que possuem ou médicos que compõe seu corpo de credenciados, mas sim o portfólio de “vidas” que eles tem sob gestão. Quanto beneficiários pagantes o plano possui. É esse o fator que irá determinar suas receitas no fim das contas.

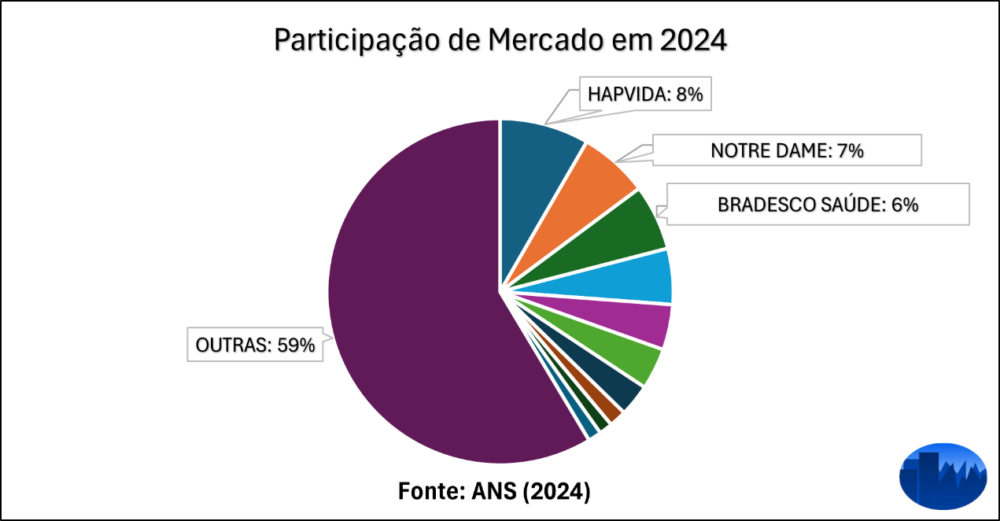

A outra dificuldade que existe é como lidar com a existência das cooperativas médicas. O Brasil possui a maior rede de cooperativas de saúde do mundo, o Sistema Unimed. Para que o leitor tenha uma dimensão, existe no Brasil um total de 263 planos de saúde Unimed contra um total de 673 planos ao todo. Isso significa que, se a Unimed fosse uma única empresa, ela concentraria 40% do total de planos de saúde no país e um market share de 38%. Todavia, cada Unimed é em si um plano de saúde autônomo e os planos estão ligados entre apenas de forma a garantir operacionalização de normativos e força sindical. A própria ANS considera que cada cooperativa é em si um plano individual e assim eu também considerei para fins de cálculo do índice.

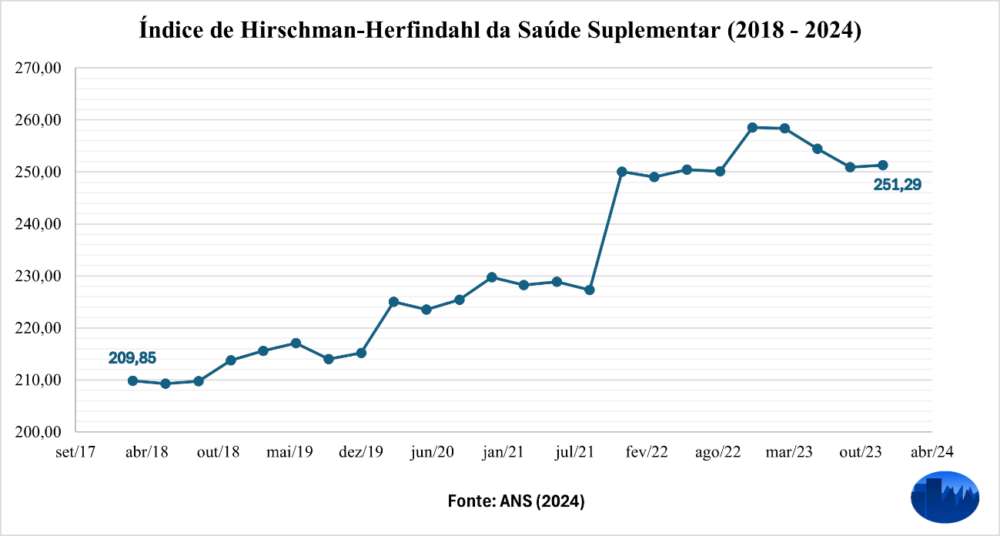

Quando realizamos o cálculo do do Índice HH os dados mostram que, de fato, ocorreu um aumento da concentração do setor de planos de saúde. Todavia, esse aumento ainda assim não torna a concentração de mercado do setor nem sequer próxima de configurar algo próximo de poder de mercado, pois ela está bem abaixo de 1.800 pontos.

O setor de saúde suplementar é ridicularmente fragmentado no Brasil. Se pegarmos unicamente o market share das 10 maiores empresas do setor, elas não conseguem responder por sequer 50% do total! A empresa líder, o Hapvida, não chega a ter sequer 8% da participação e o conjunto de pequenas empresas domina mais da metade do mercado.

Essa fragmentação pode parecer boa em teoria, afinal aproximaria o setor da concorrência perfeita. Todavia, ao contrário da impressão que se pode tirar de uma leitura ingênua dos manuais de microeconomia, a presença de muitas empresas disputando um mercado nem sempre é algo bom. A concorrência em uma indústria age continuamente no sentido de diminuir a taxa de retorno sobre os ativos ao seu nível mínimo.

Quando existe um grande número de empresas e elas são bem equilibradas, isso cria uma instabilidade ao criar incentivos para que elas concorram em preço; uma vez que diferenciais como escala, barreiras tecnológicas ou discriminação de marca. Essa concorrência de preço tende a gerar pressões negativas nos resultados financeiros e geralmente ocorre em detrimento da qualidade do produto. Não estranhe, caro leitor, que os planos vendam para vocês planos baratos cheios de restrições na utilização da rede credenciada ou com coparticipações altas.

Essa fragmentação alta é reflexo de significativas deseconomias de escala no setor. Os custos fixos do setor de saúde suplementar tendem a ser muito altos, sobretudo quando os planos operam também redes próprias de hospitais. Os custos que o plano terá mantendo essas estruturas é invariável ao volume de “vidas” atendidas pelo plano. Além disso, o setor é extremamente afetado por sinistros devido sua própria natureza. Planos de saúde perdem dinheiro (muito dinheiro) quando seus usuários precisam utilizar o plano. Os custos disparam e os resultados financeiros reduzem, sobretudo quando esses sinistros são de alto valor.

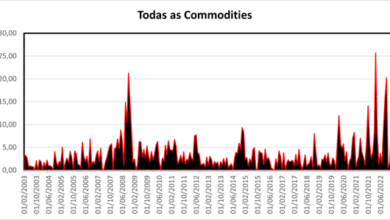

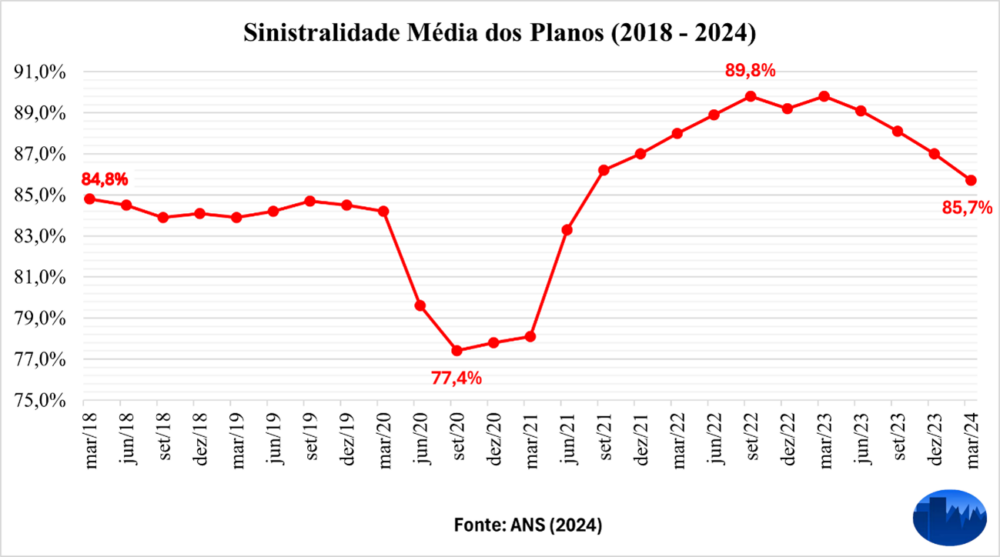

O pós-pandemia teve exatamente esse efeito no setor. Quando as pessoas voltaram a realizar seus exames e procedimentos de rotina, a sinistralidade dos planos, que estava reprimida durante a pandemia devido os lockdowns, disparou e somente estabilizou em períodos recentes.

A sinistralidade, conforme medida pela ANS, é uma métrica usada para avaliar a eficiência e a saúde financeira de uma operadora de planos de saúde. Ele mede a relação entre os custos com despesas assistenciais e as receitas obtidas pela operadora. Em termos simples, ajuda a entender quanto da receita gerada é consumido por despesas médicas e assistenciais em termos percentuais. No Brasil esse indicador chega perto de 85% e chegou perto de 90% no pós-pandemia; indicando que 90% da receita gerada pelos planos estava sendo consumida unicamente com os custos de prover saúde aos beneficiários descontado as despesas administrativas e financeira.

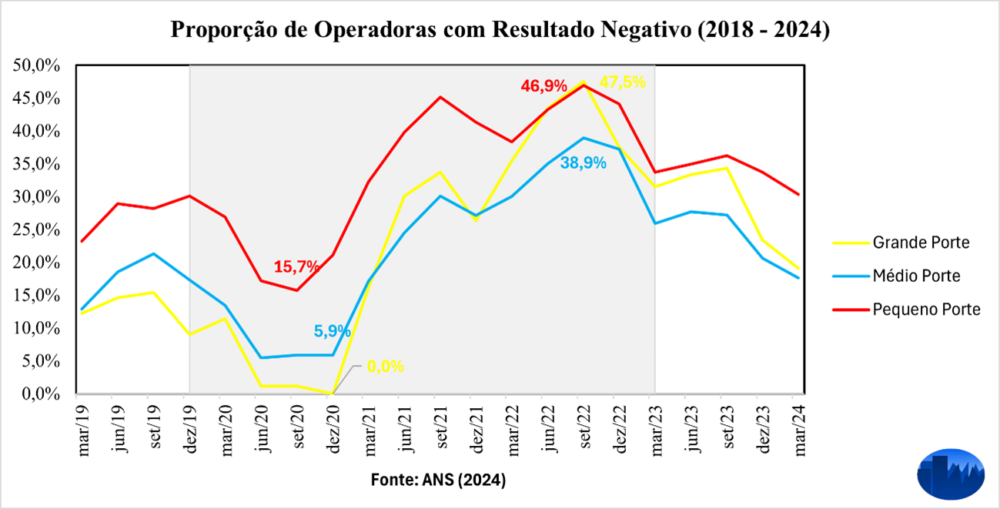

Esses custos altos não podem ser compensados com escala. Você não tem como diluir eles produzindo “mais saúde”. Como resultado, esse desequilíbrio tem um efeito imediato sobre os resultados financeiros. Algo curioso sobre isso no Brasil é que, quando ocorreu o aumento da sinistralidade durante o pós-pandemia, planos pequenos e grandes foram afetados de igual forma. A proporção de grandes planos de saúde que apresentaram resultados negativos chegou a ficar igual a dos planos pequenos. O diferencial está que, com o aumento das fusões e aquisições decorrentes de uma estratégia contínua de aumento da redução da fragmentação, os planos grandes tiveram mais capacidade de reverter esse quadro. Já os planos de médio porte apresentaram resultados melhores e mais resilientes do que ambos os planos grandes e pequenos em números de beneficiários.

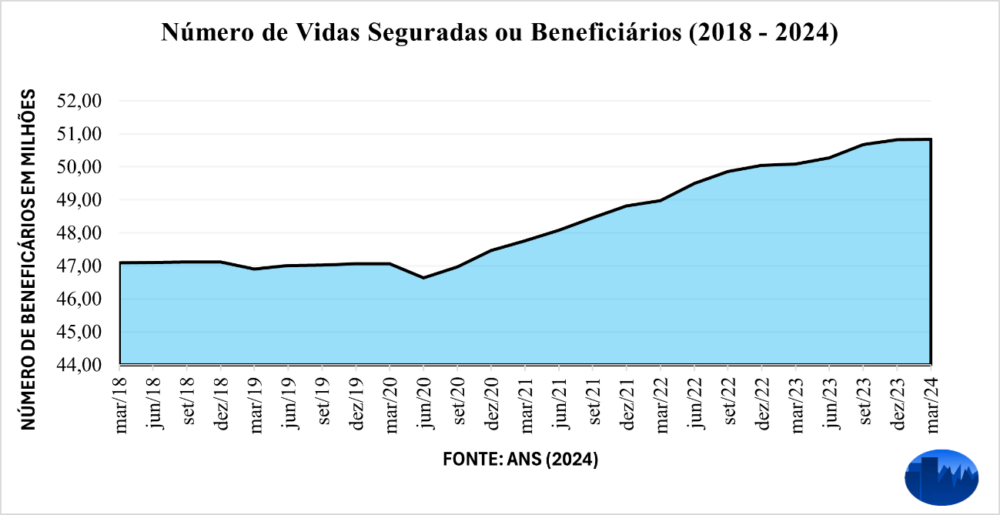

Por fim, espero que esse tema ganhe mais importância no debate público. A situação dos planos de saúde e a dificuldade deles de lidar com os custos deve ser razão de preocupação. O número de pessoas que utiliza esse serviço vem crescendo continuamente no Brasil desde a pandemia; atingindo o número absoluto de 51 milhões no primeiro trimestre de 2024. As pessoas estão mais preocupadas com a manutenção de sua saúde e, conforme nossa demografia vai envelhecendo, essa massa de beneficiários tenderá a gerar cada vez mais sinistros.

As estratégias de aumento da concentração de mercado do setor devem ser encorajadas, sobretudo quando essas apresentam possibilidades de maior eficiência em custos e diferenciação de produto. Por essa razão que movimentos como a aquisição do Notredame Intermédica pelo Hapvida deveriam ser louvados. Com isso teremos a possibilidade da criação de um grupo que controlará 15% do mercado e uma carteira nacional de “vidas”. Todavia, ao mesmo tempo, esse movimento apresenta um aumento de custos fixos, sobretudo na gestão de uma rede de hospitais e clínicas próprios, que pode não ser compensado por ganhos de escala.

———

Bibliografia:

— PORTER, Michael E. Estratégia Competitiva: Técnicas para análise de indústrias e da concorrência. Editora Campus, 1986;

— RESENDE, Marcelo; BOFF, Hugo. Concentração Industrial. Em: Economia Industrial. Elsevier Editora Ltda., 2013. p. 53-65;

— https://www.gov.br/ans/pt-br/acesso-a-informacao/perfil-do-setor/dados-e-indicadores-do-setor;