Na semana passada, o Copom já havia anunciado o comunicado de que, por unanimidade, manteria a taxa de juros inalterada, pelo menos até a próxima reunião.

”Brasília – Avaliando a evolução do cenário macroeconômico e as perspectivas para a inflação, o Copom decidiu, por unanimidade, neste momento, manter a taxa Selic em 11,00% a.a., sem viés.”

O Copom decidiu por manter a expressão “neste momento”, que indica que a decisão não é fixa, ou seja, que é possível que haja um novo ciclo na política monetária no curto prazo. O curioso foi o pequeno paradoxo criado: se ele não mudasse o comunicado indicaria que poderia alterar a taxa de juros no futuro, mas se mudasse o comunicado, isso indicaria que não iria alterar a taxa de juros. O que é contra intuitivo, uma vez que o BC normalmente muda o comunicado para sinalizar alguma mudança no futuro.

Deixando esse pequeno detalhe de lado, o mercado considerou que essa expressão poderia sinalizar um ciclo de queda da taxa de juros para voltar a estimular a economia, uma vez que os dados de atividade surpreenderam muito para baixo. Dado o histórico desse BC (viés dovish [1]) e murmurinhos na imprensa [2], a probabilidade era alta.

Dessa forma, as atenções estavam todas voltadas para a ata que poderia dar explicações melhores sobre os próximos passos da política monetária e sobre o significado da expressão “neste momento”.

Houve duas grandes mudanças da ata passada para essa. A primeira foi o parágrafo 31:

31. O Copom avalia que pressões inflacionárias ora presentes na economia – a exemplo das decorrentes dos processos de realinhamentos de preços citados anteriormente e de ganhos salariais incompatíveis com ganhos de produtividade – tendem a arrefecer ou, até mesmo, a se esgotarem ao longo do horizonte relevante para a política monetária. Em prazos mais curtos, some-se a isso o deslocamento do hiato do produto para o campo desinflacionário. Ainda assim, o Comitê antecipa cenário que contempla inflação resistente nos próximos trimestres, mas, que, mantidas as condições monetárias – isto é, levando em conta estratégia que não contempla redução do instrumento de política monetária – tende a entrar em trajetória de convergência para a meta nos trimestres finais do horizonte de projeção.

Nesse parágrafo, embora leve em consideração o fato do hiato do produto se deslocar para o campo desinflacionário, o Copom deixa explicito que a vontade de fazer a taxa de juros cair no curto prazo é nula (“isto é, levando em conta estratégia que não contempla redução do instrumento de política monetária“).

Além disso, as projeções de inflação só tendem a entrar em trajetória de convergência para a meta nos trimestres finais do horizonte de projeção, isto é, apenas em 2016. Os motivos usados são de que os salários ainda crescem acima da produtividade, o que gera pressões inflacionárias, e que ainda há um realinhamento dos preços de administrados com os livres.

Dessa forma, com as projeções de inflação ainda apertadas e com o desejo explícito de não querer promover um ciclo de baixa, a expressão “neste momento” usada no comunicado ganha um caráter hawkish, isto é, se for para alterar a taxa de juros, será para cima. Nada de cortes no curto prazo.

A outra grande mudança da ata foi o parágrafo 25:

25. O Copom destaca que o cenário central também contempla expansão moderada do crédito. Importa destacar que, após anos em forte expansão – arrefecida com a introdução de medidas macroprudenciais em finais de 2010 – o mercado de crédito voltado ao consumo passou por uma moderação, de modo que, nos últimos trimestres observaram-se, de um lado, redução de exposição por parte de bancos, de outro, desalavancagem das famílias. No agregado, portanto, infere-se que os riscos no segmento de crédito ao consumo vêm sendo mitigados. Em outra dimensão, o Comitê considera oportunas iniciativas no sentido de moderar concessões de subsídios por intermédio de operações de crédito.

O que vimos nos últimos anos, realmente, foi uma desaceleração do crédito privado compensado pelo crescimento do crédito público e, portanto, uma expansão moderada do crédito total. A inadimplência nesse período também foi baixa, o que prova a redução de exposição por parte dos bancos e a desalavancagem das famílias.

Entretanto, mais recentemente, com a piora do fiscal, os bancos públicos pararam de acelerar suas concessões de créditos e os bancos privados intensificaram a desaceleração devido ao aumento das taxas de juros, o que era de se esperar.

A mudança nesse parágrafo sobre crédito foi a janela dada para sinalizar alguma medida que pudesse ser dada pelo BC neste setor. O que de fato ocorreu no dia seguinte à ata.

A medida de diminuir o compulsório (ver aqui) tem como objetivo aumentar a oferta de crédito. É como nos livros base de economia onde se aprende o multiplicador da moeda através dos empréstimos feitos pelos bancos. Quanto menor é o compulsório mais dinheiro pode ser emprestado e devido ao multiplicador da moeda, o sistema financeiro sofre alavancagem e a oferta de crédito é aumentada significantemente.

Usando um exemplo bem simples para ilustrar como o compulsório afeta a oferta de crédito: uma pessoa deposita R$100 na conta de seu banco. Esse banco não deixa o dinheiro parado, ele emprestará para outra pessoa. Mas há um mínimo exigido que permaneça no caixa do banco pelo Banco Central (compulsório), digamos que 10% do total. Então o banco emprestará R$ 90 (os R$100 que a pessoa depositou menos R$10 de compulsório que deve se manter no caixa do banco) para outra pessoa que provavelmente pagará uma outra pessoa. Essa outra pessoa depositará esse dinheiro na sua conta: R$ 90 e o processo se repetirá até que o montante seja ínfimo e o processo se esgote. Ou seja, com os mesmos R$100 depositados inicialmente, gerou-se uma quantidade de R$ 1000 no sistema. Então quando o compulsório passa de 10% para 5%, o total de crédito fornecido aumenta, pois os bancos podem emprestar mais dinheiro e o que era R$1000 passam a ser R$2000.

Além da diminuição do compulsório, o BC aumentou o número de instituições elegíveis para ofertar crédito e diminuiu o grau de exigência de algumas delas para que concedessem crédito em alguns seguimentos como os que se enquadram no PSI (Programa de Sustentação do Investimento), que englobam os setores de veículos e caminhões entre outros.

O BC, portanto, claramente está preocupado com a oferta de crédito. O que é de se estranhar é que quando quis apertar as condições monetárias para controlar a inflação, elevando a taxa Selic em 3,75%, sabia que um dos canais de transmissão da política monetária é o crédito e portanto deveria antecipar que haveria uma desaceleração do crédito.

Em termos práticos, a medida deverá ter impacto menor que o estimado pelo BC de R$ 45 bilhões por um motivo muito simples: o problema não é a oferta de crédito e sim a demanda.

No exemplo que escrevi acima só haverá esse ciclo se as pessoas demandarem mais empréstimos. Dado nosso cenário de incertezas devido ao ano eleitoral e de deterioração da atividade e dos níveis de confiança, a demanda por crédito continuará baixa. Além disso, os bancos também não terão incentivo de acelerar o crédito e aumentar o risco de seus balanços com uma possível alta da inadimplência. Acredito que boa parte dos bancos privados não querem entrar nesse jogo de alto risco..

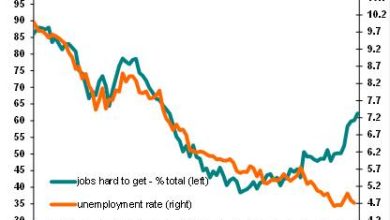

A minha visão geral da ata do Copom e da medida macroprudencial tomada pelo BC é de que por motivos de credibilidade, o BC não quer dar sinais de fraqueza e portanto, quando observou que o mercado precificava quedas na curva de juros, atou suas mãos, deixando explícito de que não haverá cortes na taxa de juros. No entanto, o cenário macroeconômico poderá demandar um ciclo de baixa ano que vem se a atividade desacelerar. Várias instituições renomadas já acreditam que estamos vivendo uma recessão técnica (2 trimestres seguidos de crescimento negativo). Se comprometer com algum lado fortemente nesse cenário de alta volatilidade foi dar um tiro no próprio pé.

Já a medida macroprudencial foi o segundo tiro no pé. Um dos canais para que a inflação ceda é o crédito e para isso ele tem de desacelerar. Quando o BC toma essa medida, sinaliza que não permitirá que a atividade desacelere via o canal de crédito. Uma medida que vai contra o sinalizado pela ata e obstrui o canal de transmissão.

Eleitoralmente as medidas fazem todo o sentido: mantém a taxa de juros alta para sinalizar o controle da inflação (variável chave para as eleições) e promove uma medida que muitas pessoas desconhecem e que só sentirão os efeitos positivos dela, que é a não recessão e o possível não aumento da taxa de desemprego (outra variável chave). Soma-se a isso, o controle da taxa de câmbio, também conhecido como populismo cambial. Parece que os rumores de Alexandre Tombini no Ministério da Fazenda no ano que vem são fortes..

[1] Ver notas do meu texto anterior (aqui) [2] http://www.valor.com.br/brasil/3622640/governo-espera-mudanca-do-copom