Qual a probabilidade de nevar na região do Nordeste brasileiro?

Qual a probabilidade de você ganhar sozinho em sorteio da loteria?

Qual a probabilidade de um time da quarta divisão ser campeão da nacional?

Bem, praticamente todas as probabilidades elencadas são mínimas. Tendem a zero, mas não são zero, alguma possibilidade existe.

Indo além, se você tivesse que apostar seu dinheiro nesses tipos eventos, a chance de você perder todo o seu capital investido é enorme, contudo se você acertar e o evento se concretizar, seu ganho deverá ser muito grande, inversamente proporcional a chance do evento ocorrer.

Dito em outras palavras, o futuro está no preço. E como uma aposta qualquer, você pode aplicar seu dinheiro para tentar prever um evento futuro e convertê-lo em ganhos. Pois bem, mas qual é o preço justo dessa aposta? Qual o preço realmente válido para apostar em um evento improvável?

Bem, algumas letras gregas e um pouco de matemática vão nos ajudar.

Apostas e Opções

Voltando a pergunta inicial, mas ao invés de apostarmos na chuva na região Nordeste do Brasil, vamos apostar em ativos financeiros.

Sabendo que as ações da Petrobrás hoje são cotadas em torno de R$ 21,00, qual a probabilidade delas estarem em R$ 100,00 no final do ano? Baixa, mas existe. E quanto você pagaria para apostar nisso? Muito pouco, pois sabe que com certeza perderá dinheiro.

Qual a probabilidade do Bitcoin valer R$ 0,25 no final do ano? Baixa, mas com certeza pode ocorrer. E quanto você pagaria nessa aposta? Pouco também.

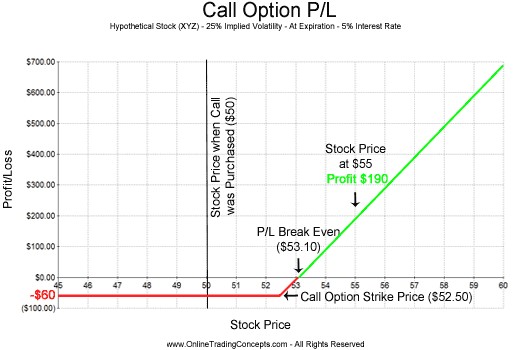

Bem, esse basicamente é o conceito do prêmio de uma opção. O quanto você está disposto a pagar (a mesma coisa vale para os mercados financeiros) para estar exposto em tais eventos.

Sendo um pouco mais formal na definição. Prêmio é o preço de um contrato de opção, ou seja, o valor pago pelo comprador (titular) do contrato ao vendedor (lançador) no momento da aquisição da opção.

Uma opção confere, ao titular, o direito (e não obrigação) de comprar um determinado ativo (ação, título ou bem qualquer) por um valor determinado, enquanto o vendedor de uma opção é obrigado a concluir a transação naquele preço especificado na opção

Uma opção pode ser entendida como ao sinal pago na intenção de compra de um imóvel, pois garante o preço fixo e a preferência na compra, ou seja, você paga um sinal de R$ 2.000,00 para ter o direito, se gostar realmente do imóvel, a um compra de um ativo que tem valor final de R$ 300.000,00. Se amanhã o imóvel vale R$ 320.000, a opção valorizou, pois você ainda pode comprar o imóvel pelos originais R$ 300.000,00.

As opções fazem parte do famoso grupo dos derivativos, ou seja, ela deriva de outro ativo. Isto significa que o valor de uma opção e suas características de negociação estão ligadas a um ativo adjacente, como no exemplo da casa acima.

Por exemplo, uma opção da VALE15 está ligada ao direito de compra ou venda do ativo VALE PN (VALE4). O ativo ao qual a opção está sendo negociada pode ser uma ação, um índice, um contrato futuro, uma letra do tesouro, uma commodity, etc.

[caption id="attachment_11540" align="aligncenter" width="520"]

O Modelo Black-Scholes, determinando o valor da aposta

No final da década de 60, a colaboração de três pesquisadores resultou no chamado Modelo Black-Scholes, que se tornou um dos principais modelos matemáticos que hoje são utilizados nos mercados financeiros.

Publicado na edição de maio-junho de 1973 do Journal of Political Economy (Black & Scholes, 1973). Esse trabalho deu a um de seus autores, Myron Scholes (o outro autor, Fischer Black, falecera em 1996), e a um de seus colaboradores, Robert Merton, o Prêmio Nobel de Economia de 1997.

A proposta de Black-Scholes é determinar o preço de uma opção de compra somente em função do preço do ativo e de outras variáveis conhecidas. Para isso, são estabelecidas as seguintes hipóteses:

Como hipóteses fundamentais do Modelo Black-Scholes pode-se agrupar:

- H1) A taxa de juros é constante ao longo do tempo;

- H2) O preço do ativo-objeto segue um caminho aleatório ao longo do tempo;

- H3) O preço do ativo-objeto segue um caminho contínuo ao longo do tempo;

- H4) A distribuição de preços do ativo-objeto é log-normal;

- H5) A volatilidade do ativo-objeto é constante ao longo do tempo;

- H6) Não há custos de transação;

- H7) É possível ficar livremente comprado ou vendido em qualquer quantidade fracionária de opção ou ação;

- H8) Não é possível realizar arbitragem e

- H9) O mercado é perfeito.

Fazer todos os cálculos do modelo Black & Scholes não é fácil, o ideal é ter a ajuda de computadores, utilizar alguma calculadora disponível online[1] ou utilizar o Excel com cotações em tempo real[2].

Calcularemos somente a opção call (compra), uma vez que o cálculo da opção put (venda) é realizado da mesma maneira, porém com sinal inverso.

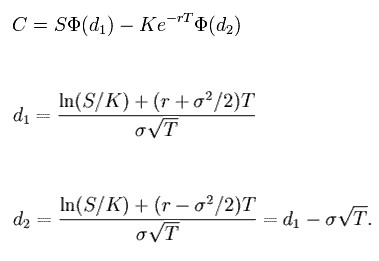

A fórmula de cálculo do modelo Black & Scholes para calcular o prêmio de uma call européia é este monstrengo aqui:

Estamos apresentando apenas por formalismo, não dê tanta importância a fórmula, mas apenas aos conceitos por trás que logo serão demonstrados.

Em que as variáveis são:

- Preço de Exercício do ativo K

- Data de Exercício, com prazo T medido como fração de um ano. É o tempo a decorrer entre a data da análise e a data de exercício.

- Preço da Ação S da qual deriva a opção call (de compra).

- Taxa de Juro livre de risco r com período anual e medida como taxa instantânea no regime de capitalização contínua.

- Volatilidade anual medida geralmente como o desvio-padrão dos retornos da ação.

Por enquanto, paramos por aqui. Aguarde a segunda parte do artigo para compreender a dinâmica das variáveis desse teorema.

[1] Calculadora Online de Black & Scholes: como esta aqui

Um Comentário