Você no Terraço | por Raphael Vasconcelos*

Tem ganhado destaque o recente debate sobre a relação entre taxa de juros e inflação, a julgar pelas réplicas e comentários que se seguiram ao primeiro texto enviado por André Lara Resende ao Valor Econômico [1]. Os debatedores têm se inspirado em artigo recém-publicado de John Cochrane, de Stanford; ele, por sua vez, inspirou-se nas também recentes políticas de Quantitative Easing (QE), adotadas por boa parte dos países desenvolvidos.

O Brasil não é – ainda, esperamos todos – um país desenvolvido, mas também teria realizado certo tipo de QET, ou “Quantitative Easing Tabajara”, como sugere Armínio Fraga, ex presidente do Banco Central. No livro “A crise fiscal e monetária brasileira”, uma coletânea de artigos organizada por Edmar Bacha [7], Armínio e outros estudiosos analisam a atual relação entre o Tesouro Nacional e o BC, e concluem que este último vem adotando certas práticas similares às do FED. Enquanto os efeitos do QE “original” ainda são discutíveis, os economistas do livro são unânimes ao afirmar que as práticas brasileiras produzem impactos predominantemente adversos à economia – daí o “Tabajara” de Armínio Fraga.

O Quantitative Easing brasileiro se caracterizaria pela expansão dos gastos do governo (as estatais inclusas), originada pela expansão do balanço do Banco Central e intermediada por este. A expansão da Conta Única do Tesouro permitiu ao governo pagar juros e amortizar parte da dívida, abrindo espaço para o aumento das despesas primárias; o BC, por sua vez, conteve a injeção de liquidez mediante a realização de operações compromissadas, pressionando negativamente o prazo médio da dívida pública do governo. É nesse sentido que Armínio Fraga usou a expressão QE Tabajara (ou QET).

Antes de nos aprofundarmos nas práticas, precisamos contextualizá-las. O Brasil experimentou, na década passada, um boom de commodities, acompanhado de alto fluxo de entrada de divisas. Para fazer frente às pressões sobre o câmbio, o Banco Central realizou compras esterilizadas (a autoridade monetária compra dólares no mercado, pagando com reais, e vende títulos para evitar pressões inflacionárias) e expandiu significativamente seus ativos em moeda estrangeira. Em dezembro de 2004, por exemplo, eles representavam 33 % do total de ativos do BC; em 2007, no mesmo mês, eram 46%, mesma porcentagem de novembro de 2016 [3].

O valor dos ativos em moeda estrangeira varia, diariamente, conforme a cotação do real ante as demais moedas: se, por exemplo, o real valoriza-se em relação ao dólar, seus ativos em dólar desvalorizam-se, e assim o BC apresenta um prejuízo contábil. Dada a flutuação da taxa de câmbio, o resultado do BC, com o crescente acúmulo de reservas, passou a tornar-se “excessivamente volátil, o que prejudica a análise do resultado das operações de política monetária”, conforme justificou o governo ao editar a MP nº435, posteriormente convertida na lei 11.803, de 2008.

A lei 11.803 é peça chave nesse texto. A fim de lidar com a volatilidade do balanço do Banco Central, a nova legislação prevê, em resumo, que: I) se as reservas cambiais valorizarem e o BC apresentar lucro contábil, este deve ser transferido à Conta única do Tesouro Nacional e; II) se o contrário acontecer e o BC apresentar prejuízo, o Tesouro compensa a diferença transferindo títulos públicos ao Banco.

Com a lei 11.803, balanço do BC cresceu, em termos reais, 716%, como nos mostra em seu artigo (que também faz parte do livro) Marcos Mendes, especialista em Economia do Setor Público. Como descreve o também ex-presidente do Banco Central Gustavo Franco, no artigo “ O jogo do papagaio”[2], de janeiro de 2008 a julho de 2015, os resultados positivos acumulados, com a valorização das reservas, somaram R$ 437 bilhões, os títulos de posse do Banco chegaram a R$ 1,1 trilhão, e a conta única do TN alcançou R$ 812 bi. Como se pode ver, a magnitude da expansão do balanço do BC é similar à do FED sob QE [6].

Feita a contextualização, falemos, finalmente, das práticas do “Quantitative Easing Tabajara”. Em primeiro lugar, como argumenta Marcos Mendes, ainda no mesmo artigo, o governo federal utilizou os resultados transferidos pelo BC para pagar juros e amortizações da dívida pública, o que lhe permitiu aliviar sua restrição orçamentária e praticar políticas expansionistas, aí incluso o significativo aporte do Tesouro ao BNDES. Diante disso, Mendes pontua, seguindo entendimento do FMI, que o BC está financiando implicitamente o Tesouro.

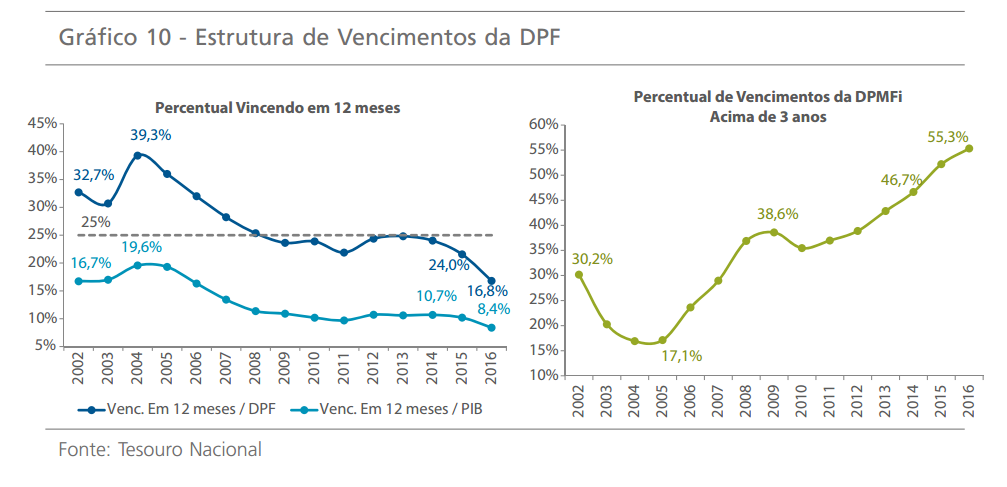

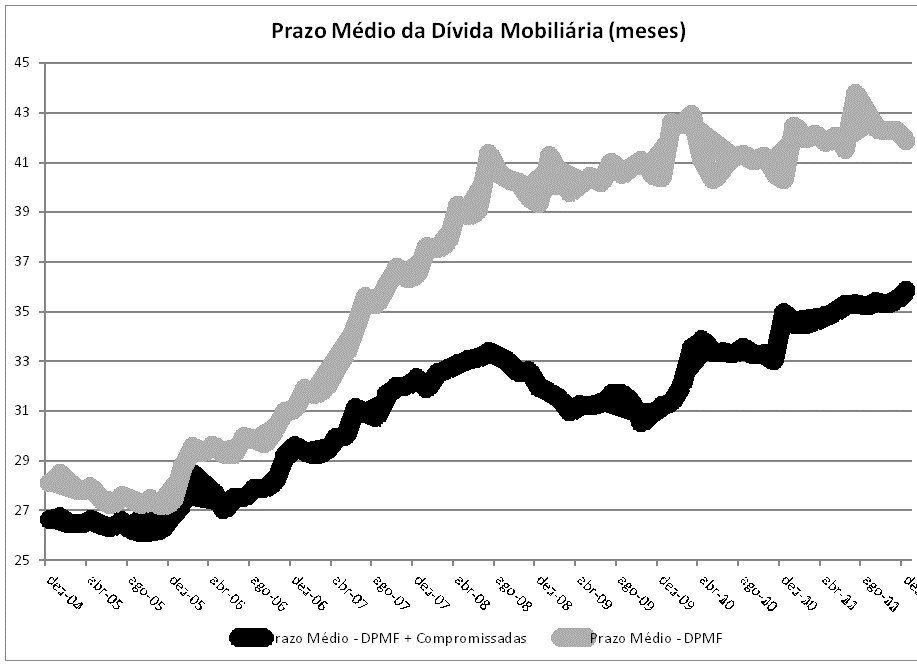

Por outro lado, a redução da dívida pública, ou os “resgates líquidos do Tesouro em mercado”, exerceu pressão sobre a liquidez da economia, o que obrigou o BC a expandir suas operações compromissadas (o Banco Central vende títulos com o compromisso de recomprá-los em curto ou curtíssimo prazo). O financiamento da dívida pública por meio de operações compromissadas, que são mais sensíveis a flutuações na taxa Selic, pressiona negativamente o prazo médio da dívida pública e amplia as preocupações com a dominância fiscal, conforme afirma Ricardo Augusto Gallo no mesmo livro. Na verdade, pelos dados do TN, esse prazo vem aumentando, porque se ignora o impacto das operações compromissadas sobre o estoque da dívida, como aponta Márcio Garcia[8] A necessidade de conter a injeção de liquidez do governo federal e a redução do prazo médio da dívida pública limitam a ação da autoridade monetária.

Ainda segundo Ricardo Gallo, outro fator a reforçar as preocupações com a dominância fiscal é o inchaço da carteira de títulos públicos em posse do BC, valorizados em mais de $1 trilhão, em relação ao seu patrimônio de aproximadamente R$ 130 (dados do balancete de novembro de 2016). A deterioração fiscal do governo, nesse caso, teria impacto significativo sobre o valor dos ativos do BC, “atingindo diretamente o agente emissor da moeda”, nas palavras de Gallo. O inchaço dos ativos domésticos do BC torna o balanço do banco mais volátil e limita a ação da autoridade monetária, ao mesmo tempo em que aumenta o perigo da dominância fiscal.

Esses são, enfim, alguns dos problemas derivados da atual relação entre o Tesouro Nacional e o Banco Central. Em “A Crise Fiscal e Monetária Brasileira”, diversas são as propostas de reforma do quadro atual; um ponto de partida seria alterar a forma como a autoridade monetária lida com os lucros advindos da variação das reservas. Seria preferível, sugere Marcos Mendes, que os lucros fossem creditados em um fundo do BC, utilizado para cobrir as perdas com a desvalorização das divisas estrangeiras. Assim, o Banco Central não precisaria transferir recursos ao Tesouro nem dele dependeria para compensar seus prejuízos.

Há muitas outras propostas de reformas, mas elas não fazem parte do escopo desse texto e, por isso, recomendo a leitura do livro. O Brasil convive com problemas persistentes de inércia inflacionária e juros estratosféricos. Se eliminarmos práticas como o QE Tabajara e fizermos adequadas reformas fiscais e institucionais, é possível que possamos, então, “combinar com os russos” (os milhões de agentes econômicos) uma redução mais vigorosa dos juros que não implique pressões inflacionárias.

Observem que o prazo médio da Dívida Mobiliária é superestimado quando não se levam em conta as operações compromissadas.

Os dados só vão até 2011, mas, mesmo assim, ilustram o argumento.

Raphael Vasconcelos Graduando em Economia na PUC-Rio

Notas [1] http://www.valor.com.br/financas/4852372/economistas-discutem-no-valor-impacto-do-juro-alto-na-inflacao [2] http://economia.estadao.com.br/noticias/geral,o-jogo-do-papagaio,10000005761 [3] http://www.bcb.gov.br/htms/inffina/be201611/Demonstra%E7%F5es%20nov2016.pdf [4] http://www.bcb.gov.br/htms/inffina/be200712/dezembro2007.pdf [5] http://www.bcb.gov.br/htms/inffina/be200412/9completo.pdf [6] https://www.newyorkfed.org/medialibrary/media/banking/international/09.28.2015-balance%20sheet-2.15pm.pdf [7] BACHA, Edmar. A crise fiscal e monetária brasileira. 1ª edição. Rio de janeiro: Civilização Brasileira. 2016. [8]http://www.economia.pucrio.br/mgarcia/Artigos/Artigos%20Valor/Valor%20101223%20MGarcia.pdf