Grã-Bretanha, início da década de 1990, cenário de um dos eventos mais emblemáticos da história dos mercados financeiros, a Quarta-Feira Negra. Dentre suas inúmeras consequências, o Banco da Inglaterra perdeu bilhões de libras [1], especuladores fizeram fortunas e seus impactos políticos reverberaram ao longo das décadas seguintes [2].

O ponto-chave na análise do tema é o ingresso da Grã-Bretanha no Mecanismo Europeu de Taxas de Câmbio (MTC). Em termos gerais, seu funcionamento era pautado na ancoragem cambial, dentro de uma banda com pontos de máximo e mínimo pré-estabelecidos, das diferentes moedas europeias nacionais em relação à moeda alemã (marco alemão) e, consequentemente, em um sistema de paridade entre as diferentes taxas de juros de cada país-membro do MTC. O próprio mecanismo se insere num contexto de harmonização entre as nações europeias após o fim da Segunda Guerra Mundial, declínio do sistema de Bretton Woods [3] e ascensão da doutrina neoliberal nos países desenvolvidos [4]. O MTC foi introduzido pela Comunidade Econômica Europeia no ano de 1979 e o ingresso britânico somente aconteceu em 1990, motivo de fortes disputas políticas entre a primeira-ministra Margaret Thatcher (contrária) e o chanceler John Major (favorável), fora pautado em três expectativas principais [5]:

- Estabilização da moeda;

- Baixa inflação;

- Prosperidade;

Após a concretização do ingresso da Grã-Bretanha no MTC, três importantes questões foram levantadas:

- Considerando as iminentes eleições, a popularidade de Thatcher seria impactada positivamente?

- Quais seriam as consequências da paridade entre libra e marco alemão?

- A taxa de câmbio (1 libra/ 2,95 marco) estabelecida unilateralmente pela Grã-Bretanha seria sustentável [6]?

O então chanceler John Major acabou se tornando o principal personagem político ligado ao MTC, fato que posteriormente o levou a substituir Margaret Thatcher no cargo de primeiro-ministro. Entretanto, a almejada prosperidade não foi alcançada. Embora o problema inflacionário, principal alvo do governo, tenha sido resolvido, a economia britânica passou a enfrentar uma recessão econômica aliada à alta taxa de câmbio, resultando em uma considerável queda nas exportações e afetando diretamente as empresas britânicas. Um dos relevantes problemas da economia britânica, na época, era mercado imobiliário, cuja relação com a taxa de juros será destacada posteriormente [7].

O primeiro ponto de inflexão da situação macroeconômica euro-britânica foi o choque alemão. A recém-unificação entre Alemanha Ocidental e Alemanha Oriental veio acompanhada de uma pressão inflacionária crescente, desta forma a reação do conselho do Bundesbank (Banco central alemão) se deu na elevação da taxa de juros. Contudo, a taxa de juros britânica não foi elevada, desconsiderando o pressuposto da paridade entre taxas. Essa decisão pode ser compreendida ao considerarmos a bolha do mercado imobiliário, onde a capacidade de pagamento de hipotecas (financiamento imobiliário de longo prazo) encontrava-se comprometida por dois principais fatores:

- O preço dos imóveis, dado como garantia no empréstimo, havia caído consideravelmente;

- O aumento da taxa de juros incidente sobre o empréstimo estava diretamente atrelado à manutenção da paridade entre taxas do MTC e, consequentemente, o agravamento da capacidade de pagamento de hipotecas estava, em última instância, dependente da política monetária do Bundesbank.

A diferença entre a taxa de juros da libra e do marco resultou em uma corrida pela venda da moeda britânica e compra da moeda alemã no mercado cambial, levando a libra ao limiar inferior da banda estipulada pelo MTC. Tal cenário foi o tema central de um encontro europeu de ministros das finanças e banqueiros centrais realizado na cidade inglesa de Bath. Seus principais personagens foram Norman Lamont, o novo chanceler britânico, e Helmut Schlesinger, presidente do Bundesbank, onde o segundo fora duramente pressionado pelo primeiro em prol de um corte na taxa de juros alemã, sob o argumento de que essa estaria ancorando as demais taxas de juros nacionais em um patamar demasiadamente alto. O corte esperado pelo governo britânico não ocorreu, surgindo assim duas possibilidades:

- Elevação da taxa de juros;

- Diminuição da banda inferior da taxa de câmbio;

Contudo, um segundo ponto inflexão seria a crise econômica italiana [8]. A venda de liras italianas e a desvalorização cambial resultante puseram a permanência do país no MTC em questão. O Governo italiano reagiu, em conjunto com o Bundesbank, embora esse auxílio tenha sido provisório, comprando liras para manter a estabilidade cambial e, consequentemente, a estabilidade do mecanismo como um todo. Em resposta às pressões políticas exercidas por Grã-Bretanha e Itália, Schlesinger propôs um corte da taxa de juros alemã simultaneamente à desvalorização cambial dos demais países. A Itália, no entanto, realizou uma desvalorização cambial de 7% frente ao corte de 0,25% na taxa de juros alemã. Em consequência disso uma corrida pela venda de libras foi desencadeada, em razão da expectativa de uma desvalorização semelhante à italiana também na Grã-Bretanha. John Major, o primeiro-ministro britânico, permaneceu firme quanto ao posicionamento britânico contrário à possível desvalorização.

O prelúdio da Quarta-Feira Negra teve início com uma declaração informal que acabara sendo divulgada pela mídia alemã, de Helmut Schlesinger sobre a expectativa de outras desvalorizações por parte do Bundesbank, para a insatisfação do governo britânico.

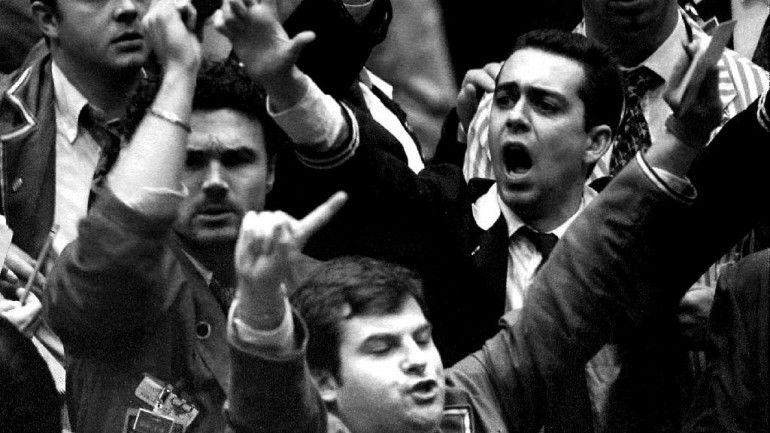

Os rumores acerca das expectativas do Bundesbank levaram ao “efeito manada” na venda de libras, especuladores, dentre eles o Quantum Fund capitaneado por George Soros, venderam por volta de cinco bilhões de libras na abertura do mercado, visando comprar a moeda de volta posteriormente por um preço menor, tomando vantagem de uma possível desvalorização. O Bank of England (BoE) passou a comprar libras no mercado, visando a manutenção do MTC e gastou cerca de 1 bilhão de libras de dinheiro público em apenas alguns minutos. Em uma tentativa de dissipar o pânico que motivava a venda da libra, o BoE elevou a taxa de juros britânica em 2%, medida recebida como ato de desespero pelo mercado cambial e, consequente, aprofundando a corrida pela venda de libras. Ao longo do dia foram concretizados sucessivos aumentos na taxa de juros, chegando a 15%, enquanto as reservas foram esgotadas após o gasto de 15 bilhões por parte do BoE ainda durante a tarde. Rumores sobre um aumento da taxa de juros por parte do Bundesbank logo foram dispensados como sendo “um pedido de carona”, as instituições e políticos permaneceram em silêncio, enquanto um dos mais icônicos desastres macroeconômicos da história estava em pleno andamento.

Após o enorme descrédito sofrido pelo governo, em meio a pedidos pela renúncia de John Major, o chanceler Norman Lamont anunciou a saída da Grã-Bretanha do MTC, assim como a dispensa do último das inúmeras elevações da taxa de juros feitas naquele dia. O saldo negativo da Quarta-feira Negra terminou entre três e quatro bilhões de libras, após o ápice dos sucessivos equívocos de política econômica dos britânicos em um episódio profundamente marcado pela inter-relação entre diferentes economias com suas respectivas necessidades distintas. O cenário pós-MTC viria a ser marcado por uma baixa inflação, abandono da dependência estrangeira e o surgimento do incipiente tripé macroeconômico, enquanto as nações europeias viriam, no futuro, a adotar o euro [9].

Texto dedicado a Ademir, Marcos, Michael e Victor.