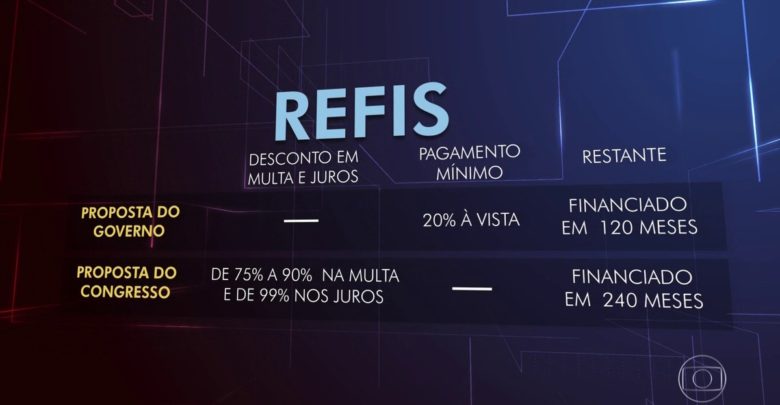

Há uma polêmica em torno de programas de regularização tributária (também conhecido como REFIS), que permite que agentes (na maioria das vezes pessoas jurídicas, mas físicas também) fiquem em dia com suas obrigações tributárias.

Este tipo de programa consiste, em termos de finanças públicas, em uma abertura temporal que permite o pagamento de impostos, multas e quaisquer outros valores devidos a algum ente público, com condições de vantagem porque, teoricamente, este recurso não era mais esperado. É como no balanço de empresas a conta PECLD (Perdas Estimadas com Crédito de Liquidação Duvidosa).

Discussões acerca deste assunto costumam ter apenas uma direção: empresas com grande poder de lobby movimentando-se para atrasar o pagamento de impostos – ou mesmo não realizar tais pagamentos. Porém, neste caso sim dois lados de uma mesma questão, como toda meia-verdade inerente a uma unanimidade.

Não é novidade que o Brasil é um país que oferece dificuldades tributárias a quem produz. Não, não estamos falando de carga tributária, mas de dificuldades mesmo.

Três dados apenas desta década já confirmam isso: em 2012, o Instituto Brasileiro de Planejamento Tributário (IBPT) apurou que, nos primeiros 24 anos da Constituição de 1988, 290.932 normas tributárias foram criadas no país (cerca de 30 por dia); em 2014, o advogado Vinicius Leoncio decidiu unir em uma publicação todas as normas tributárias do país: o livro tinha 41 mil páginas e pesava 7,5 toneladas; segundo o Banco Mundial, gasta-se, em média, quase 2.000 horas anuais de trabalho por empresa apenas com a preparação de documentações e o pagamento de impostos e contribuições (o país que ocupa a primeira posição mundial neste triste aspecto).

Estes três fatos ajudam a entender uma realidade do empreendedor brasileiro: mesmo utilizando-se de serviços de contabilidade e consultorias especializadas, todos estão sujeitos a uma mudança tributária que pode não ser percebida e resulte em um equivocado recolhimento de impostos.

Não é possível afirmar que, em um país como o nosso, todo e qualquer equívoco relacionado ao recolhimento de impostos tenha sido intencional ou ainda causado por puro oportunismo e má-fé. Um quarto dado complementa esta visão: segundo pesquisa recente da FGV-SP encomendado pelo Instituto Brasileiro de Certificação e Monitoramento (Ibracem), 86% das cerca de 18 milhões de empresas ativas no país tem pendências com órgãos de fiscalização tributária municipais, federais ou com o FGTS. Pendências essas que são desde o não pagamento de tributos até o não cumprimento de obrigações acessórias – ambos podem resultar em multa e pagamentos afins.

Diante de tais fatos, temos que o REFIS surge como uma solução possível para aqueles que não recolheram adequadamente os impostos ou não cumpriram todas as obrigações acessórias impostas pelas diversas instâncias públicas existentes. Esta oportunidade de resolução das pendências através de uma maior razoabilidade impede que ocorram demissões ou mesmo a quebra da empresa – ambos geram desemprego e redução da atividade econômica.

Apenas por curiosidade, quando o assunto é “multas que nem se imaginava receber” temos um exemplo impressionante: uma prefeitura do interior de São Paulo já multou uma empresa em R$1,2 trilhão (isso mesmo que você leu, TRILHÃO) porque esta colocou uma placa publicitária incorretamente dentro de um campo de obras. Se parece absurdo que isto tenha ocorrido, tenha certeza que realizar uma defesa jurídica para reverter tal decisão (se é que isso foi possível) teve seu custo e isso certamente impactou na desistência de novas contratações ou mesmo na não efetivação de novos investimentos.

Até então foi levantado que o REFIS representa uma boa ideia por permitir que empresas inadimplentes por qualquer motivo possam se regularizar. Porém, dentro de “qualquer motivo” temos também a ocorrência deliberada e consciente de protelar estes pagamentos na expectativa do próximo programa de regularização.

Utilizando-me de uma analogia: você, leitor, se lembra como funcionava na época do desconto do IPI para a linha branca? Se você, nesta época, também pensava “vou esperar o IPI abaixar novamente pra comprar uma geladeira”, entenderá de primeira qual o incentivo negativo que o REFIS gera agora. Levantamento de 2017 concluiu que, em 17 anos, 31 programas nacionais do tipo foram lançados.

Observando que num período de quase duas décadas tivemos quase dois programas do tipo por ano e, ainda assim, sempre é observada a necessidade de novas edições, temos por indução que dois fatores compõem majoritariamente a totalização destes casos: temos os agentes que recolheram incorretamente por desconhecimento e os que o fizeram porque aguardavam o próximo momento de realizar a regularização tributária.

Este segundo grupo, dos que conscientemente adiam este pagamento, existe porque há o incentivo, com estes programas, a protelar o pagamento. Seja um indivíduo que não paga seu IPTU porque no meio do ano a prefeitura de sua cidade lançará um programa de regularização que não cobrará multas de quem pagar (e, deste modo, ele usa o dinheiro para outras despesas do início de ano), ou mesmo uma grande empresa que utilizará os recursos em sua produção e em seu departamento jurídico, a fim de se proteger de eventuais problemas e poder pagar, com largo desconto, em um próximo programa de regularização.

A indução de que programas de refinanciamento tributário são um incentivo ao mau pagador também estão ancoradas por dois pontos.

O primeiro: durante a formulação da edição mais recente, o Ministro da Fazenda Henrique Meirelles afirmou que “é importante que o projeto não seja tão generoso que não incentive as empresas a pagar imposto”.

Caso você leitor esteja convencido que Meirelles apenas disse isso por ter preocupação com o lado fiscal – e não está errado em pensar que esta razão deve ter sido uma das principais –, veja o segundo: em tese de livre-docência pela Universidade de São Paulo, Amaury José Rezende analisou os balanços de 653 empresas (todas com cadastro ativo na Comissão de Valores Mobiliários e com dados disponíveis) e encontrou com os resultados desta detalhada análise que facilidades do ambiente tributário brasileiro disponíveis a alguns agentes (dentre elas os constantes programas de refinanciamento tributário) têm relação positiva com as margens e valor adicionado nessas empresas, que há impacto positivo sobre o fluxo de caixa das mesmas no curto prazo mas não ocorre a mesma coisa ao longo do tempo.

Outro destaque desta pesquisa: as empresas que mais remuneram seus acionistas são as que mais se utilizam de programas de incentivo fiscal – o que indica que, apesar de existirem para buscar corrigir ineficiências, estes programas acabam tendo influência também sobre o aumento destas mesmas ineficiências.

As instâncias públicas ficam então com essa faca de dois gumes em suas mãos: não promover programas análogos ao REFIS pode ser danoso, mas, promovê-los seguidamente (gerando expectativa pela próxima edição), pode ter um sério efeito negativo.

Em suma: estes programas são sim úteis, mas, do modo com têm sido conduzidos, geram um péssimo incentivo.

Caio Augusto – Editor do Terraço Econômico