<![CDATA[

Você no Terraço | por Diogo Bardal

Não é raro nós nos depararmos com um mau jornalismo econômico. Não raro também é nós acreditarmos que uma teoria está certa apenas porque queremos que ela estivesse certa. Na esfera da ciência isso recebe o nome de viés de confirmação.

Quando li que bastava que Dilma Roussef subisse nas pesquisas para o Ibovespa cair, eu sinceramente dei menos importância que deveria. Até que eu vi alguns colegas meus economistas muito inteligentes acreditando nisso. Minha colega pediu que eu escrevesse sobre o assunto, e olhasse, como ponto de partida, o artigo deste link: http://tailorconsulting.com.br/conteudo/sobe-e-desce-do-ibovespa-influenciado-por-pesquisas-eleitorais/.

Seguem então minhas reflexões de ordem mais metodológica e espero os leitores tenham a devida paciência para entender do que estou falando.

O artigo mencionado argumenta apresentando dados a favor da tese de que a Bolsa de Valores reage positivamente à uma diminuição da probabilidade de vitória eleitoral de Dilma Roussef. O método utilizado é uma análise de correlação entre o Ibovespa e as pesquisas eleitorais de 03/04/2014 até 02/10/2014. Pois bem, para colocar em termos do teste de hipótese temos:

Onde P(D) é a probabilidade de Dilma Roussef se reeleger. Achei por bem inverter a asserção da hipótese em relação a como ela está no artigo, afinal hipótese não se confirma, apenas se rejeita ou não se rejeita, o que é sempre bom reforçar.

Esta foi então a pergunta feita pelo pesquisador. Quando se faz uma pergunta é preciso refletir quais os pressupostos que a permeiam. Os pressupostos, além de construir os fundamentos para a hipótese, servem para dar sentido à pergunta que se quer fazer. Abaixo segue uma lista não exaustiva deles:

1) A pesquisa eleitoral faz parte do conjunto de informações (Information Set,

2) A porcentagem de votos válidos nas pesquisas deve ser entendida como probabilidade de vencer as eleições.

3) O Ibovespa é uma proxy para o valor presente do fluxo de dividendos pagos pelas empresas do índice.

4) As expectativas no período t refletem exatamente o valor futuro dos dividendos recebidos, condicionais àquele conjunto de informações:

5) A maioria dos agentes, ou como queiram, o agente representativo, tem como crença o fato de que Dilma não está a favor das empresas (pro-labor), o que não ocorre com os outros candidatos (pro-business).

6) Na medida em que os outros candidatos, Aécio e Marina, fazem políticas a favor do mercado financeiro, o fluxo de dividendos das empresas aumentará;

7) Na medida em que as empresas que compõem o ibovespa tem seu fluxo de dividendos aumentado, então as outras empresas, que não compõem o iBovespa, também o terão.

8) Quando todas as empresas aumentam seu fluxo de dividendos no mercado financeiro e o valor de seus ativos aumenta, isso se propaga no mercado de bens e serviços da economia real (de maneira imediata e quase integralmente).

Parece um número muito grande de pressupostos. Dos oito, os dois primeiros são difíceis de serem testados empiricamente. Os pressupostos 3 e 4 são bastante controversos na literatura, e os três últimos são mais como profissões de fé. O último pressuposto dá todo o sentido para se colocar a questão da correlação entre a vitória eleitoral da candidata e o iBovespa, já que isto traria consequências ao desempenho econômico futuro. Sem o oitavo pressuposto, qualquer que fosse o resultado do teste de hipótese, não haveria implicações para a economia real.

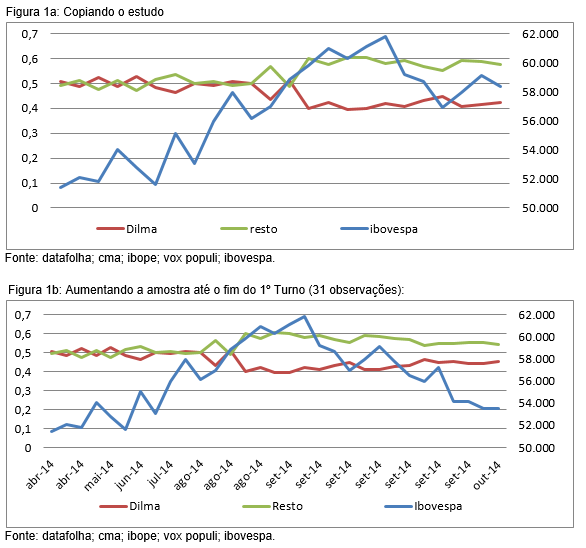

Esclarecidos estes aspectos, procede-se à reprodução do estudo, para checar a replicabilidade do teste. Eu procurei na internet os dados de pesquisas dos institutos de 03/04 até 19/09, chegando a 24 observações, com datas de divulgação. Ajustando a escala do gráfico ficou bem parecido com aquele publicado:

A correlação entre as pesquisas de intenção de voto para Dilma (considerando apenas votos válidos) e o Ibovespa, em nível, é de -0,77, de p valor 0,000. Um pouco diferente dos -0,87 do estudo mencionado, mas ainda assim uma forte correlação negativa. Aumentando a amostra para as últimas pesquisas, essa correlação é de -0,7 com 31 observações. Passamos então a analisar outras correlações, considerando que foram utilizados dados de votos totais, votos válidos e crescimento percentual a cada pesquisa para todos os candidatos, além dos dados básicos dos pregões diários do Ibovespa.

Abaixo na tabela 1, segue uma das matrizes de correlação para as variáveis consideradas dos candidatos, que construídas de maneira exploratória antes de chegar às conclusões do estudo, como de praxe:

Tendo em vista esses resultados, imaginem uma capa da Veja: “quando Aécio sobe, a bolsa cai!”. Considerando as oito hipóteses assumidas e usando apenas dados de correlação, não há como inferir que apenas a probabilidade da presidenta Dilma Rousseff ser reeleita e o iBovespa possuem correlação negativa: o mesmo ocorre com Aécio e os outros candidatos, mesmo que em intensidade menor. Aliás, pela matriz de correlação com as pesquisas, o mercado financeiro estava bastante favorável à Nova Política de Marina Silva. Pode-se dizer que esse dado enfraquece muito a plausibilidade de uma explicação teórica para a correlação que se baseie fundamentalmente no quinto pressuposto. Ainda que seja difícil ligar causalidade à correlação, se os sinais das correlações fossem significativos e consistentes, o estudo talvez até pudesse ser válido.

Omitir dados é um erro grave, ainda mais quando isso serve para confirmar hipóteses não confirmadas.

Agora, analisaremos outra questão: o estudo usa o Ibovespa em nível: por que não usar a variação do dia, percentual ou absoluta? Ora, por que se usarmos esses dados não se poderá mostrar correlação alguma! Vejam na tabela abaixo:

As correlações em negrito são aquelas interessantes. Percebam, nas tabelas 2 e 3, que são muito baixas e insuficientes para falsear a hipótese nula. Mesmo considerando as correlações entre o crescimento do candidato nas pesquisas versus crescimento do iBovespa, a correlação é ainda mais desprovida de qualquer sentido. O uso de variáveis em nível pode distorcer os coeficientes de correlações entre as variáveis quando há presença de autocorrelação[1], como é o caso do Ibovespa.

Com os dados disponíveis, com esse tamanho de amostra, que impossibilita investigar relações dinâmicas e de longo prazo, é impossível rejeitar a hipótese nula, mesmo aceitando todos os pressupostos envolvidos na análise.

Uma Explicação Alternativa ou “É a incerteza, estúpido!”

Nos mercados agrícolas sempre que havia incerteza quanto ao clima, se ia ter seca ou não, os preços agrícolas parecem subir, pois na dúvida, os consumidores acumulavam estoques para garantir o abastecimento. Em cada mercado, a incerteza gera um comportamento diferente dos agentes. A incerteza eleitoral é um tipo dessas que sobrepõe à cabeça dos agentes diversos cenários econômicos, inclusive aquele em que o candidato não implementa a política que promete implementar. Por isso é bem provável que a proximidade das eleições aumente a volatilidade dos mercados financeiros, o que é corroborado pela evidência empírica No último mês o iBovespa registrou volatilidade de 31,63%, nos últimos três meses de 22,77%, nos últimos seis meses de 21,03% e 20,40% no último ano. O gráfico 2 abaixo mostra o que acontece com desvio padrão (usado aqui como a variável para medir a volatilidade) dos últimos 30 dias de pregão a cada dia, desde o dia 03/04/2014, e o gráfico 3, com a diferença absoluta entre o máximo e o mínimo cotados num mesmo dia, no mesmo período:

O aumento de incerteza pode desencadear uma série de comportamentos estranhos: fuga para ações de empresas mais conhecidas (blue chips), aumento de transações com motivo especulativo, intensificação de boatos, vendas na sexta feira e compras na segunda. Esses eventos podem levar a aumentos e quedas imprevistas em ações, que dado o tamanho pequeno da amostra, pode influenciar e muito nos índices de correlação. Por essa razão que o viés de confirmação conjugado ao uso de pequenas amostras pode criar tantos problemas de inferência. Claro que a hipótese da incerteza deve ser ainda testada, mas não é o escopo deste trabalho; fica o convite para outros pesquisadores.

Conclusão É preciso ter atenção redobrada para o uso de variáveis em nível que apresentem forte autocorrelação, como é o caso do mercado de ações e muitas outras variáveis econômicas. Uma variável que cresce ao longo do tempo irá apresentar alta correlação com qualquer outra variável que também cresça ao longo do tempo (por exemplo, consumo e PIB), mesmo que não exista nenhuma relação de causalidade plausível de longo prazo entre elas.

A partir de uma análise crítica do único estudo que liga às quedas nas bolsas de valores à subida nas pesquisas, foi possível replicar o estudo com dados extraídos de fontes públicas e explorar outras correlações entre as variáveis. O resultado da análise enfraquece muito a rejeição da hipótese nula (inferir que a probabilidade de Dilma se reeleger impacta negativamente o iBovespa), principalmente ao se considerar as variáveis em diferença e ao se avaliar a correlação de outros candidatos com o iBovespa e entre si.

É possível que em alguns desses eventos a bolsa tenha de fato caído quando a Dilma subiu? Sim, mas pela ausência de significância estatística, isto é meramente um caso, que o viés de confirmação leva a fazer falsas inferências. É possível que parte dos agentes realmente acreditem que essa correlação é verdadeira? Sim, mas ele estará sujeito simplesmente a queimar suas economias em uma aposta errada baseada apenas nessa informação de pesquisas eleitorais. Lembram-se da máxima que diz que quando uma revista de negócios recomenda que você deve comprar uma ação, provavelmente é hora de vendê-las? O mesmo serve para esses truísmos pouco embasados a respeito do mercado de ações, até porque o risco, medido pela volatilidade, aumenta bastante nessa época eleitoral.

Como explicar então o sobe e desce? A incerteza provavelmente é um elemento essencial em período de eleições. Ela inclui uma multiplicidade de cenários e desestabiliza as expectativas do mercado, criando ocasiões de ganho e perda maiores num dia. Esses dados, em amostras pequenas, são suficientes para distorcer os coeficientes de correlação, induzindo ao erro de confirmar teorias quando a relação entre as variáveis é, na realidade, espúria.

Diogo Bardal é mestre em economia pela Universidade de Siena, Itália

As opiniões aqui emitidas são de responsabilidade do autor Este texto foi também publicado no blog “O Gusmão”