Relatório Anual da Dívida e com ele podemos responder a três perguntas básicas: (i) nossa dívida pública é grande?; (ii) como é composta a dívida?; e (iii) para quem o governo deve?

Nossa dívida é grande?

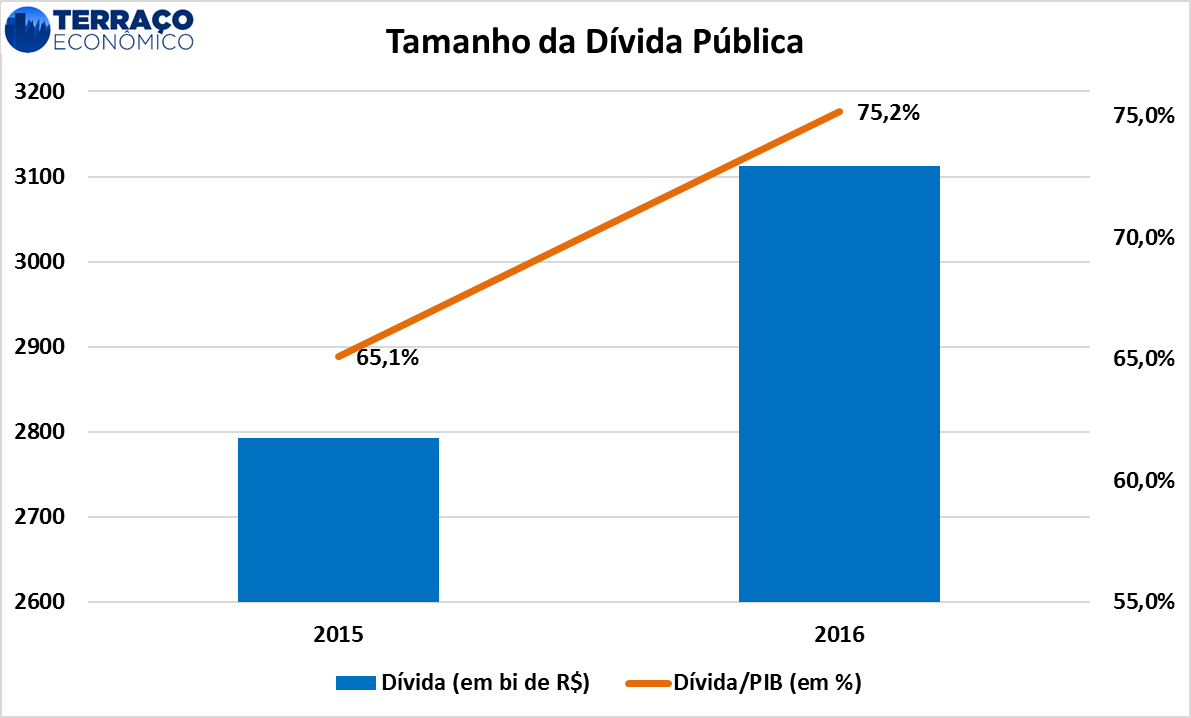

Segundo o RAD, a nossa dívida fechou 2015 em 2,8 trilhões de reais, o que representou 65,1% do PIB daquele ano. Para 2016, a dívida fechou o ano em 3,1 trilhões de reais.

Como o dado do PIB brasileiro ainda não saiu, podemos somente estimar que, caso a economia caia os 3,5% esperados, a relação dívida/PIB deve bater em 75% para 2016.

Então: nossa dívida não é somente grande se comparada a países emergentes, ela está em franco crescimento, o que importa muito para a análise de risco de calote.

Como é composta?

Ao emitir dívida, um país deve recompensar quem poupa pelo dinheiro emprestado. Assim, a taxa de juros deve ser pactuada no momento em que o governo emite os títulos da dívida e os poupadores emprestam o dinheiro para o governo. Mas essa taxa não é necessariamente fixa. Ela pode variar de acordo com a inflação, de acordo com o câmbio, de acordo com a taxa básica de juros da economia (a Selic).

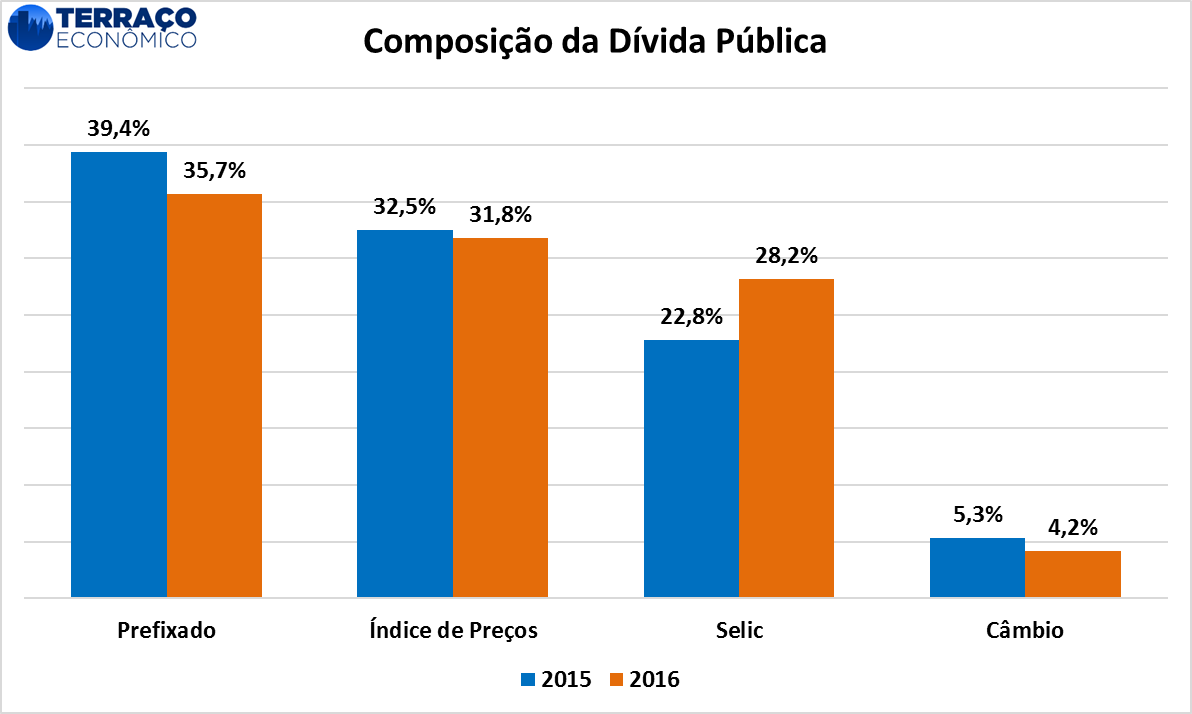

No Brasil, a maior parte da dívida possui uma taxa de juros fixa. Ou seja, na hora que o Brasil emite seus títulos, quem os compra sabe quantos % ao ano vai receber. Essa participação de títulos prefixados, apesar de ser predominante no perfil da dívida, caiu consideravelmente em 2016, de 39,4% para 35,7%.

O segundo posto fica com os títulos vinculados à inflação. Na hora de comprar um título da dívida, o investidor sabe que vai receber X% de juros mais Y% do índice de inflação que indexa o título. O último lugar no pódio ficou com a dívida atrelada à Selic. Ou seja: o investidor recebe por ano o que o Banco Central define como a taxa de juros de sua política monetária.

Uma menção honrosa à dívida atrelada à moeda estrangeira: ela é baixa em termos percentuais do total da dívida, o que afasta um risco maior de crise de dívida pública externa, pelas quais o Brasil já passou (maus bocados) em sua história.

Mas o que isso tudo significa? Bem, se o BC reduzir a Selic, o montante e juros pagos para remunerar a dívida pode cair. Mas se a inflação escapar e subir, o montante pago também pode aumentar, pois lembre-se que temos tanto dívida atrelada à Selic quanto vinculada à inflação. Não é tão trivial assim concluir que: baixa os juros que pagamos menos para servir a dívida!

[caption id="attachment_8948" align="aligncenter" width="1192"]

Para quem o governo deve?

Quem financia o governo? Quem pode ir lá em Brasília cobrar o Michel Temer (ou o Henrique Meirelles) para que pague os juros da dívida?

Bem, lembra que o seu professor de Sociologia disse que são os grandes bancos que arruínam a economia, pois eles possuem a dívida e usam isso para manipular o governo e o Banco Central e ZZzzzZZzzzzz (deu sono aqui).

Bem, o que os dados sobre os detentores da dívida mostram não é bem isso.

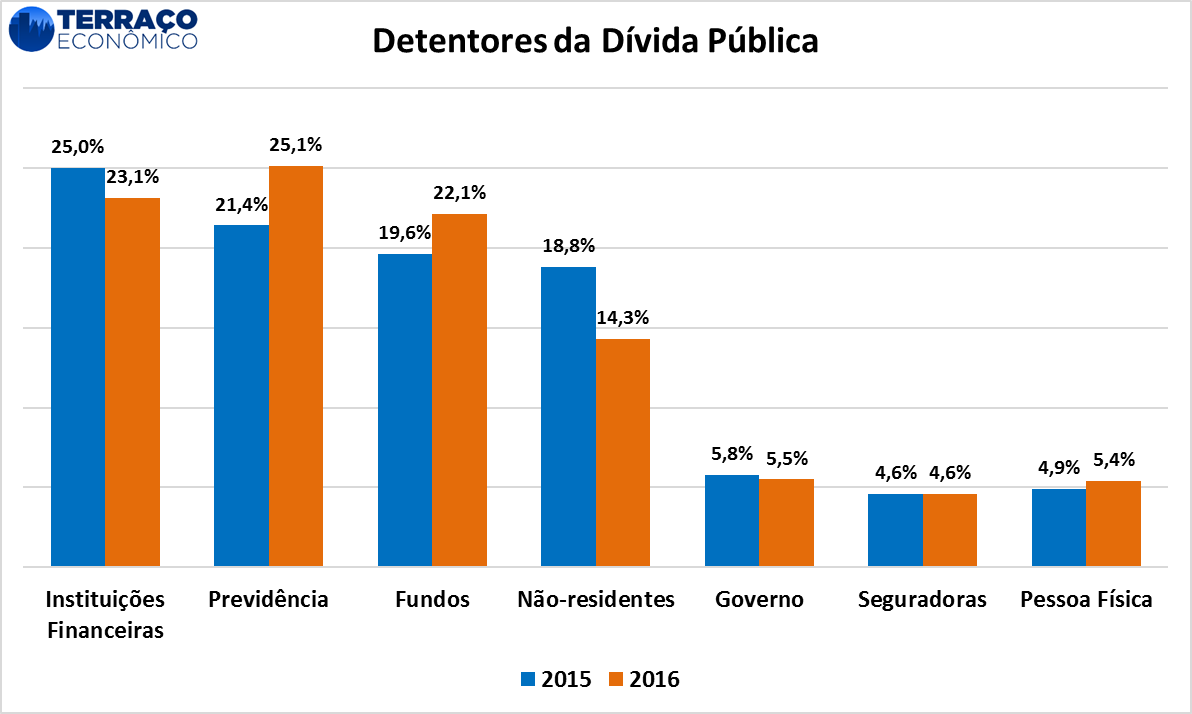

Tanto as instituições financeiras quanto investidores institucionais em previdência possuem, em 2016, basicamente o mesmo montante da dívida: 25%. O que isso significa: que boa parte da poupança de pessoas que planejam se aposentar está alocada em títulos do governo. Já pensou se alguém decide dar um calote na dívida pública para prejudicar os bancos? De quebra, prejudica quem prepara sua aposentadoria.

Outro ponto que chama a atenção: você já deve ter lido, ouvido falar ou até investido diretamente em títulos do governo pelo Tesouro Direto. Parece grande, né? Mas para investidores Pessoa Física, essa parcela de detentores ainda representa somente 5,4% do total de dívida pública, apesar de seu crescimento e sucesso recente.

[caption id="attachment_8949" align="alignnone" width="1192"]

Um Comentário